Buyback: l’ultima furbata di Wall Street

È boom di corporation che comprano le proprie azioni per gonfiarne il prezzo. I tagli fiscali di Trump agevolano la manovra. Gli azionisti intascano 1200 miliardi

Le compagnie statunitensi dovrebbero utilizzare il proprio surplus di liquidità per realizzare nuovi investimenti. E invece cercano immediati rendimenti attraverso la speculazione basata sul buyback, l’operazione di riacquisto dei propri titoli azionari sul mercato. Lo sostiene Goldman Sachs, in un recente rapporto ripreso da CNN Money.

L’ipotesi è suffragata dai numeri. Dal 2017 ad oggi, nota Goldman, le operazioni di buyback condotte dalle maggiori compagnie quotate hanno contribuito alla crescita dell’indice S&P 500 per appena 2 punti percentuali sui 24 totali guadagnati dalla borsa nel medesimo periodo. Al contrario, le aziende che hanno puntato su un incremento della spesa nelle attività di ricerca e sviluppo – sostiene ancora la banca citando una selezione delle compagnie del proprio portafoglio tra cui Kohl’s, Intel e Qualcomm – hanno sperimentato una crescita del 42% sul valore delle proprie azioni. Anche nel breve-medio periodo, in altre parole, la lungimiranza dell’investimento avrebbe pagato assai di più rispetto alla mera speculazione. Difficile, però, immaginare che l’argomentazione possa suonare convincente alle orecchie delle corporation americane. E anche qui, a ben vedere, è sempre una questione di numeri.

137 miliardi lo scorso anno

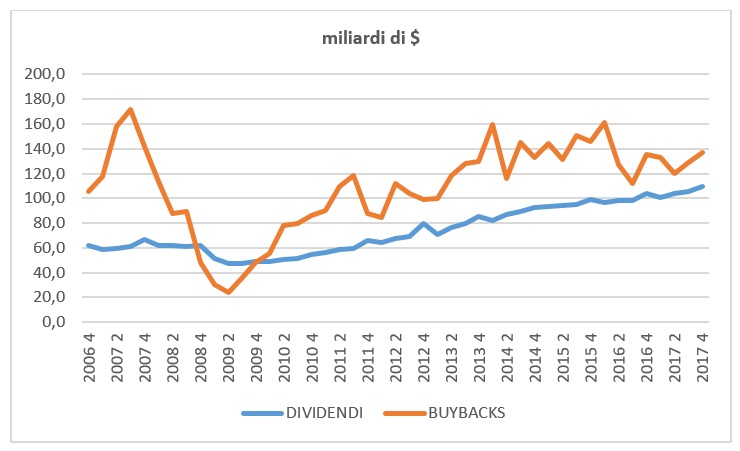

Il principale vantaggio del buyback consiste nella sua capacità di gonfiare artificialmente il prezzo dei titoli. In questo modo garantisce un immediato guadagno alla compagnia e ai suoi azionisti, che spesso beneficiano anche di significativi dividendi. Fino al 1982, il buyback era vietato. A proibirlo era la SEC, che considerava manipolatoria per il mercato questa forma di speculazione. Una successiva revisione della norma ha però sostanzialmente liberalizzato la strategia. Tra gennaio e marzo 2014, le operazioni di buyback compiute dalle società quotate dell’indice S&P 500 hanno toccato il picco trimestrale post crisi con 159 miliardi di dollari di riacquisti. Negli ultimi tre mesi del 2017, si è arrivati a 137 miliardi mentre i dividendi hanno fatto segnare un nuovo record oltre quota 109.

Apple e Microsoft guidano i furbetti

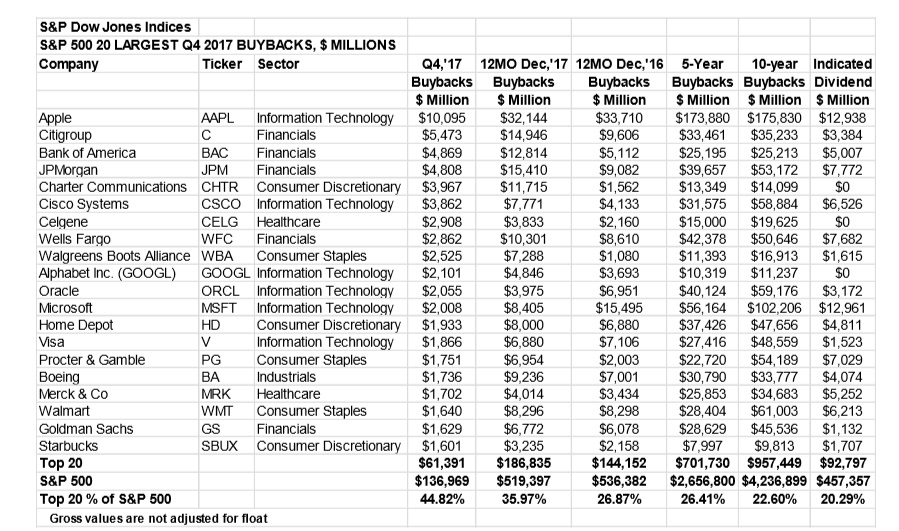

Negli ultimi dieci anni, segnala Standard and Poor’s, le operazioni di buyback ammontano a 4,2 trilioni di dollari. Ai primi due posti della classifica per valore delle transazioni, i colossi informatici Apple e Microsoft (176 e 104 miliardi rispettivamente). Nel 2017, l’azienda di Cupertino si è confermata leader in graduatoria, precedendo, con 33 miliardi, JP Morgan, Citigroup e Bank of America.

E in futuro? Nuova speculazione, questo è certo. Cisco e Wells Fargo, ricorda ancora la CNN, hanno annunciato piani di buyback per oltre 20 miliardi di dollari ciascuna, contribuendo così al trend espansivo. “I riacquisti potrebbero aumentare di oltre il 70% su base annuale fino a 875 miliardi di dollari”, ha sostenuto a gennaio un’analisi di Bloomberg. Il fenomeno attuale viene paragonato all’ondata di buyback sperimentata “nel 2004-2005, l’ultima volta che alle imprese statunitensi era stato concesso un incentivo fiscale al rimpatrio dei capitali”. Tra le società che avevano già annunciato futuri riacquisti alla vigilia della riforma ci sono Home Depot (15 miliardi), Oracle (12), Bank of America (5), Mastercard (4) e United Airlines (3 miliardi).

Un regalo di Trump

A favorire la corsa al buyback, notano da tempo gli analisti, sono soprattutto i risparmi messi in conto dalle compagnie a fronte dei tagli alle tasse introdotti dall’amministrazione Trump, notoriamente Wall Street friendly: un colpo d’accetta draconiano – l’aliquota sui profitti d’impresa passa dal 35% al 21%, con una discesa ancora più significativa per i capitali offshore rimpatriati in America – che ha avuto effetti immediati sulle strategie delle corporation. “Nelle due settimane successive all’approvazione della truffa fiscale dei repubblicani (sic) da parte del Senato, le corporation hanno annunciato operazioni di buyback azionario per oltre 70 miliardi di dollari” hanno denunciato i democratici, parlando apertamente di “omaggio alle corporation più grandi e più ricche”. Una tesi, ma guarda un po’, che trova ancora una volta il conforto delle cifre.

Dall’entrata in vigore della riforma fiscale, osserva un’analisi di Bank of America, meno del 10% delle aziende dello Standard & Poor’s 500 ha elargito un bonus retributivo ai propri dipendenti. Nell’ultimo trimestre, in compenso, i dividendi concessi agli azionisti sono aumentati dell’8% su base annuale. Secondo JP Morgan, ha riferito il Financial Times, le corporation americane realizzeranno quest’anno operazioni di buyback per 800 miliardi di dollari. Anche per effetto dei dividendi, sostiene David Kostin, chief US equity strategist di Goldman Sachs, i ricavi annuali per gli azionisti cresceranno del 21,6% sfiorando quota 1.200 miliardi di dollari.

Nessun commento finora.