Stadio Roma: 9 arresti e rischia un brusco stop

Un progetto miliardario che nasconde un intreccio di interessi di banche, in primis Unicredit. Con il beneplacito (almeno finora) della politica

Nove arresti legati alla costruzione dello stadio della Roma: il costruttore Luca Parnasi e cinque suoi collaboratori; il presidente di Acea, Luca Lanzalone; il vicepresidente del consiglio Regionale, Adriano Palozzi (Forza Italia) e l’ex assessore regionale all’Urbanistica Michele Civita (Pd). L’accusa è associazione per delinquere finalizzata alla commissione di condotte corruttive e una serie indeterminata di delitti contro la pubblica amministrazione.

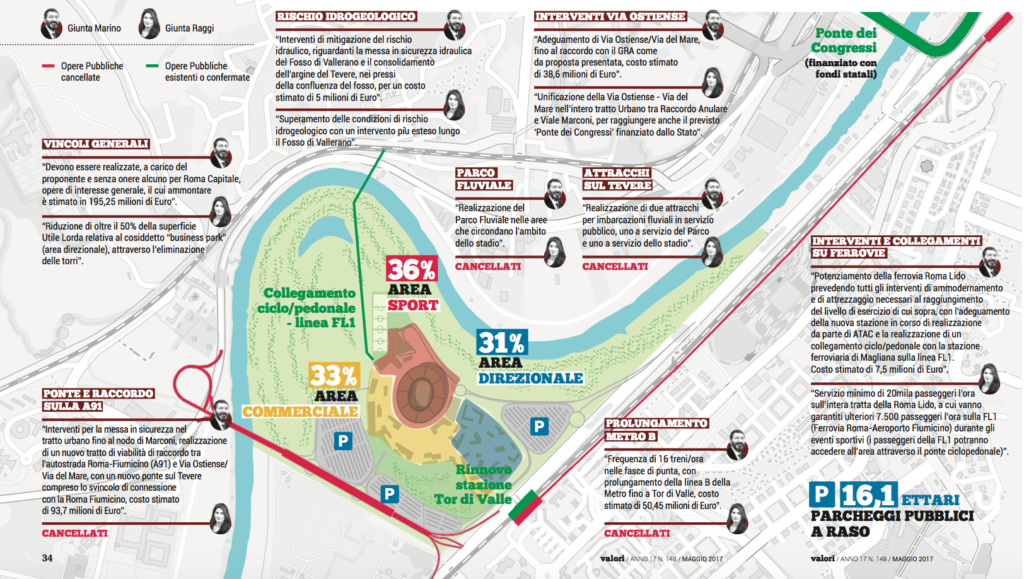

Un provvedimento che arriva a pochi giorni all’approdo in Assemblea capitolina della maxi-variante urbanistica, un provvedimento che avrebbe dovuto concedere ai proponenti migliaia di cubature in più rispetto a quanto previsto dal Piano regolatore generale, in un’area, quella di Tor di Valle, a forte rischio inondazioni.

L’intero progetto, un investimento da almeno un miliardo di euro, fin dal principio aveva fatto molto discutere. Cartina di tornasole di un intreccio di interessi, tutti privati: di banche creditrici, di un immobiliarista pieno di debiti e della proprietà americana che paga Totti & co. E sia la Regione a guida Pd sia i 5 Stelle al Comune gli hanno spalancato le porte.

Il costruttore “sviluppatore”

Luca Parnasi non ama essere definito immobiliarista. Meno che mai palazzinaro. Preferisce sviluppatore, che in inglese suona developer, più proprio per il mondo informatico che per quello delle costruzioni, ma lui vuole sia chiaro che con il lavoro del padre Sandro, scomparso recentemente, non c’entra nulla. Eppure tutta quella “roba” l’ha costruita lui, lo “stagnaro” comunista, che fece il suo apprendistato con il nonno di Alfio Marchini, più noto in città come “calce e martello”.

Il Parnasi padre cominciò a “sviluppare” nel 1945, palazzinaro doc, quelle tipologie di edifici a 4-5 piani poi cresciuti fino a dieci, senza cortili ne garage, dall’immancabile colore beige, un marchio di fabbrica; nel 1991 acquistò a un’asta la Sogene che era stata di Michele Sindona; dal fallimento Graci, uno dei quattro Cavalieri catanesi della speculazione mafiosa, comprò i terreni delle attuali Torri all’Eur. Le sue ultime iniziative con Parsitalia portano il nome di Europarco, Serpentara, Torrino, Tor Vergata, Porta di Roma ed Euroma 2. Spaziano dal grattacielo Bnl sulla stazione Tiburtina alla nuova sede dell’Atac. Amici a sinistra ma anche a destra, da Veltroni a Storace; un solo nemico, e che nemico, Francesco Gaetano Caltagirone: “il vero sindaco” come lo definiscono imprenditori e banchieri capitolini, che non sopporta ne sopporterà mai un solo metro cubo realizzato da un altro.

Motivi opachi per un’area folle

I palazzinari, si sa, hanno campato sulle spalle delle banche. Così accade che Sandro Parnasi per via del crollo del mercato immobiliare e di una serie di clamorosi fiaschi si indebita fino al collo con Capitalia che eredita a Unicredit una tombola di crediti. La ristrutturazione del debito viene firmata a metà 2016, pochi giorni prima della morte di Sandro. Unicredit si prende tutto. A Luca resta solo Eurnova, la società che ha comprato i terreni di Tor di Valle per il nuovo stadio e gli ormai “mezzi grattacieli” disegnati da Daniel Liebeskind.

Ora vediamo le cifre, ma rispondiamo soprattutto a una domanda. Perché la A.S.Roma si è legata mani e piedi a Parnasi e al terreno di Tor di Valle, collocando il progetto dello stadio in uno dei territori più infelici sul piano ambientale e dei collegamenti stradali e su ferro? Perché la A.S.Roma non ha dato ascolto all’ex assessore Berdini e a quanti prima di lui consigliavano un’area meno devastata dal disordine urbanistico della Via del Mare? La risposta è in una sola parola: debiti.

Sono i debiti di Parsitalia e della A.S.Roma verso Unicredit ad aver guidato la folle scelta di Tor di Valle.

La proprietà dello stadio va in paradiso (fiscale)

Andiamo con ordine. Nel febbraio 2015 la A.S.Roma aveva ottenuto un prestito di 175 milioni da Unicredit e più dell’80% dei debiti finanziari della società erano verso la banca di Mustier. Al 30 giugno 2016, il debito finanziario netto del gruppo A.S. Roma è aumentato ancora attestandosi a 170 milioni. Cala invece nella semestrale del 31 dicembre successivo, arrivando a 144 milioni: la società Neep in pochi mesi ha versato sotto varie voci 86 milioni. Ma urge un aumento di capitale o una vendita degli asset (per intenderci: i giocatori che hanno più mercato). Le cose non vanno affatto bene, eppure è la banca franco-meneghina ad aver scelto l’investitore Pallotta, il “Mr.President” che i romanisti non vedono mai. James Pallotta è il dominus della società Neep Roma Holding Spa che possiede la squadra, ma nessuno conosce precisamente chi sono i reali proprietari.

In base al verbale di approvazione del bilancio 2015 di Neep risulta che gli azionisti sono la AS Roma SPV LLC per il 91% e Raptor HoldCO LLC per il 9%, entrambe società domiciliate nel paradiso fiscale del Delaware. Chi c’è dietro? Tranne quello del fondo Starwood Capital, i pochi nomi che circolano sono aria fritta. Secondo alcuni rumors, se Pallotta è il coniglio uscito dal cappello di Unicredit lo sono anche i misteriosi soci americani. Del resto, la banca ha ereditato la Roma da Franco Sensi, buonanima, altro grande debitore di Capitalia finito in Unicredit e quando si è trattato di vendere ha pensato bene di scegliersi con cura il compratore.

Riassumendo: la Roma è di Pallotta, ma Pallotta vuol dire Unicredit. E tra i finanziatori dello Stadio, alla cui ricerca si son messi Goldman Sachs e Rothschild (Goldman ha sborsato 30 milioni per la progettazione e alla Roma qualcuno sembra immaginare un ruolo più grande per la banca americana) ci sarebbe proprio Unicredit. Per ora sono voci di mercato, ma consistenti.

Il colpo di genio che unisce Parnasi e Pallotta

Sì, d’accordo. Ma perché proprio a Tor di Valle, in quell’imbuto gonfio di traffico dove immaginare opere stradali risolutive è pressoché impossibile? Perché vuole il caso che Parsitalia abbia comprato proprio lì un terreno (che non ha ancora finito di pagare) sul quale voleva costruire le solite palazzine mentre nel frattempo ha accumulato debiti con le banche fino ai 450 milioni del 2013, specie verso Unicredit, che alla fine si è presa gli asset core del gruppo attraverso il veicolo Capital Dev.

E mentre Luca Parnasi rifletteva sul che fare di quell’area, dentro Capital Dev sono finite la Parsec, proprietaria dei 15mila metri quadri su cui dovrebbe sorgere il centro commerciale Laurentino; la Pisana srl, titolare di diritti nella zona del Pescaccio; la Samar, proprietaria di terreni al Fleming; il Parco delle Acacie, altri 15mila metri quadrati di terreno a Pietralata; la Cave Nuove, titolare di un progetto di sviluppo del Pescaccio che può raggiungere i 245mila metri quadrati; per finire con la società Istica, che vanta invece interessi in Sicilia.

Al 31 dicembre 2015 i debiti verso le banche sono scesi a 172 milioni, i debiti complessivi sono arrivati a 726 milioni di euro. Unicredit fa la parte del leone, ma i Parnasi hanno “buffi” da ristrutturare anche con Bnl, Monte dei Paschi, Popolare di Bari, Aareal Bank AG, Bnp Paribas.

“Che cos’è il genio? È fantasia, intuizione, decisione e velocità d’esecuzione”, diceva il Perozzi in Amici Miei. È proprio a questo punto che Unicredit ha il colpo di genio. Mette insieme i due scassati debitori in modo che restituiscano almeno parte dei loro crediti e inventa lo stadio di Pallotta sui terreni di Parnasi. Ci vuole più di un miliardo e mezzo per l’operazione, ma gli investitori stranieri non mancano e per Unicredit si apre lo spiraglio di un buon incasso.

La grande banca che ha un ruolo chiave nei debiti comunali ci mette poco a convincere la politica. Quella in Regione Lazio guidata dal Pd e quella comunale in mano al Movimento 5 Stelle. Poco importa se l’area è un concentrato di guai urbanistici: Tor di Valle serve a Unicredit e Tor di Valle sia.

La precisazione di Unicredit

A proposito del presente articolo, Unicredit ritiene che contenga “per quanto ci riguarda, numerose affermazioni inesatte e altre del tutto infondate. Come già chiarito su richiesta Consob:

1. quanto all’esposizione di questa banca verso la A.S. Roma, UniCredit SpA dall’agosto 2013 non ha più in essere alcun rapporto creditizio con la A.S. Roma, da agosto 2014 ha ceduto l’ultima interessenza nel capitale azionario di tale società e non ha mai avuto rapporti di natura creditizia con l’attuale gruppo di controllo della A.S. Roma. Per completezza si comunica che la controllata Unicredit Bank AG a partire dal febbraio 2015 svolge il ruolo di agente in un’operazione di finanziamento concesso da terzi a favore della A.S. Roma. Nessun rapporto creditizio sussiste attualmente tra il Gruppo UniCredit e la A.S. Roma.

2. Nei confronti degli “ulteriori proponenti del Progetto Stadio della Roma e le società del relativo gruppo di controllo”, UniCredit ha in essere linee di credito limitatamente alla società Eurnova, proprietaria del terreno sul quale è previsto lo sviluppo in oggetto, per un importo immateriale complessivamente pari a circa una decina di milioni di euro, prevalentemente garantito da garanzie reali.

3. Quanto infine all’esposizione verso il gruppo Parsitalia, che per quanto noto ad UniCredit non è coinvolto finanziariamente nel Progetto “Stadio della Roma”, essa ammonta attualmente a circa 130 milioni di euro ed è dunque, per UniCredit, qualificabile come di rischio limitato.

4. Con riferimento alle linee di credito accordate da UniCredit verso il gruppo Capital Dev si precisa che a novembre 2016, data in cui, nell’ambito del processo di ristrutturazione del gruppo Parsitalia, ha avuto efficacia l’operazione di “debt to equity” per effetto della quale il gruppo Capital Dev è entrato a far parte del perimetro di consolidamento del Gruppo UniCredit, esse ammontavano a circa 460 milioni di euro. La recuperabilità di tale importo è connessa alla valorizzazione degli asset stessi. Pare infine opportuno precisare che Capital Dev non è in alcun modo coinvolta nel Progetto “Stadio della Roma”.

…E la replica dell’autore

A proposito della richiesta di rettifica di Unicredit, l’autore dell’articolo precisa:

- Abbiamo riportato ciò che risulta dal Bilancio 2016 (chiuso a giugno di quell’anno) e dalla Semestrale chiusa al 31 dicembre 2016 della A.S. Roma. Il finanziamento del febbraio 2015 di 175 milioni realizzato da Goldman Sachs International e Unicredit, in qualità di “Mandated Lead Arranger and Bookrunner” emerge a pag. 169 del Bilancio. Così come a pag. 16 della Semestrale si legge che l’indebitamento finanziario si compone di 144,8 + 13, 3 milioni di euro verso Unicredit.

- Per quel che riguarda le esposizioni del gruppo Parsitalia abbiamo attinto i dati dal Bilancio 2015, non essendo il Bilancio 2016 a disposizione sulle banche dati delle Camere di Commercio.

- Come si vede si tratta di dati pubblici. Per la parte che riguarda le “voci di mercato” che indicano tra i futuri finanziatori dello Stadio anche Unicredit, si qualificano da sole. Unicredit dice che non è interessata e noi ne prendiamo atto. (P.M.)

Nessun commento finora.