Crisi economica: il coronavirus sta uccidendo un paziente già malato

Ci hanno inculcato la dottrina di mercati infallibili e banche centrali onnipotenti. Ma non è così. Oltre ad affrontare l'emergenza, oggi bisogna ricostruire il sistema economico

Ben prima che l’emergenza sanitaria sia finita, la crisi del coronavirus ha già cominciato a produrre effetti devastanti in economia. Questo accade, non solo perché l’unica strategia ormai ammessa, quella del lockdown, comporta un forte rallentamento dell’attività economica, ma anche perché l’esposizione del sistema economico alle aspettative è tale che gli effetti di medio periodo sono anticipati tanto da cominciare a prodursi già oggi.

Invece di produrre anticorpi, il sistema attuale diffonde il virus dell’instabilità.

E, quindi, oltre al problema sanitario in senso proprio, abbiamo anche quello di dover proteggere un sistema prima che il livello di infezione sia del tutto fuori controllo.

Tutto questo però ci dice una cosa sola: che la crisi sanitaria, e dunque “esogena” ai funzionamenti economici in senso proprio, si innesta su una debolezza endogena. Una debolezza che, occorre dirlo con chiarezza, è il frutto necessario, anche se non necessariamente voluto nei suoi effetti più devastanti, di un paziente lavoro di destrutturazione. Anzi, come direbbe Pierre Legendre, di dis-istituzione.

Per approfondire

Esther Duflo: «In economia ancora troppe teorie prive di fondamento»

I premi Nobel Duflo e Banerjee hanno pubblicato in Francia il loro nuovo libro. Che assomiglia a un appello rivolto a economisti e politici

Anni per costruire la dottrina del mercato efficiente

Per più di trent’anni, con una metodicità degna di miglior causa, e alimentata da una sicumera che spesso toglieva di mezzo i dubbi silenziando i dubbiosi, si è costruita una nozione dogmatica di economia che affidava ai “mercati”, e in particolare ai mercati finanziari, il ruolo di operatori assoluti d’efficienza. E di decisori in ultima istanza nelle decisioni di allocazione.

Ora, se c’è una cosa che “i mercati” mostrano in questi giorni e queste ore, è che le decisioni razionali, che già facevano fatica a prendere bene in situazioni “normali”, ora non sono affatto in grado di prenderle.

È stato evocato l’“effetto incertezza”, ma non è un’evocazione sufficiente. Non è in gioco in questi giorni un effetto fra i tanti, ma il ritorno di una incertezza fondamentale che si è voluto rimuovere nascondendola dietro la dottrina (esplicitamente non dico teoria) dei mercati efficienti.

I mercati non sono assolutamente efficienti perché non possono costituire una risposta all’incertezza fondamentale.

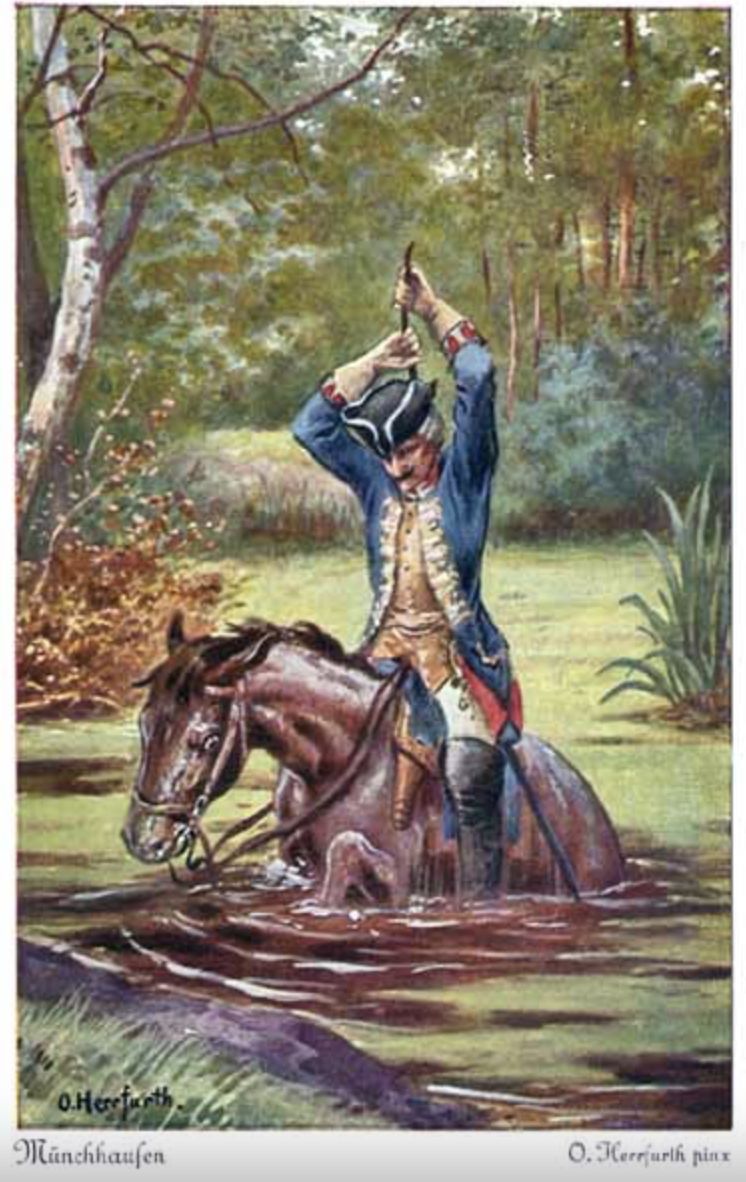

Questo significa che per operare in modo relativamente efficiente hanno bisogno correlarsi a un “punto fisso”. E questo punto fisso è per loro esterno, nel senso che non se lo possono dare da soli. I mercati non sono il barone di Münchhausen, e dal fango in cui sono finiti non si tirano fuori da soli. Anzi più cercano di farlo più ne creano: di fango.

Le Banche centrali possono fare poco per le aspettative di lungo termine

Ma come Münchhausen non sono nemmeno le banche centrali. Insistentemente, e entro i limiti dell’emergenza a buon diritto, chiamate in causa in questi giorni perché “rassicurino” i mercati con iniezioni (meglio: flebo) del calmante di cui dispongono in abbondanza visto che non semplicemente lo distribuiscono, ma direttamente lo producono: la liquidità. Ma, come ormai i migliori banchieri centrali e il miglior mainstream dicono da tempo, la politica monetaria in quanto tale è sempre meno efficace. La Banca centrale può certo contenere i danni, e in questo senso deve fare whatever it takes, non lesinando sulle quantità. Ma, whatever it may take, non fornisce da sola alcuna rettifica strutturale dello stato delle aspettative a lungo termine.

Sarebbe buffo, se non fosse per la tristezza della situazione, osservare come i sussiegosi sacerdoti del “non ci sono i soldi” per fare le cose, ora incitino le banche centrali a “stampare moneta” “come se non ci fosse un domani”.

Ma invece il domani c’è, e mentre le risposte all’emergenza possono sicuramente aiutarci ad arrivarci, al domani, non sono di per sé il modo né per affrontarlo, né per rinviarlo sine die.

Se crediamo che da questa crisi, qualora si esca, non si potrà uscire se non entrando in un mondo nuovo e sconosciuto, allora dobbiamo distinguere bene, fin d’ora, fra le azioni immediate di contenimento dell’emergenza e le azioni volte a ricostruire.

Vale anche qui quanto si dice delle temporanee restrizioni delle libertà individuali in nome della sicurezza collettiva: possono forse avere un senso in un tempo determinato, ma non possono e non devono diventare permanenti, perché ne va della democrazia.

Il ruolo delle istituzioni finanziarie europee: Massimo Amato in dialogo con Giuseppe Montalbano

Rinunciare all’idea di onnipotenza delle istituzioni

Per quanto riguarda la politica, la storia indicherebbe che la concentrazione dei poteri nello “stato di eccezione” è un’istituzione che, pur restando in sé pericolosa, può forse avere un senso se ha un tempo strettamente regolato. Ripeto: forse.

In economia invece, non dispiaccia agli economisti, che, dopo aver assunto dogmaticamente le capacità di autoregolazione del libero mercato, vagheggiano, in tempi difficili, di “dittatore benevolo”, le cose vanno ancora diversamente. E la prima cosa che dobbiamo fare, se vogliamo parlare seriamente, è evitare di credere che possano, e soprattutto debbano, esistere istituzioni economiche onnipotenti.

Lo si è creduto a lungo per i mercati, fino al punto di credere che, non solo fosse vero, ma fosse anche bene che imponessero “disciplina” ai debitori, anche e soprattutto pubblici. Ora che per i mercati “butta male” non è il caso di crederlo per le banche centrali, come fanno, altrettanto idolatricamente, spesso le stesse persone che hanno appena smesso di idolatrare i mercati. Le si invocano come se la loro azione non avesse limiti. I limiti li ha invece eccome, e sono limiti che si manifestano anche prima dell’eventuale inefficacia della loro azione.

La rinuncia all'”ipotesi di onnipotenza” apre uno scenario nuovo, da un punto di vista sia concettuale che istituzionale: quello in cui il coordinamento delle relative impotenze di tutti gli attori del sistema diventa la strada non per rimuovere l’incertezza, ma per affrontarla con fermezza, cioè in un modo che non sia sempre sul punto di creare più instabilità di quanta temporaneamente ne riduce. Ossia in positivo, in modo da rafforzare la tenuta del sistema e delle sue componenti.

Rinunciare all’onnipotenza come prospettiva significa assegnare dei limiti preventivi all’azione economica, alla crescita economica, e all’accumulazione e al profitto. Ma questi limiti sono i limiti che rendono, anche in giochi competitivi, le soluzioni cooperative molto più interessanti di quelle competitive.

Per approfondire

Contro la crisi da coronavirus Mario Draghi ribalta i dogmi della finanza. Molte le insidie

L'ex numero uno della Bce Mario Draghi propone di usare le banche per veicolare soldi pubblici. La richiesta potrebbe rendere la finanza ancora più rapace

I limiti dei mercati

Passiamole allora in rassegna, le relative impotenze che caratterizzano in positivo gli attori del sistema.

I mercati: si tratta di riconoscere fino in fondo la loro incapacità di elaborare da sé i propri “benchmark”, o ancora più precisamente i propri “punti fissi”. E di riconoscere che quando tentano di costruirli, nel tentativo di proteggersi dal rischio, il rischio lo creano. I mercati possono prezzare tutti i rischi, tranne il rischio sistemico. Al quale non corrisponde un prezzo perché in questo caso non c’è niente da vendere, ma un costo di capitale, per proteggersene. Tutto possono produrre i mercati finanziari, tranne che asset propriamente safe. E soprattutto i mercati non possono eliminare l’incertezza fondamentale, contro la quale non c’è né prezzo né capitale che tenga, ma solo una “sana e robusta costituzione”, istituzionale e psicologica.

Per approfondire

Bazooka Bce per cartolarizzare i finanziamenti anticrisi

Ci avviamo verso una profonda recessione. Gli Stati preparano interventi massicci di sostegno all'economia. In campo anche la finanza strutturata e manovre monetarie non convenzionali

..delle banche centrali

Le banche centrali: proprio a esse si pensa per la fissazione del tasso di riferimento. Ma l’esperienza di questi anni ha mostrato che gli obiettivi delle banche centrali non si scontrano certo con i limiti alla creazione di nuove quantità di moneta (giacché questi limiti non esistono) ma con l’incapacità delle banche centrali di controllare efficientemente i canali di trasmissione della moneta creata. Con riferimento alla situazione attuale: le nuove iniezioni di liquidità a cui si stanno disponendo potrebbero portare tanto inflazione quanto non farci uscire dalla deflazione.

Per approfondire

Coronabond, anche il think tank liberista tedesco li approva: «Basta indugi, sono indispensabili»

Il presidente dell'IFO, Clemens Fuest: è davvero il momento della solidarietà europea. La Ue deve muoversi unita. Servono titoli di debito comuni a lunghissima scadenza

…e degli Stati

Gli Stati: è evidente che essi devono poter recuperare margini d’azione e di indebitamento a cui hanno più o meno volontariamente rinunciato. Ma anche in questo caso i margini di azione degli Stati si fermano ai loro confini, e se dobbiamo ripensare molte cose della divisione internazionale del lavoro, del commercio internazionale, insomma della globalizzazione, nessuno stato può pensare di chiudersi in sé.

Per approfondire

Coronabond, la politica ipocrita degli Stati e la sinistra pavida

L'ostilità del blocco nordeuropeo a titoli comuni di debito dimostra i limiti del disegno europeo. E il silenzio dei partiti progressisti impedisce soluzioni innovative

Questi trent’anni per molti versi disastrosi e da dimenticare ci lasciano comunque un’eredità che non è possibile bypassare. La dimensione internazionale dovrà essere rivista, anche alla luce dei colpi che riceverà dalla crisi, ma non potrà essere eliminata. Così come non potrà essere eliminato del tutto il ruolo dei mercati dei capitali. Bisogna evitare di pensare per polarizzazioni, e opporre mercato e pianificazione come se fossero posizioni da accettare o rifiutare incondizionatamente.

Una nuova architettura istituzionale deve essere pensata. Innanzitutto per l’Europa. Si è voluta sempre pensare come un esperimento e come un processo. Ora è giunto il momento di sperimentare cammini nuovi, in vista di un assetto nuovo dopo la crisi.

* L’autore è docente di Storia economica all’università Bocconi di Milano. Fra i suoi libri: Fine della finanza (2009), e Come salvare il mercato dal capitalismo (2012), su crisi e riforma del sistema finanziario. Esperto di monete complementari, ha progettato la moneta complementare di Nantes, ha partecipato a una commissione sulle monete complementari in Francia, e alla commissione presso il Ministero della Giustizia per l’introduzione di una moneta complementare per le procedure concorsuali.