Pensioni sostenibili. Anche per ridurre i rischi dell’investimento

Attenzione all'ambiente, al sociale e alla governance. Il peso dei fattori ESG cresce anche nel mercato della previdenza, in Italia e in Europa

Sostenibilità e pensioni. Un legame che si rivela sempre più stretto per il mercato della previdenza, sia in Italia che in Europa. Per rispondere all’esigenza di uno sviluppo sostenibile, ma anche per ridurre i rischi finanziari. Lo rivelano diverse ricerche.

Ma quello che emerge è anche che servono ulteriori sforzi da parte di tutti gli attori coinvolti per affinare dati, definizioni e pratiche connesse all’SRI (investimento sostenibile e responsabile). Una maggiore diffusione tra gli operatori previdenziali di strategie in grado di ridurre i rischi ESG (ambientali, sociali e di governance) è infatti un elemento imprescindibile per una maggior sostenibilità dei mercati finanziari.

Per approfondire

Pensioni responsabili. Anche la previdenza pensa alla sostenibilità

Presentata la ricerca sulle politiche di investimento responsabile degli operatori previdenziali italiani. Fattori ambientali, sociali e di governance sempre più integrati nelle scelte di investimento

Cresce l’interesse del mercato italiano

Gli operatori previdenziali italiani dimostrano un crescente interesse per i temi della sostenibilità. Lo rivela la ricerca “Le politiche di investimento sostenibile e responsabile degli investitori previdenziali”, condotta dal Forum per la Finanza Sostenibile in collaborazione con Mefop e con MondoInstitutional sulle politiche SRI dei piani previdenziali italiani.

Giunta alla quinta edizione, nel 2019 l’indagine ha coinvolto 115 piani (contro i 50 delle precedenti edizioni), per un totale di €220 miliardi di masse in gestione. Inoltre, il nuovo questionario ha allargato lo spettro d’analisi, includendo approfondimenti sugli investimenti a impatto (impact investing) e sugli alternativi. I risultati sono stati presentati a fine novembre a Roma in occasione della giornata conclusiva della Settimana SRI. Complessivamente il tasso di risposta è stato del 78% (90 piani su 115).

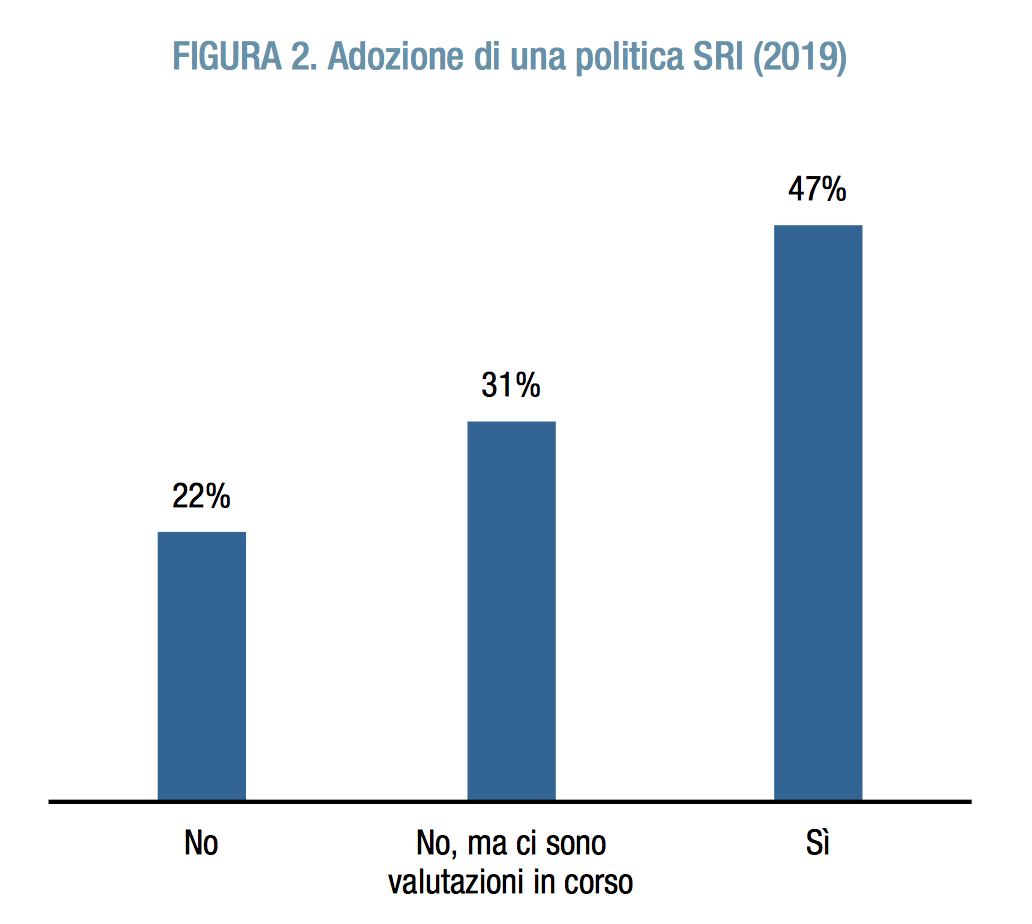

Il 47% dei rispondenti dichiara di aver adottato una politica SRI alla gestione patrimoniale e la maggioranza dei piani che attualmente non integrano criteri di sostenibilità ha già avviato valutazioni in merito. Inoltre, più di metà dei piani attivi applica strategie SRI a una porzione del patrimonio gestito superiore al 75%.

Per uno sviluppo sostenibile con meno rischi

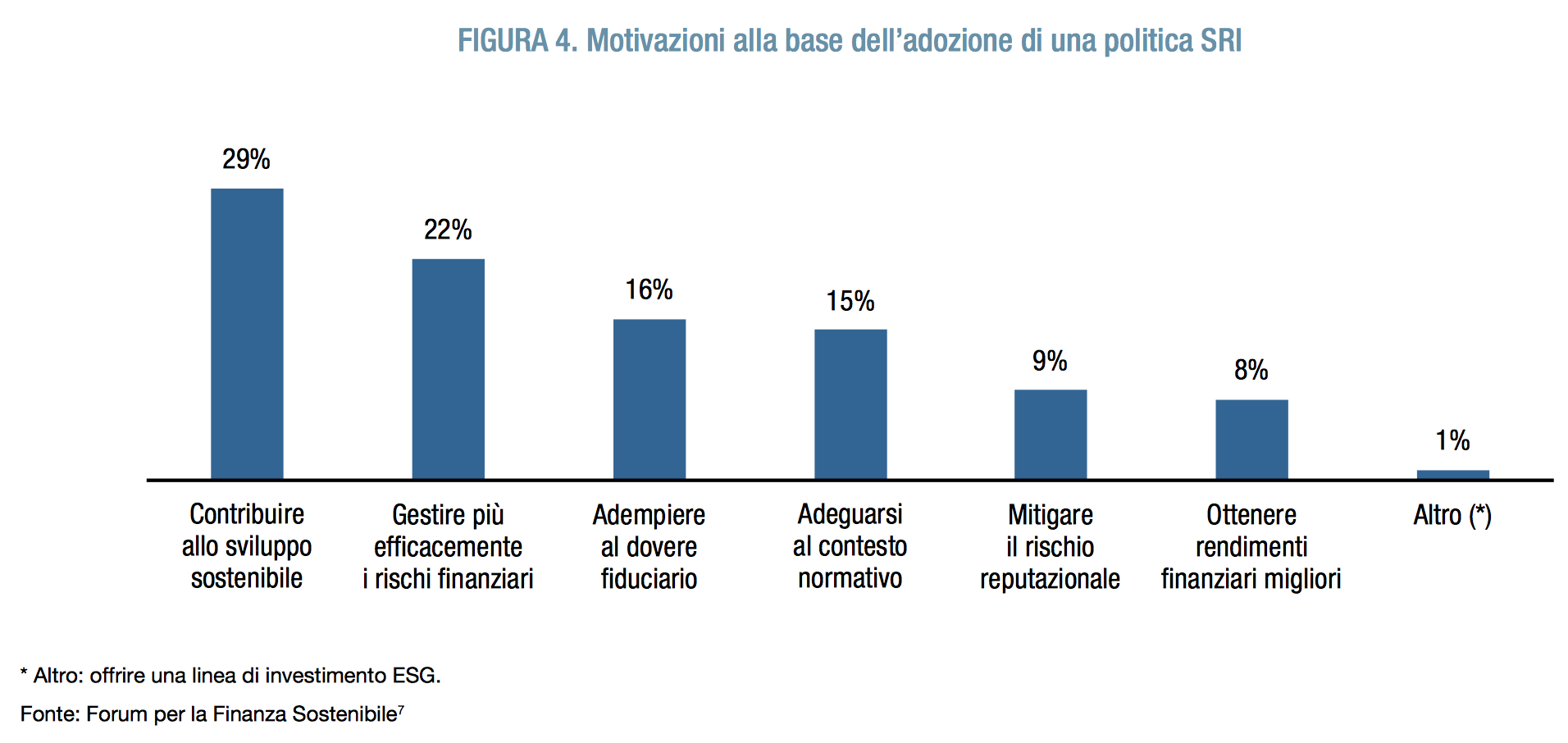

La scelta di adottare politiche d’investimento sostenibile è motivata prevalentemente dalla volontà di contribuire allo sviluppo sostenibile e di gestire più efficacemente i rischi finanziari.

Per il 64% dei piani attivi in termini di SRI, il Consiglio di Amministrazione definisce questo tipo di approccio all’investimento in termini generali, lasciando al gestore il compito di tradurlo dal punto di vista operativo: in questi casi, le competenze del gestore assumono una rilevanza significativa. La quasi totalità dei rispondenti attivi (93%) dichiara che il CdA valuta almeno annualmente le performance degli investimenti dal punto di vista della sostenibilità.

Previdenza: fondamentale per gli investimenti sostenibili

I piani previdenziali costituiscono una porzione significativa del mercato finanziario: nei Paesi OCSE le masse allocate in prodotti pensionistici sono oltre 42 mila miliardi di dollari; il rapporto tra mercato previdenziale e Pil in ciascuno dei 36 Stati è pari in media al 126% (valore ponderato in base alle dimensioni del mercato dei prodotti pensionistici di ciascun Paese rispetto al PIL nazionale).

La previdenza è una componente chiave anche per gli investimenti sostenibili e responsabili (SRI). Secondo la Global Sustainable Investment Review 2018, a livello globale il 75% delle masse SRI si riferisce a investitori istituzionali.

Secondo dati Eurosif, nell’UE il settore della finanza sostenibile è rappresentato per il 70% da investitori istituzionali – in particolare proprio da fondi pensione e imprese assicuratrici – seppur con una componente retail in continua crescita.

Anche in Italia gli istituzionali sono i principali attori del mercato SRI.

Un comparto esposto a rischi

L’orientamento al lungo periodo e la responsabilità sociale di assicurare prestazioni pensionistiche adeguate fanno sì che la categoria degli investitori previdenziali sia particolarmente esposta a fattori e criticità di tipo ambientale e sociale: ne sono un esempio il rischio di svalutazione dei titoli connessi all’industria dei combustibili fossili (i cosiddetti “stranded asset”) o dinamiche demografiche di lungo periodo come l’invecchiamento della popolazione, le migrazioni o il progressivo divario generazionale.

I benefici per la previdenza dell’integrazione di criteri ESG

Senza dubbio, uno dei temi cruciali è l’orizzonte temporale degli investimenti: i benefici dell’integrazione dei criteri ESG tendono infatti a emergere nel lungo periodo. Nell’anno appena concluso sono entrate in vigore negli Stati UE – Italia compresa – le norme di recepimento della Direttiva Shareholders Rights, che incoraggia un impegno a lungo termine degli investitori istituzionali nel loro ruolo di azionisti responsabili. Nei prossimi mesi il testo normativo dovrebbe iniziare a dispiegare i propri effetti: una dinamica che sarà interessante osservare soprattutto in Italia, dove l’approccio all’investimento dei piani previdenziali resta ancorato a politiche di breve periodo.

Il tema è evidentemente importante anche fuori dall’Europa. È notizia di dicembre che il Government Pension Investment Fund (GPIF) giapponese, il maggiore fondo d’investimento al mondo per patrimonio gestito, ha deciso di porre fine al prestito di azioni perché non in linea con la propria strategia di sostenibilità. Il prestito di azioni, infatti, è di frequente utilizzato per effettuare vendite allo scoperto, che per natura sono operazioni di breve periodo.

SRI & previdenza in Europa

Nell’ultimo Financial Stability Report pubblicato a dicembre, l’autorità europea di vigilanza delle imprese assicuratrici e degli investitori previdenziali (EIOPA) ha sottolineato che:

le assicurazioni e i fondi pensione, in quanto grandi investitori istituzionali, possono ricoprire un ruolo rilevante nel processo di transizione verso un’economia a basse emissioni di carbonio.

Al tempo stesso, questa trasformazione può comportare maggiori rischi: l’integrazione del fattore clima nei processi di risk management è pertanto cruciale.

I rischi ESG per il mercato previdenziale

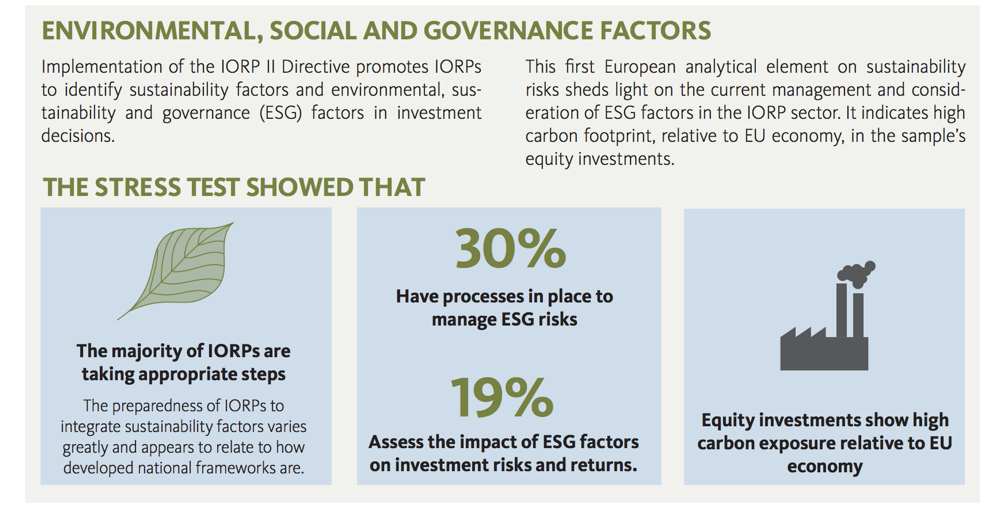

È la stessa EIOPA a fornire una prima panoramica sul mercato degli investitori previdenziali con la pubblicazione dei risultati degli stress test 2019, le analisi biennali che servono per studiare la solidità del settore, misurando la capacità di reagire a potenziali eventi destabilizzanti e identificando eventuali aree di fragilità.

L’obiettivo dello studio è anche comprendere se, come e in quale misura gli shock finanziari nel mercato dei fondi pensione possono avere impatti sull’economia reale. L’esercizio del 2019 ha coinvolto 176 investitori previdenziali in 19 Stati membri dell’UE (quelli con un mercato superiore a 500 milioni di euro); per la maggior parte dei Paesi gli operatori coinvolti rappresentano una porzione del mercato compresa tra il 50 e il 60%.

Per la prima volta dall’introduzione degli stress test nel 2015, EIOPA ha analizzato anche i rischi ESG.

Ne è emerso che i portafogli dei piani previdenziali sono investiti in attività ad alta intensità di gas a effetto serra per il 37% nella parte azionaria e per il 10% nella parte obbligazionaria; la carbon footprint degli investimenti azionari (0,37 kg per euro in valore aggiunto) è più alta rispetto alla media dell’economia dell’UE (0,26 kg per euro in valore aggiunto), mentre l’obbligazionario ha un’impronta più bassa (0,22 kg per euro in valore aggiunto).

…misurati dalla maggior parte degli operatori

La maggioranza dei piani ha introdotto misure per identificare fattori e rischi Esg rilevanti per le decisioni d’investimento. La dinamica è promettente in ottica di applicazione della Direttiva IORP II, che prescrive agli operatori previdenziali una serie di norme per la gestione dei rischi e per la rendicontazione sui temi di sostenibilità in diverse aree di attività, come la governance, le politiche d’investimento, la gestione dei rischi e l’informativa a iscritti e potenziali aderenti.

La direttiva doveva essere recepita dagli Stati membri entro gennaio 2019; dati e informazioni considerati per gli stress test sono aggiornati al 31 dicembre 2018, quindi per molti piani l’integrazione dei fattori ESG è stata introdotta prima dell’entrata in vigore della legge nazionale di recepimento della direttiva (in Italia si tratta del decreto legislativo 147 del 2018, in vigore dal primo febbraio del 2019).

I margini di progresso, tuttavia, sono ancora ampi. Appena il 30% dei piani analizzati ha introdotto processi di gestione dei rischi di sostenibilità e il 19% è in grado di misurare gli impatti dei fattori ESG su rischi e rendimenti.

Inoltre, lo scenario è tutt’altro che omogeneo: la capacità dei singoli operatori di misurarsi con i temi di sostenibilità dipende dal grado di sviluppo del contesto nazionale. Un altro dato interessante riguarda la definizione e l’identificazione dell’SRI: il 22% del campione ha infatti incontrato difficoltà in tale ambito e il 16% ha faticato a trovare investimenti adeguati.

Nessun commento finora.