Il club dei 15 che controllano l’ecommerce mondiale

Una piccola élite di compagnie comandano il commercio elettronico in Italia e sulla Terra. Oltre ai giganti ormai noti, si rafforza il ruolo dell'Oriente

In Italia e nel mondo l’e-commerce sta destinando al fallimento milioni di negozi e commercianti al dettaglio. Ma gli enormi incassi di questo settore finiscono in moltissime meno casse: a controllarlo infatti sono appena 15 multinazionali. Tutte ingaggiate in una competizione che si traduce in profitti straordinari. Per le società e i loro top manager.

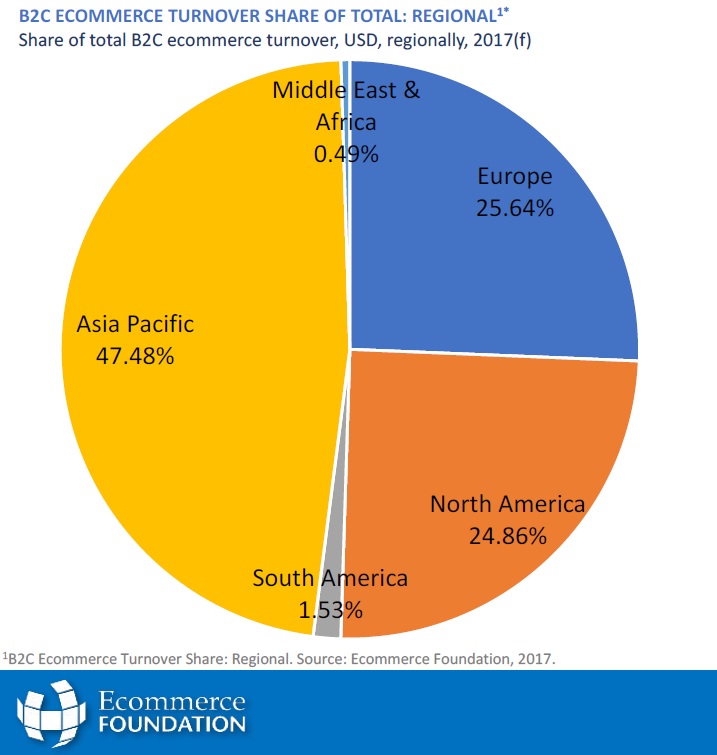

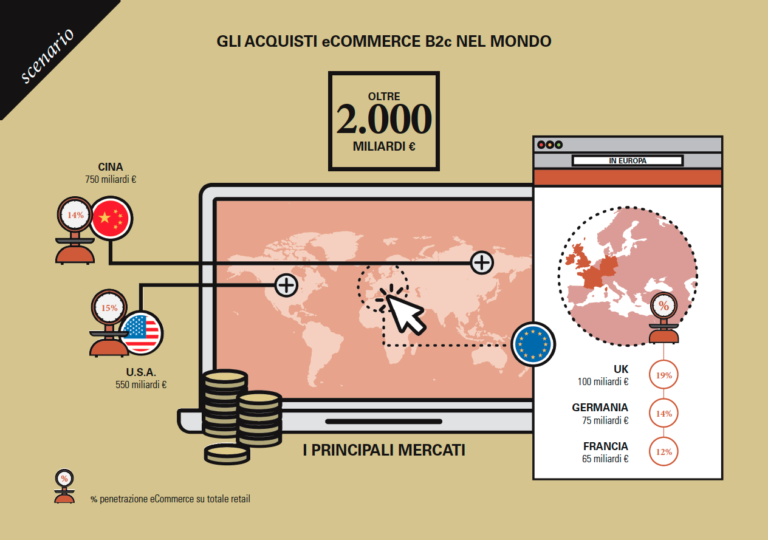

Scalare la classifica degli acquisti retail digitali significa ingrandire la propria fetta di una torta che vale oggi globalmente oltre 2.300 miliardi di dollari, ma che si stima potrà sfondare il muro dei 4.800 miliardi nel 2021. E così, mentre i player principali del settore si sfidano a livello planetario, sui mercati locali la penetrazione del commercio elettronico aumenta progressivamente.

In Europa si spendono già 826 euro per user, e la cifra si prevede salirà a 873 euro entro quest’anno. Regno Unito, Germania e Francia sono i mercati più evoluti del Vecchio Continente, ma sono Olanda e Italia a crescere più velocemente (+14% da qui al 2021). E da noi gli acquisti online valgono oltre 23 miliardi di euro, con una percentuale di penetrazione sul totale retail passata dal 4,9% del 2016 al 5,7% del 2017. Ancora ben lontana da quella dei mercati online principali (Cina, USA, UK su tutti).

Le top 10 d’Italia dicono chi siamo

Se poi si vanno a leggere i nomi delle compagnie che occupano i primi 10 posti delle classifiche (quella italiana l’ha realizzata la Casaleggio Associati) ci si accorge innanzitutto di alcune presenze peculiari del nostro mercato rispetto a quello globale.

Come primo nome di spicco dopo i giganti multinazionali compare infatti Trenitalia che, oltre ad avere in capo gran parte dei viaggi in treno lungo la penisola, è protagonista del commercio elettronico tramite i servizi di compravendita dei biglietti ferroviari. Una presenza che tradisce da un lato quella tendenza al prevalere dei servizi rispetto ai prodotti, che solo nel 2017 si è invertita.

Dall’altro la vocazione turistica della nostra economia e delle nostre abitudini. Oltre al quasi monopolista del trasporto su rotaia, ben tre posti del ranking sono occupati da brand internazionali del turismo (Booking, Trivago, eDreaaams). Non a caso l’avanzo nella bilancia turistica italiana nel 2017 ha fatto segnare 15 miliardi di euro (erano 13,8 miliardi del 2016), con il contributo di un +7,2% di spese turistiche dei viaggiatori stranieri.

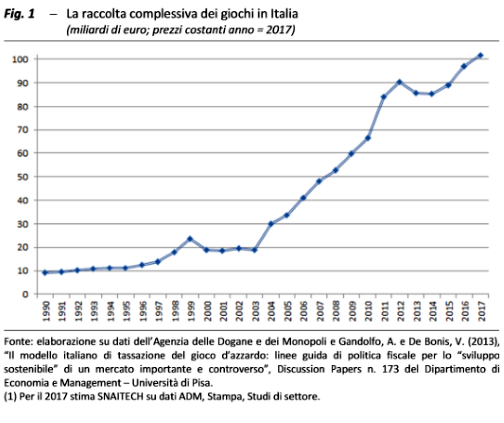

L’attestazione di William Hill, operatore di giochi e scommesse, all’8° posto, è invece un indicatore concreto – e non certo positivo sotto molti aspetti – di come vengono destinati spesso i risparmi degli italiani. Una parte sempre più importante di essi – 100 miliardi di euro nel 2017 – finisce infatti nel gioco d’azzardo. Garantendo sì allo Stato un gettito fiscale doppio di quanto percepiscano Francia e Regno Unito, ma innalzando i tassi di povertà, favorendo usura e ludopatia.

Come già William Hill, Vodafone ultima nella Top Ten nostrana, coi suoi servizi di telefonia, non ha riscontro per tipologia nella classifica globale. Conferma tuttavia quanto si legge nel recente rapporto Global Digital 2018: siamo la terza nazione al mondo, dopo Corea del Sud e Hong Kong, per numero di telefonini per abitante.

Top 10 globali, non solo pure player

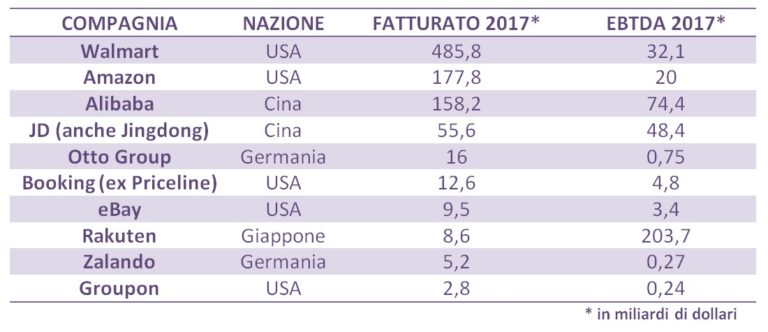

Allargando lo sguardo alle prime della classe dell’e-commerce planetario le sorprese sono poche quanto ai nomi. La loro posizione nella classifica stilata sulla base del fatturato ne dà il peso. Ma non rispetta i valori delle analisi focalizzate sull’e-commerce. Non di tutte queste big è infatti disponibile il dato specifico delle vendite online.

Walmart non potrebbe stare infatti al primo posto se fosse valutata per i “soli” 13,6 miliardi di dollari che incassa grazie al commercio elettronico. Sarebbe sopravanzata dai tre pure player che le stanno sotto, ovvero società che basano tutte le loro attività sulla vendita online di prodotti e servizi. Sebbene ci si potrebbe chiedere se Amazon, che si è comprata la catena di supermercati Whole Food e pare sia in procinto di aprire punti vendita su strada, sia ancora un vero pure player.

È inoltre notevole che tra i soliti noti anche qui da noi (Amazon, eBay, Booking, Zalando, Groupon, o persino Alibaba coi suoi 500 milioni e passa di visitatori ogni mese), vi siano multinazionali sostanzialmente sconosciute ai webshoppers italiani.

L’Oriente fa boom

È il caso della tedesca Otto Group, che deriva l’80% delle proprie entrate dal mercato europeo. O della cinese JD, che rafforza il blocco asiatico sempre più preponderante per operatori e numero di acquirenti, soprattutto da device mobili, con un catalogo di oltre 100mila commercianti registrati. Oppure la nipponica Rakuten. Quest’ultima sarebbe prima in classifica se solo considerassimo il parametro dell’EBITDA 2017 (Earnings Before Interests Taxes Depreciation and Amortization), ovvero il margine operativo lordo, dato finanziario utile a capire la redditività di una compagnia.

VIDEO L’e-commerce in Europa. Eurostat 2017

Nessun commento finora.