«L’ecosistema italiano per le startup? Ridicolo». Ma gli investimenti hi-tech fanno +82%

Il direttore dell'Osservatorio Startup Hi-tech, Antonio Ghezzi: ci sono più incubatori che startup finanziate. E tra quelle innovative finisce anche la pizzeria col sito internet

L’ecosistema italiano degli incubatori per le imprese innovative e delle startup – che vi dovrebbero crescere dentro – ha un che di «complessivamente ridicolo» se ci sono più incubatori che startup finanziate.

È questo il giudizio, un po’ colorito ma basato sulle cifre, espresso da Antonio Ghezzi, direttore dell’Osservatorio Startup Hi-tech del Politecnico di Milano. Un’opinione formulata nell’ambito di un ampio ragionamento che Ghezzi ha svolto con Valori a partire dal lavoro d’indagine dei suoi “colleghi” del Politecnico di Torino. Un rapporto che analizza proprio il settore nazionale degli incubatori (e/o acceleratori) d’impresa.

Incubatori e startup, crescita disordinata che ignora etica, CSR e impatti sociali

Le note positive, soprattutto in merito alla crescita quasi esponenziale degli investimenti nelle cosiddette startup hi-tech non mancano ma «il quadro – spiega Ghezzi – è effettivamente a tinte fosche. Soprattutto se paragoniamo il nostro ecosistema a quello delle nazioni europee comparabili». Il numero di startup hi-tech che hanno ricevuto finanziamenti nell’anno 2018 (circa 160) è inferiore al numero complessivo degli incubatori (171) individuati dai miei colleghi del Politecnico di Torino.

«Pur considerando che la ricerca di Torino evidenzia un panorama di incubatori molto eterogeneo, ciò significa che l’incubatore è diventato un business che prescinde completamente dall’effettiva qualità delle startup che ne escono».

«Ovviamente ci sono incubatori che fanno un lavoro eccellente, a cominciare da quelli del Politecnico di Torino e del Politecnico di Milano, e di alcuni hub ma altri, sostanzialmente, ti affittano una scrivania».

Professor Ghezzi, più che di incubatori bisognerebbe parlare quindi di spazi di coworking…

«Solo che lo spazio di coworking fa un mestiere diverso, con un business model diverso. A chi lo gestisce interessa che tu rimanga lì più tempo possibile, che tu rimanga giovane imprenditore per sempre. Da una parte c’è il problema degli incentivi (per assurdo, chiunque abbia un garage può aprire un “incubatore” e ricevere incentivi), ma poi c’è il fatto che, nel momento in cui ti qualifichi come incubatore, vai ad attrarre nuove idee di gruppi di studenti o di manager, e attraverso queste certi “incubatori” si finanziano, chiedendo magari quote capitale, equity, e in cambio fornendo servizi (mentoring, coaching…). Ma questo è un modello abbastanza borderline.

Tipicamente l’incubatore serio lavora prendendo una fee, una quota, solo nel momento in cui la startup riceve un finanziamento o chiude un affare con un cliente. Ciò perché la startup, finché è semplicemente incubata, non genera alcun tipo di valore e ricavi per l’incubatore».

Bisogna distinguere tra startup innovative e startup hi-tech?

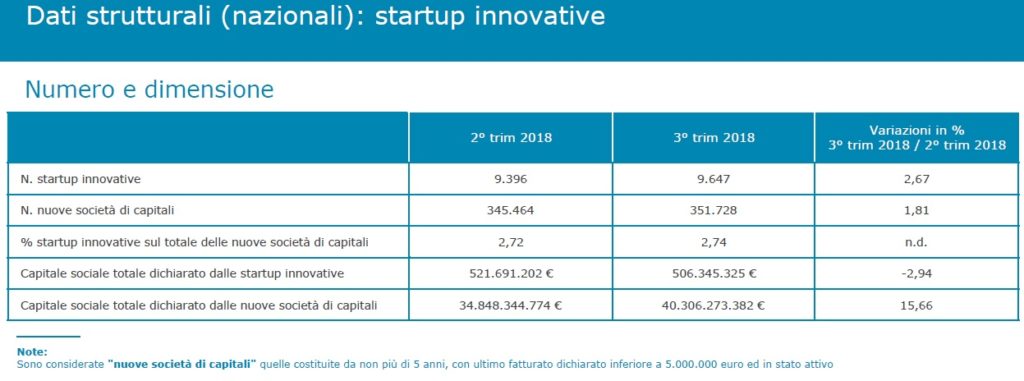

«La nozione e la definizione di “startup innovativa” nasce con il decreto del 2012, in cui il ministero dello Sviluppo economico (MISE) porta per la prima volta l’attenzione su queste nuove imprese. Startup che dovrebbero avere un alto contenuto innovativo e rispettare una serie di requisiti, per poter rientrare in una sezione speciale del registro della camera di commercio. “Startup innovativa” è però ridondante, accentuando un aspetto d’innovazione senza che poi, da parte del ministero e delle Camere di commercio, ci sia la capacità di valutarlo effettivamente. Così nel registro delle nuove imprese, che oggi conta circa 10mila imprese cosiddette “innovative”, si trova anche la pizzeria col sito internet.

Perché questo avviene? Perché il MISE ha posto dei parametri semplici da rispettare, e così le Camere di commercio accolgono praticamente tutti. E anche qualora ci fosse qualcuno particolarmente zelante che volesse escludere qualche startup, basta registrarsi alla Camera di commercio di un’altra provincia. Morale: questo numero di 10mila, che viene spesso citato per enfatizzare l’efficacia degli strumenti d’incentivazione alla nascita di imprese innovative, è un campione molto “sporco”».

Come fare una selezione più accurata?

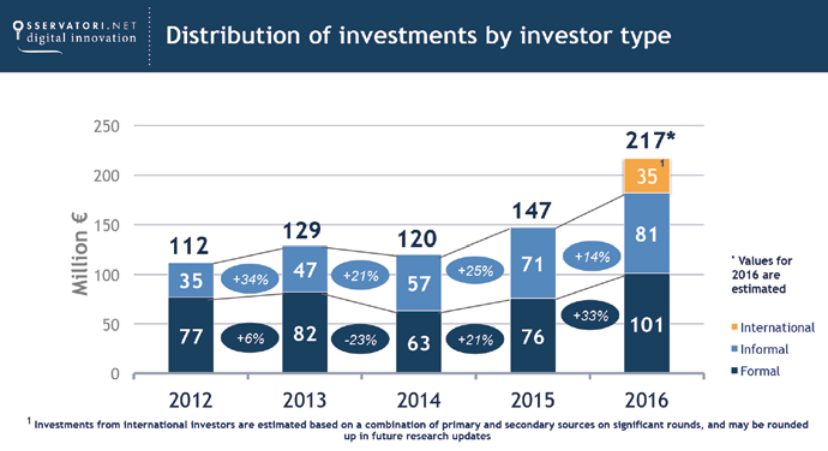

«Nel 2012 decidiamo di concentrarci su quelle startup che abbiano ricevuto finanziamenti in equity. A partire da una distinzione tra finanziatori informali, cioè il mondo dei business angel o dei manager che usano capitale privato, e finanziatori formali, che svolgono una due diligence (un’analisi del rischio, ndr) strutturata, cioè sostanzialmente i venture capital.

Vediamo perciò quali startup ricevono un finanziamento equity da questi soggetti, perché, di fatto, questa è una valutazione di qualità: qualcuno è entrato nel loro modello di business e nel loro business plan, e le ha valutate meritevoli di investimento. Per ogni anno dal 2012 abbiamo così identificato circa 200 startup finanziate, ovvero circa 1200 alla fine del 2018, a fronte delle 10mila incluse nel registro. Ed ecco la distinzione tra startup innovativa del ministero e startup hi-tech. Inoltre abbiamo scoperto che il 30% di queste 1200 imprese non è nemmeno iscritto al registro delle imprese, perché non ha interesse a farlo.

Anche se negli ultimi mesi c’è stata una certa inversione di rotta, tendendo a dare più incentivi alla raccolta di equity, ad esempio attraverso detrazioni fiscali, il problema è che in passato gli incentivi erano legati più alla raccolta di debito che ai finanziamenti in equity, in capitale di rischio. E ciò va contro la natura stessa della startup, che ha bisogno di qualcuno che voglia rischiare con lei. Cosa che invece non fa generalmente una banca».

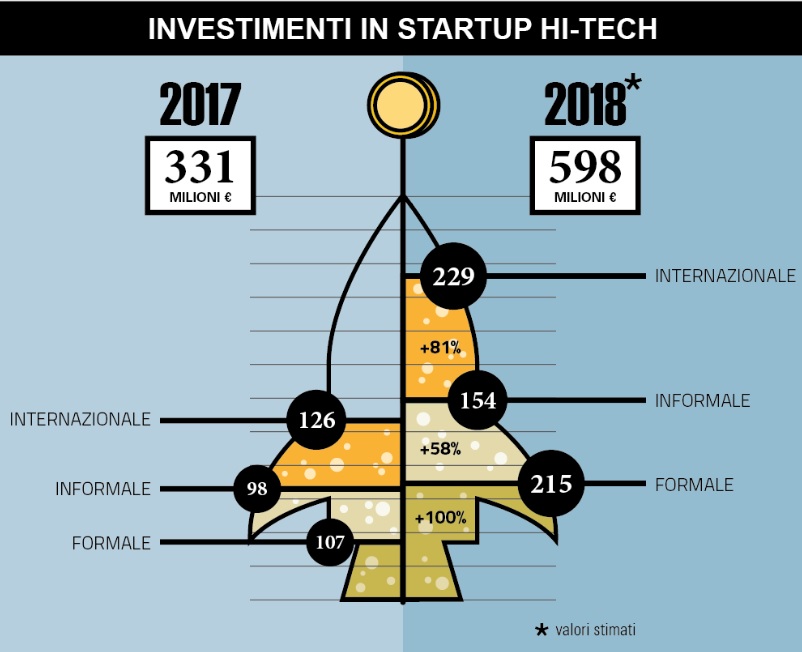

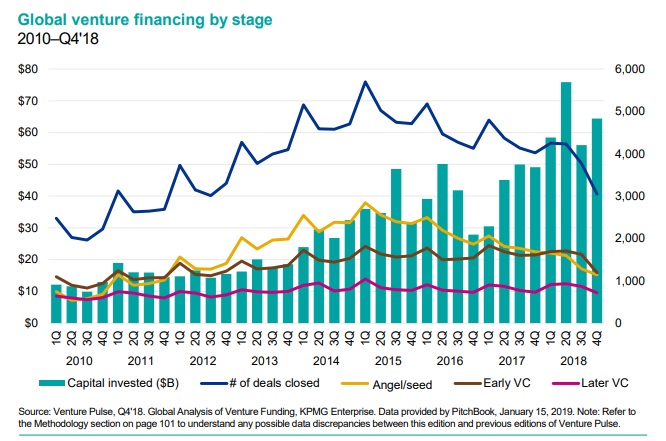

Gli investimenti nel 2018 sono stati in netta crescita…

«È stato un anno molto positivo, in effetti. Con 598 milioni di euro si è registrato un 82% in più di quanto finanziato l’anno scorso. Per la prima volta gli investitori formali superano i 200 milioni, poi ci sono 158 milioni degli investitori informali, soprattutto da business angel e cordate di business angel, o portali di crowdfunding. E poi c’è una componente di attori internazionali, quindi quei fondi o quelle imprese che operano all’estero e investono nel nostro ecosistema.

Le note negative sono legate al fatto che questo ecosistema, che cresce di anno in anno, per la prima volta in modo esponenziale, soprattutto se confrontato col 2012, è ancora molto piccolo. E va anche detto che il dato complessivo nasconde ad esempio un unico investimento da 100 milioni di Goldman Sachs in Prima Assicurazioni, società assicurativa digitale. Un’operazione capace di spostare l’equilibrio generale».

Qual è il punto di riferimento rispetto ai Paesi paragonabili al nostro?

«Sugli investimenti, se noi ci riferiamo alle tre economie europee paragonabili, quella francese, tedesca e spagnola, gli investimenti da parte dei fondi di venture capital in Italia sono 1/11 di quello che avviene in Germania, 1/12 rispetto alla Francia e circa la metà di quanto avviene nell’ecosistema spagnolo. Lascia abbastanza sorpresi soprattutto il dato iberico. Ma un indizio del motivo ce lo dà il fatto che uno dei più grandi incubatori mondiali, l’americano Plug and Play Tech Center, dalla Silicon Valley ha portato una sede a Valencia, mentre non ce l’ha a Milano.

Lasciamo tuttavia perdere qualsiasi paragone con l’ecosistema americano, un outlier (è fuori scala, ndr), rispetto al quale abbiamo un rapporto di 1 a 368. Discorso simile rispetto a Israele o al Regno Unito, che vale 50 volte i nostri investimenti».

Quanto pesano ad oggi le startup hi-tech, quelle finanziate, nel nostro sistema economico?

«Per quanto riguarda i posti di lavoro siamo nell’ordine delle 15mila unità, con una media di 15 persone a impresa. Per il fatturato, il dato è ancora più striminzito: si parla di 400 milioni di euro complessivi.

I soldi investiti nel 2018 superano quindi il fatturato generato.

Anche se va detto che è un po’ nella natura delle startup bruciare cassa per alcuni anni, per poi crescere rapidamente. Certo se speriamo che la creazione di lavoro delle startup possa compensare la perdita nelle aziende consolidate, questo ancora non avviene nel nostro ecosistema.

Anche perché sono troppo poche quelle che fanno la cosiddetta exit, cioè si quotano in borsa oppure vengono acquistate da imprese più grandi. L’exit spesso non piace agli imprenditori italiani ma è fondamentale per l’ecosistema, è il modo in cui il venture capital recupera il capitale investito e ripaga i fondi di fondi, e di conseguenza potrà raccogliere nuovo capitale da re-immettere nell’ecosistema. Senza la exit questo circolo virtuoso è bloccato. L’anno scorso di exit ne abbiamo avute 7 (!) in Italia, per un totale che probabilmente non arriva a 200 milioni. Un ecosistema maturo come quello di Israele nel 2018 ha fatto exit per 200 miliardi di dollari».

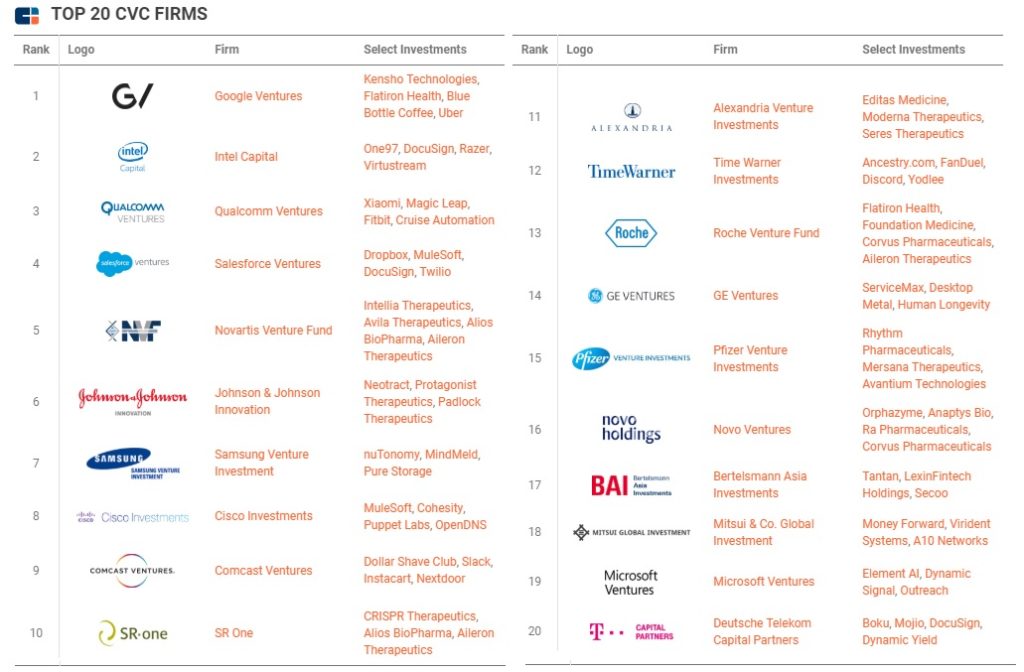

E c’è un problema legato al ridotto supporto delle imprese…

«Sì, in Italia non esiste quasi la pratica del corporate venture capital, ovvero imprese consolidate che investono sistematicamente in altre imprese. Mentre negli Stati Uniti ben il 30% del totale degli investimenti da venture capital è cvc, ossia arriva dalle imprese. Finché le imprese non capiscono che devono investire in startup, perché è l’unico modo attraverso il quale possono innovare la propria strategia, il nostro mercato è condannato a rimanere di dimensioni ridicole. Al di là di ogni iniziativa di governo che voglia forzare questo tipo di investimenti».

E in questo ecosistema, che ruolo gioca il crowdfunding?

«Si inserisce come modalità di investimento informale, perché si parla di singoli individui che non hanno generalmente una competenza professionale, che investono qualche centinaio o poche migliaia di euro. Cifre che tuttavia consentono alle imprese di raccogliere un finanziamento iniziale per consolidarsi. Per fare sì che da un’idea si passi a un prototipo e quindi a un prodotto. Il crowdfounding viene classificato generalmente in tre categorie:

- equity crowdfunding, cioè investo e mi danno in mano delle quote azionarie della startup;

- debt crowdfounding, in cui è come se io prestassi dei soldi e mi attendessi un interesse, come farebbe una banca;

- reward crowdfunding: un anticipo di fatturato. Quando l’impresa ha raggiunto la cifra stabilita dalla campagna di raccolta, sviluppa e produce il proprio prodotto e lo invia ai propri finanziatori. In questo modo la startup riduce il rischio attraverso un anticipo della vendita.

Se ci concentriamo sull’equity crowdfunding, per il 2018 ha raggiunto i 30 milioni di euro, che è un buon valore, considerando che è un quinto del totale dei finanziamenti informali, ed è il triplo di quanto raccolto nel 2017».

Nessun commento finora.