I libri da leggere per saperne di più sul microcredito

Dal testo autobiografico del pioniere del microcredito, Muhammad Yunus, all'analisi tecnica dello strumento, fino all'esperienza italiana

Nei Paesi in via di sviluppo, il microcredito è tra gli strumenti finanziari più conosciuti per arginare la povertà. Sono oltre 700 milioni le donne e gli uomini che vivono in uno stato di miseria. E che sono esclusi dai tradizionali circuiti del credito perché non riescono a fornire garanzie a copertura dei prestiti.

Il microcredito può garantire loro un accesso a tali servizi finanziari. I prestiti, infatti, si basano sull’erogazione di piccole somme di denaro a tassi calmierati, senza più il vincolo di garanzie collaterali. Chiunque, tra i più poveri, può così provare ad ottenere un finanziamento. Le richieste arrivano soprattutto dalle donne, che hanno una forte voglia di riscattarsi e lavorare senza cedere all’usura.

Longform

In Palestina l’apartheid è anche economica e finanziaria

Economia, banche, finanza, imprese, diritti: ecco come si vive in Cisgiordania e nella Striscia di Gaza

Oggi sono oltre venti i Paesi in via di sviluppo che ricorrono al microcredito. Ed è una realtà sempre più presente anche in Italia, con iniziative e programmi ad hoc per aiutare le fasce della popolazione più povera.

Per comprendere le origini, il funzionamento, le iniziative, le opportunità e i limiti del microcredito, ti suggeriamo tre libri che ripercorrono le origini e il funzionamento di tale alternativa. Con un focus specifico sul nostro Paese.

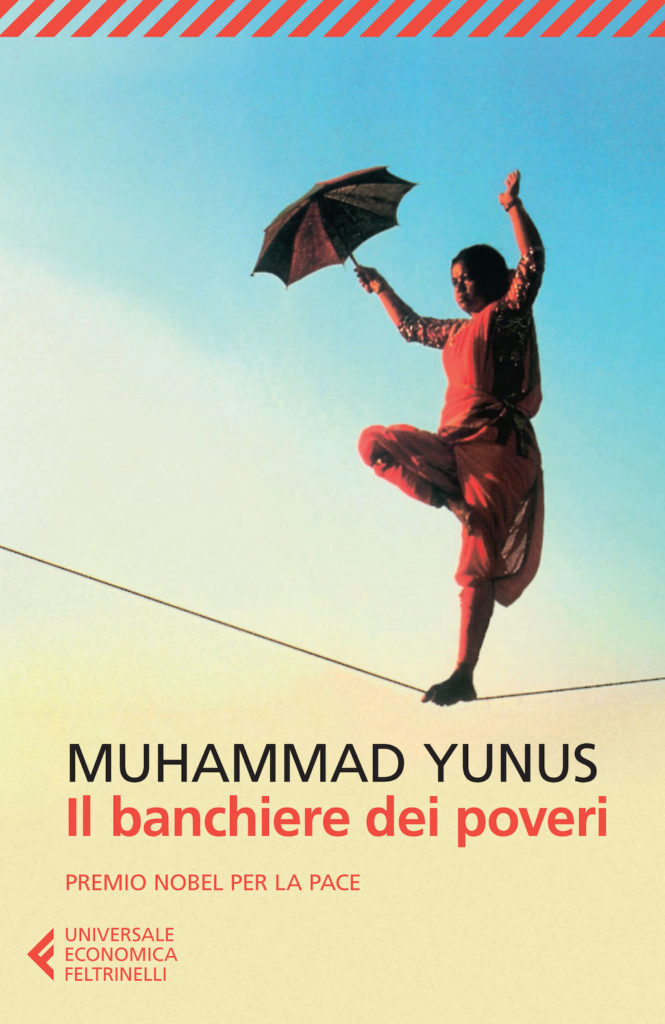

“Il Banchiere dei Poveri”, Muhammad Yunus

Editore: Feltrinelli

Muhammad Yunus è un economista bengalese fondatore del microcredito moderno. Un sistema di piccoli prestiti erogati a tassi bonificati a donne, uomini e famiglie escluse dai tradizionali circuiti bancari. Con “Il banchiere dei poveri”, Yunus ripercorre la storia del microcredito: dal primo prestito di 27 dollari concesso a un gruppo di donne del villaggio Jobra fino all’istituzione della Grameen Bank. La prima “banca dei poveri” fondata nel 1976 in Bangladesh.

Yunus ha sempre creduto nell’importanza di sostenere gli indigenti. Nel suo libro, infatti, riporta come le precarie condizioni economiche in cui vivono non derivino dalla mancanza di iniziativa o di forza per rimettersi in piedi. Sono dipese dal fatto di essere stati abbandonati dagli istituti finanziare del proprio Paese. Per questo, Yunus ha ideato un sistema di prestiti che aiutasse donne e uomini a riprendere in mano il proprio destino, senza richiedere garanzie collaterali, ma solo la loro fiducia.

I prestiti, erogati a tassi calmierati, hanno permesso di aiutare tantissime persone ad uscire dalla miseria, benché a distanza di anni alcuni studi hanno avanzato dubbi sull’efficacia complessiva del sistema. Le donne, in ogni caso, sono le maggiori beneficiarie: attraverso il microcredito, hanno la possibilità di poter avviare una propria attività. Aiutando la famiglia e affrancandosi dall’usura. Nonostante l’assenza di garanzie, il sistema dei prestiti è solido: oltre il 98% del credito è stato restituito. Non è un caso, quindi, che a fronte della sua dedizione e dei risultati raggiunti, nel 2006 Yunus e la Grameen Bank siano stati insigniti del Premio Nobel per la Pace.

Nel corso del tempo, tuttavia, la fama mondiale conquistata da Yunus è stata offuscata da una serie di accuse di illeciti. Che hanno comportato anche processi, parte dei quali è ancora pendente.

“Il microcredito”, Leonardo Becchetti

Editore: Il mulino

Leonardo Becchetti è un economista italiano attento ai temi dello sviluppo sostenibile, dell’economia civile e della finanza etica. Ne “Il microcredito” offre una panoramica del microcredito moderno a partire dalle origini. Riflettendo sui suoi meccanismi, i benefici e i limiti, e le differenze tra il modello originario ideato da Yunus e le iniziative nate sulla sua scia.

Se, infatti, da un lato Yunus ha contribuito a creare un sistema di prestiti individuali il cui obiettivo primario è l’inclusione sociale dei più poveri, dall’altro chi ha cercato di replicare il modello negli anni punta il più delle volte alla sola massimizzazione dei profitti. Questo ha delle ripercussioni sul sistema dei prestiti, che ne risulta profondamento cambiato.

I tassi di interesse, per esempio, possono molto più alti; in altri casi, si possono creare delle inefficienze che rischiano di sovra-indebitare soggetti già socialmente e finanziariamente deboli. Insomma, se da un lato il microcredito resta un ottimo strumento per contrastare la povertà e l’esclusione, d’altra parte bisogna prendere coscienza delle ripercussioni che potrebbe avere su un sistema socioeconomico che deve comunque attivarsi per limitare l’esclusione.

“Microcredito sociale ed imprenditoriale: dati ed analisi dell’evoluzione in Italia”, c.borgomeo&co.

Editore: Ecra

c.borgomeo&co. è una società fondata nel 2002 da Carlo Borgomeo (Presidente della Fondazione con il Sud e della Gesac) e Marco Vitale (Economista d’impresa ed editorialista). Con il contributo di Fondosviluppo, ha realizzato il XIV Rapporto sul microcredito in Italia.

Il testo offre un quadro delle iniziative pubbliche o private nel nostro Paese, aggiornate con i dati fino al 31 dicembre 2019. I principali progetti sono curati da organizzazioni e istituti bancari che cercano di limitare gli effetti dell’esclusione finanziaria. Spesso le iniziative si concludono dopo pochi anni dall’avvio e si rivolgono soprattutto a interlocutori già locati sul territorio.

Nessun commento finora.