Anche i ricchi chiedono prestiti. A tassi irrisori

Yacht, case, investimenti finanziari. Gli ultraricchi ottengono sempre più prestiti dalle banche. Alcune, però, fanno scelte diverse

Forse ti stupirà sapere che anche Jeff Bezos e Elon Musk chiedono prestiti in banca. E in genere li ottengono senza difficoltà, ovviamente. Negli Stati Uniti il mercato dei prestiti agli ultraricchi è in crescita costante da almeno un decennio e ha visto un’ulteriore accelerata nell’ultimo anno, grazie anche ai tassi particolarmente bassi.

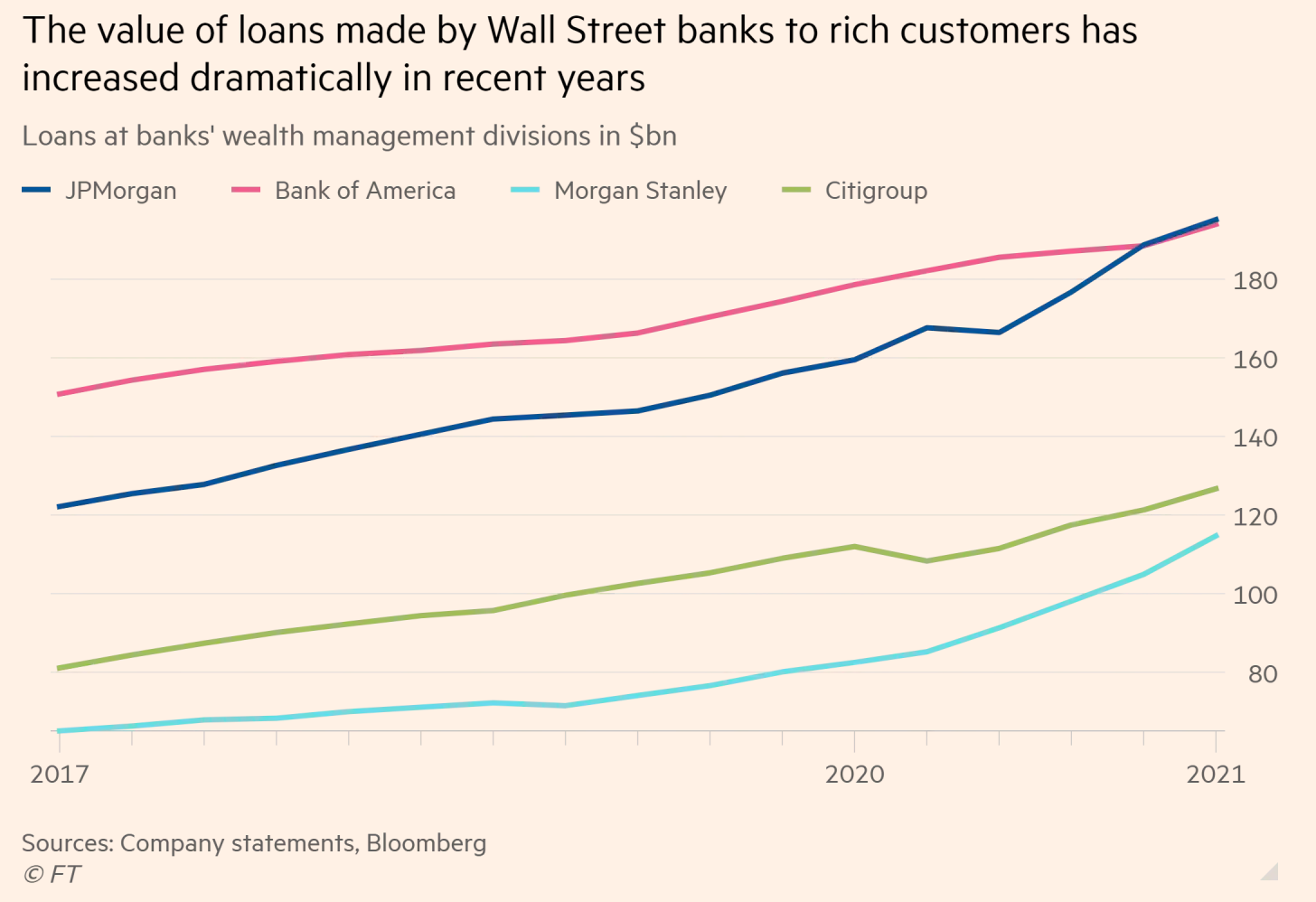

I prestiti ai ricchi aumentano da almeno dieci anni

Secondo il Financial Times, i prestiti concessi agli ultraricchi dalle più grandi banche statunitensi (JPMorgan Chase, Bank of America, Citigroup e Morgan Stanley) hanno superato i 600 miliardi di dollari nel secondo trimestre di quest’anno. Una crescita del 17,5% rispetto all’anno precedente. Ovvero il 22,5% del totale dei prestiti concessi.

Quelli concessi dagli uffici specializzati di JPMorgan Chase, Bank of America, Citi e Morgan Stanley sono cresciuti del 50% negli ultimi quattro anni. Mentre il loro portafoglio prestiti complessivo, relativo non solo ai più abbienti, è aumentato soltanto del 9%. E, ancor più nello specifico, JPMorgan Chase e Citi al momento concedono più prestiti a un piccolo numero di clienti con un patrimonio netto ultra-elevato che ai loro milioni di clienti con carte di credito.

I prestiti ai ricchi aumentano grazie al taglio dei tassi

Ad accelerare questa tendenza ha contribuito senza dubbio la politica monetaria della Federal Reserve che ha tagliato i tassi come risposta alla crisi dovuta alla pandemia.

Secondo banchieri e consulenti interpellati dal quotidiano britannico, per un prestito della durata di due anni finalizzato all’acquisto di azioni, i clienti della gestione patrimoniale pagano un tasso di circa l’1,4%. Meno di quello che mediamente paghi tu per acquistare una lavatrice a rate.

Investimenti, beni di lusso ed elusione fiscale

Cosa fanno gli ultraricchi di questi prestiti? In genere non comprano lavatrici. Più spesso usano il denaro per acquistare seconde (o terze, quarte…) case e beni di lusso come yacht. O per investire sul mercato azionario. O, ancora, a beneficio delle proprie aziende. A queste ultime, infatti, le condizioni imposte dagli istituti di credito sono di norma meno vantaggiose rispetto a quelle accordate al singolo multimilionario.

Ma c’è un’altra ragione per la quale gli ultraricchi chiedono prestiti alle banche: per eludere le tasse. Per ottenere liquidità, infatti, potrebbero vendere alcuni asset in loro possesso. Ciò, però, imporrebbe loro di versare i prelievi previsti sui capital gains (rendite da capitale). Molto più conveniente – per loro, non per la comunità – chiedere prestiti ponendo come garanzia il valore dei loro investimenti. Frank Clemente, direttore esecutivo di Americans for Tax Fairness ha dichiarato al Financial Times: «Gli ultraricchi operano con un sistema fiscale completamente diverso in cui tutta la loro ricchezza accumulata non è tassata. A meno che non vendano. E sono così ricchi che non hanno bisogno di vendere».

Una tassa sui patrimoni potrebbe fermare questa tendenza

Detto ciò, è probabile che, come sostengono alcuni esperti, la tendenza degli ultraricchi a chiedere prestiti dipenda più dai tassi di interesse decisi dalla Fed che dalle politiche fiscali di Washington. Tuttavia, una tassa patrimoniale potrebbe porre un freno. Aumentare le tasse sulle plusvalenze, come proposto dall’amministrazione Biden, infatti, potrebbe comportare un effetto contrario, finché i tassi saranno così bassi.

Al contrario, una patrimoniale garantirebbe, secondo i sostenitori, maggiore equità e incentiverebbe un utilizzo più produttivo della ricchezza.

La funzione sociale della finanza troppo spesso viene tradita

E così, mentre le grandi banche preferiscono prestare soldi a chi i soldi già li ha, si indebolisce la funzione sociale delle banche stesse. E, in generale, della finanza. Ovvero l’essere il punto di incontro tra chi ha i soldi e chi ne ha bisogno, il motore dello sviluppo delle attività produttive.

Di segno inverso l’attività delle banche aderenti alla Global Alliance for Banking on Values (GABV). Il rapporto 2020 Real Economy-Real Returns analizza e confronta dieci anni di attività (da gennaio 2010 a dicembre 2019) delle banche etiche e sostenibili, da un lato, e delle 30 più grandi e importanti al mondo, definite come “sistemiche” dal Financial Stability Board, dall’altro.

I prestiti delle banche sostenibili e etiche sono più rivolti all’economia reale

Per le banche aderenti alla GABV, una misura fondamentale della crescita è l’importo dei prestiti erogati. Dal rapporto emerge che per le banche etiche e sostenibili il livello di prestiti è circa il doppio di quello delle banche sistemiche nel loro complesso. Il 70% dei loro attivi sono prestiti all’economia reale, contro il 40% delle banche sistemiche. Anche dopo la crisi finanziaria del 2008, le banche sistemiche hanno continuato ad avere una parte consistente dei loro bilanci incentrata sull’economia finanziaria. Considerata da molti osservatori una causa della crisi del 2008.

Le banche sostenibili analizzate nel rapporto hanno avuto una crescita molto più elevata di prestiti, depositi, attività, capitale proprio e entrate totali rispetto alle banche sistemiche.

Martin Rohner, direttore esecutivo della Global Alliance for Banking on Values, commentando i risultato del rapporto ha dichiarato: «Si conferma ciò che sappiamo da tempo: le banche etiche e sostenibili sostengono l’economia reale più delle grandi banche. Contribuiscono a costruire comunità più inclusive e resilienti e svolgono un ruolo di primo piano nella lotta contro l’emergenza climatica».