UniCredit tradisce le promesse: continua a finanziare carbone, petrolio e gas

Unicredit non starebbe rispettando le sue stesse policy di recesso da carbone e fonti fossili. Accuse da Re:Common, la banca balbetta

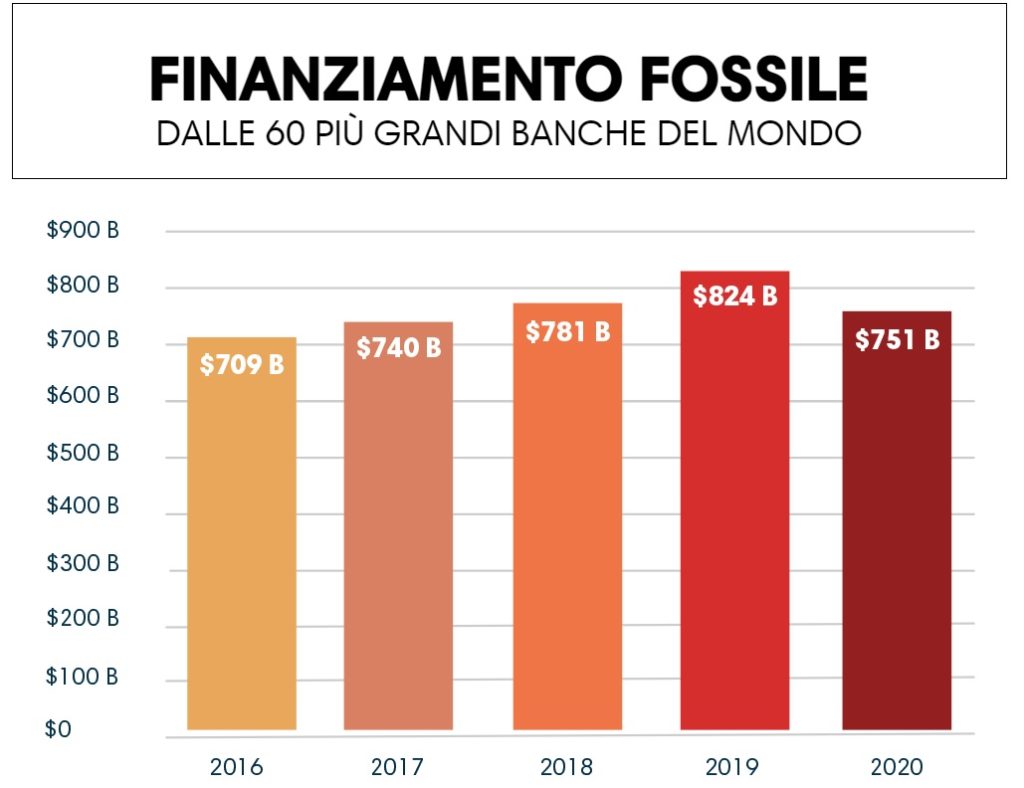

UniCredit, primo gruppo bancario d’Italia per patrimonio netto, predica bene, anzi benissimo, su carbone, petrolio e gas, ma razzola male, come si dice. E non la passa liscia. Il 15 aprile 2021, infatti, proprio in coincidenza con l’assemblea annuale dei soci, è stata recapitata alla banca una circostanziata accusa di “alto tradimento” degli impegni sul clima. A formularla è Re:Common, associazione dedita da anni a promuovere transizione ecologica e decarbonizzazione dell’economia.

Alla base delle critiche il finanziamento concesso due settimane fa, insieme ad altri istituti di credito internazionali, al gruppo energetico ceco EPH per un importo complessivo di 1 miliardo di euro. Un fatto preciso, quindi, che mina la credibilità green dell’istituto di piazza Gae Aulenti. Anche perché UniCredit è monitorata da tempo per l’impatto ambientale delle sue attività finanziarie e, anche recentemente, è stata indicata quale operatore determinante, in questo caso negativamente, nella lotta al riscaldamento globale.

UniCredit, il tradimento della policy sul carbone

Fin dal titolo («UniCredit ha violato la propria politica sul carbone e sostiene l’espansione di petrolio e gas») e poi nell’incipit del suo comunicato, Re:Common manifesta perciò una grande delusione. «Nonostante una posizione sul settore del carbone riconosciuta come tra le più avanzate a livello globale, la banca non ha rispettato gli impegni presi dinanzi alla collettività e ai suoi stessi investitori, con operazioni finanziarie che si configurano come violazioni della propria policy».

Danni anche per le tasche

Centrali a carbone, un abisso finanziario. Il 42% non conviene già più

Dalla chiusura degli impianti deriverebbero centinaia di miliardi di risparmi per Cina, Europa, USA e Russia. In Italia forti le resistenze dei produttori

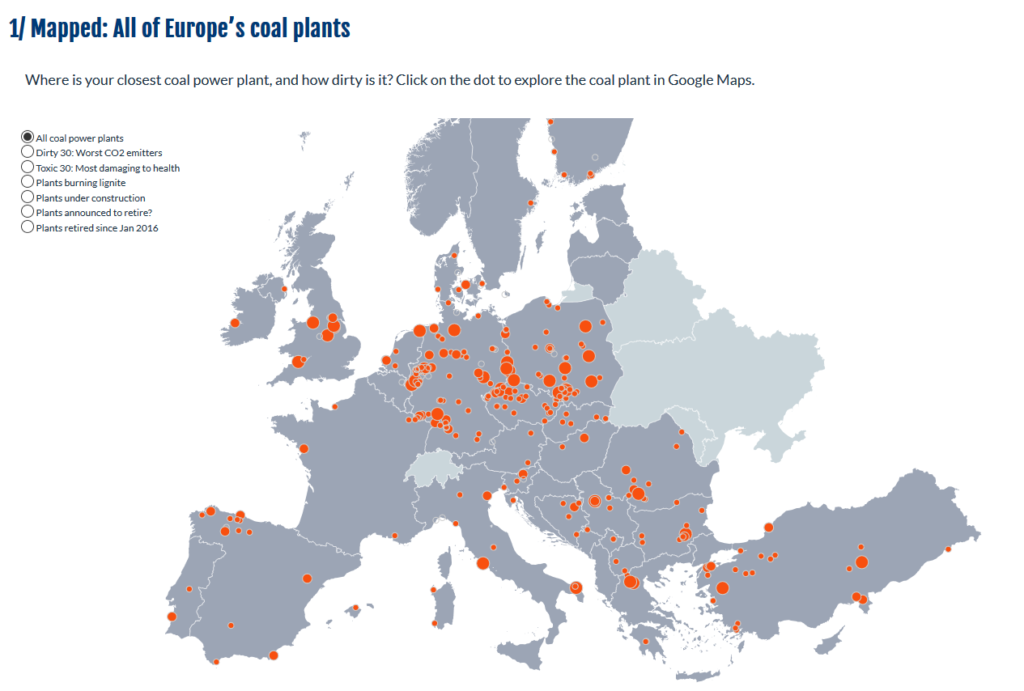

La banca milanese, citata infatti nel rapporto Banking on climate chaos come soggetto globalmente all’avanguardia del suo settore nel redigere politiche di attenzione sul clima, viene infatti colta in flagranza per il sostegno a una società tutt’altro che ecocompatibile. EPH – sottolinea in primis Re:Common – «è ampiamente conosciuta per la sua cattiva abitudine di acquistare asset di carbone obsoleti e inquinanti per prolungarne il funzionamento. Il gruppo ceco è proprietario della centrale a carbone di Fiume Santo (Sardegna), una delle principali fonti di inquinamento nella parte settentrionale dell’isola».

Ma, rimanendo sul punto dell’accusa di incoerenza per UniCredit, «Poiché EPH sta espandendo la propria attività con l’acquisizione dello stabilimento di Schkopau, di proprietà di Uniper, questo finanziamento può configurarsi come una violazione della policy di UniCredit, che prevede la fine dei rapporti finanziari con tutte quelle società che stanno espandendo il proprio business del carbone».

«Questo finanziamento può configurarsi come una violazione della policy di UniCredit», Re:Common

L’abbraccio al carbonio tra Unicredit e Total: EACOP sullo sfondo

E non è finita qui. Nel 2020 UniCredit avrebbe fornito prestiti e servizi di sottoscrizione a società del comparto oil & gas per 5,8 miliardi di euro. In particolare, l’istituto «ha registrato una crescita di cinque volte (da 60 a 340 milioni di euro) nei finanziamenti in quelle aziende che stanno espandendo il proprio business nei combustibili fossili con progetti che promuovono l’esplorazione, la produzione e il trasporto di idrocarburi. Eni, Total e Repsol sono alcune delle società che hanno beneficiato maggiormente dei servizi finanziari di UniCredit».

E Total, tra i vari, sembra essere un partner critico per la banca, per alcuni motivi. Per l’ammontare dei prestiti concessi al gigante petrolifero francese negli ultimi anni (348 milioni di euro nel solo 2020). Perché la compagnia è tra i principali promotori coinvolti nel contestatissimo progetto EACOP, un oleodotto da 1500 chilometri che dovrebbe portare 200mila barili di petrolio al giorno tra la regione di Hoima, in Uganda, e il porto tanzaniano di Tanga.

A rischio parchi e bacini d’acqua dolce

Un oleodotto minaccia Africa e clima. Banche spaccate

260 organizzazioni contro l’oleodotto tra Uganda e Tanzania che minaccia ecosistema e clima. L’appello alle banche per fermarlo spacca il fronte dei finanziatori

Un ennesimo asset al servizio dell’economia fossile e con rischi ambientali intrinseci, poiché lambirà bacini di acqua dolce e parchi naturali, tanto che dal suo finanziamento si sono già sfilate diverse banche: Barclays, Credit Suisse, BNP Paribas, Société Générale e Crédit Agricole. Eppure «sollecitata da Re:Common, UniCredit non ha dichiarato pubblicamente di voler abbandonare il finanziamento del progetto».

UniCredit rinuncia (quasi) all’Artico

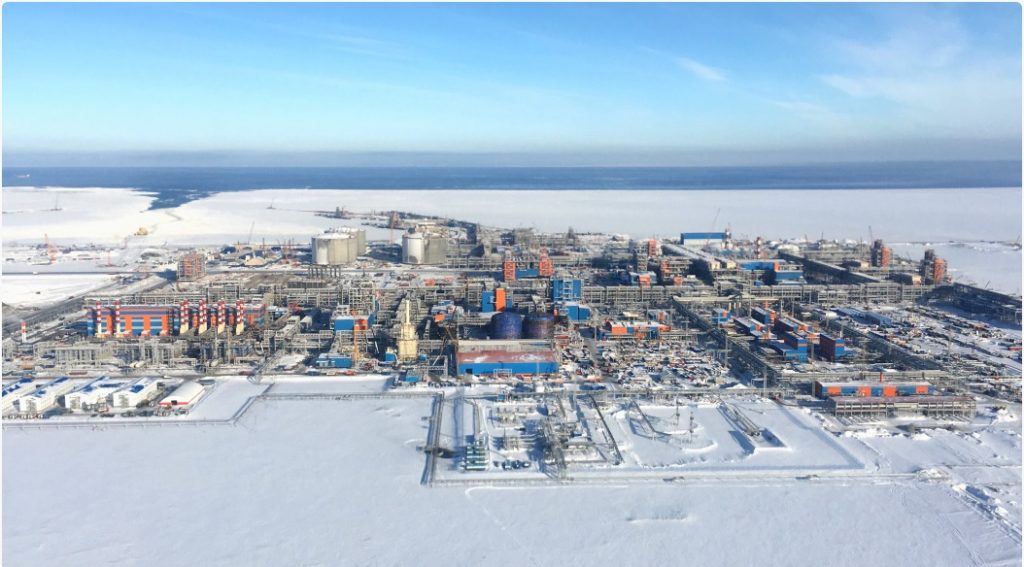

Se non bastasse, Total opera, in partnership con la russa Novatek, nell’esplorazione ed estrazione di idrocarburi nell’Artico. L’aspetto positivo è che le policy di UniCredit escludono la possibilità di finanziare società e progetti attivi nella regione. Tuttavia questa restrizione vale solo per l’offshore, cioè la caccia agli idrocarburi in mare aperto. E non è questo il caso, per esempio, di Yamal LNG, l’enorme campo estrattivo russo al centro di un progetto di punta Total per ricavare gas naturale in Siberia.

Dietro lo schermo della riservatezza, la non-risposta di UniCredit

Insomma, le questioni e le scelte su cui dalla banca servirebbero risposte sono diverse. Motivo per cui ci siamo rivolti direttamente ai suoi responsabili della comunicazione per avere un riscontro puntuale. E – come Re:Common – siamo rimasti delusi da quella che UniCredit chiama «prassi consolidata» e si traduce in un sostanziale silenzio «sui rapporti con singoli clienti». Silenzio che, in questo frangente, riguarda innanzitutto i temi più scomodi da affrontare.

Per il resto, la nota ricevuta continua così: «la nostra policy entrata in vigore nel mese di settembre del 2020 evidenzia un approccio restrittivo nei confronti di aziende che non abbiano piani di uscita rapidi dal settore o si connotino come coal developer (letteralmente “chi sviluppa il carbone”, ndt). Inoltre, la riduzione della quota di attività derivanti dal carbone da parte della clientela della banca – prevista dalla policy – sarà oggetto di costante monitoraggio e verifica».

Dato ciò, aspettando ulteriore monitoraggio e verifica più in linea con le preoccupazioni ambientali dell’opinione pubblica, ci sentiamo di suggerire alla banca di mettersi d’accordo con se stessa. Quali imprese si connotano come coal developer se non EPH? E poi, il cosiddetto “approccio restrittivo” quando deve applicarsi se non nei casi sollevati da Re:Common?

Restiamo a disposizione per una risposta nel merito.

Nessun commento finora.