La finanza islamica, un motore a combustibile etico

Cosa è e come funziona la finanza islamica. Le cui caratteristiche, rispettando precetti religiosi, sembrano basarsi su principi etici

Il termine “finanza islamica” individua una particolare modalità di concepire il sistema finanziario, basata sull’interpretazione della legge islamica. L’aderenza ai dettami religiosi e l’attenzione verso i bisogni della comunità hanno contribuito a realizzare un meccanismo fortemente improntato verso l’etica.

Tale struttura si contraddistingue in maniera netta da ciò che fin qui è stato il pensiero finanziario occidentale.

Fondamenti della teoria economica islamica

La legge islamica impartisce infatti indicazioni più o meno esplicite e vincolanti per ciò che concerne alcuni aspetti della vita economica dei fedeli. Distinguendo le attività halàl (consentite) da quelle haràm (non consentite). In particolare, vi sono tre istituti haràm che, uniti all’obbligo di elemosina, individuano chiaramente il perimetro d’azione della finanza islamica e i suoi elementi di peculiarità rispetto al sistema finanziario convenzionale.

Rispetto della natura

La sostenibilità ambientale fa breccia anche nella finanza islamica

Anche gli investitori fedeli ai dettami dell’Islam si interrogano su come inserire criteri di tutela ambientale nella finanza. Ma pesa il ruolo dei Paesi OPEC

Divieto di interesse nella finanza islamica

Si tratta del divieto più vincolante. Trova fondamento nella volontà di evitare che un soggetto si arricchisca ingiustificatamente, ovvero senza l’assunzione di alcun rischio imprenditoriale in grado di giovare all’economia reale. Strumenti convenzionali come i conti correnti, di deposito o i finanziamenti sono sostituiti da specifici schemi contrattuali, basati sulla condivisione del rischio e del profitto tra il soggetto investitore (prestatore di fondi) e colui verso il quale tali fondi si dirigono (imprenditore). Questi contratti sono caratterizzati da una meticolosa supervisione del progetto sottostante, affinché il risparmio si indirizzi esclusivamente verso i progetti più meritevoli.

Limite all’asimmetria informativa

Un certo grado di asimmetria informativa è inevitabile. Tuttavia la legge islamica ne decreta il divieto laddove risulti sistematicamente caratterizzante per una tipologia di contratto.

Tale limite trova piena esemplificazione nel mercato degli strumenti assicurativi islamici, il cui principale strumento è rappresentato dal takaful.

Divieto di speculazione

Sancisce di fatto l’incompatibilità degli strumenti derivati, ampiamente adoperati dalla finanza convenzionale. Il mercato dei contratti derivati risulta, infatti, fortemente incentrato sulla speculazione. Alimentarlo significherebbe acuire la differenza tra il valore del contratto finanziario e quello del suo bene fisico sottostante, con pericolose conseguenze sull’economia reale.

Obbligo di elemosina

Rappresenta uno dei cinque pilastri dell’Islam, nonché un fondamentale strumento economico e sociale.

Si tratta di una vera e propria imposta, generalmente di ammontare pari al 2,5% dell’incremento della ricchezza annuale, il cui scopo è di perequare le differenze economiche tra le classi sociali. La regola, oltre che rappresentare un dovere morale impartito dalla religione, funge da valido strumento di politica economica per l’implementazione del welfare state.

Quali sono i prodotti della finanza islamica?

Tra i prodotti finanziari islamici spiccano i fondi di investimento shari’a compliant. Il loro connotato sociale e spirituale li rende paragonabili a dei fondi etici convenzionali.

A differenza di quest’ultimi, però, sono escluse dal computo dell’indice islamico tutte le società quotate coinvolte in attività bancaria e assicurativa convenzionale. Il processo di selezione richiede inoltre il rispetto di una serie di requisiti patrimoniali e finanziari. Ciò per scongiurare investimenti verso aziende eccessivamente indebitate o che abbiano un eccesso di liquidità in bilancio sottratto al ciclo produttivo.

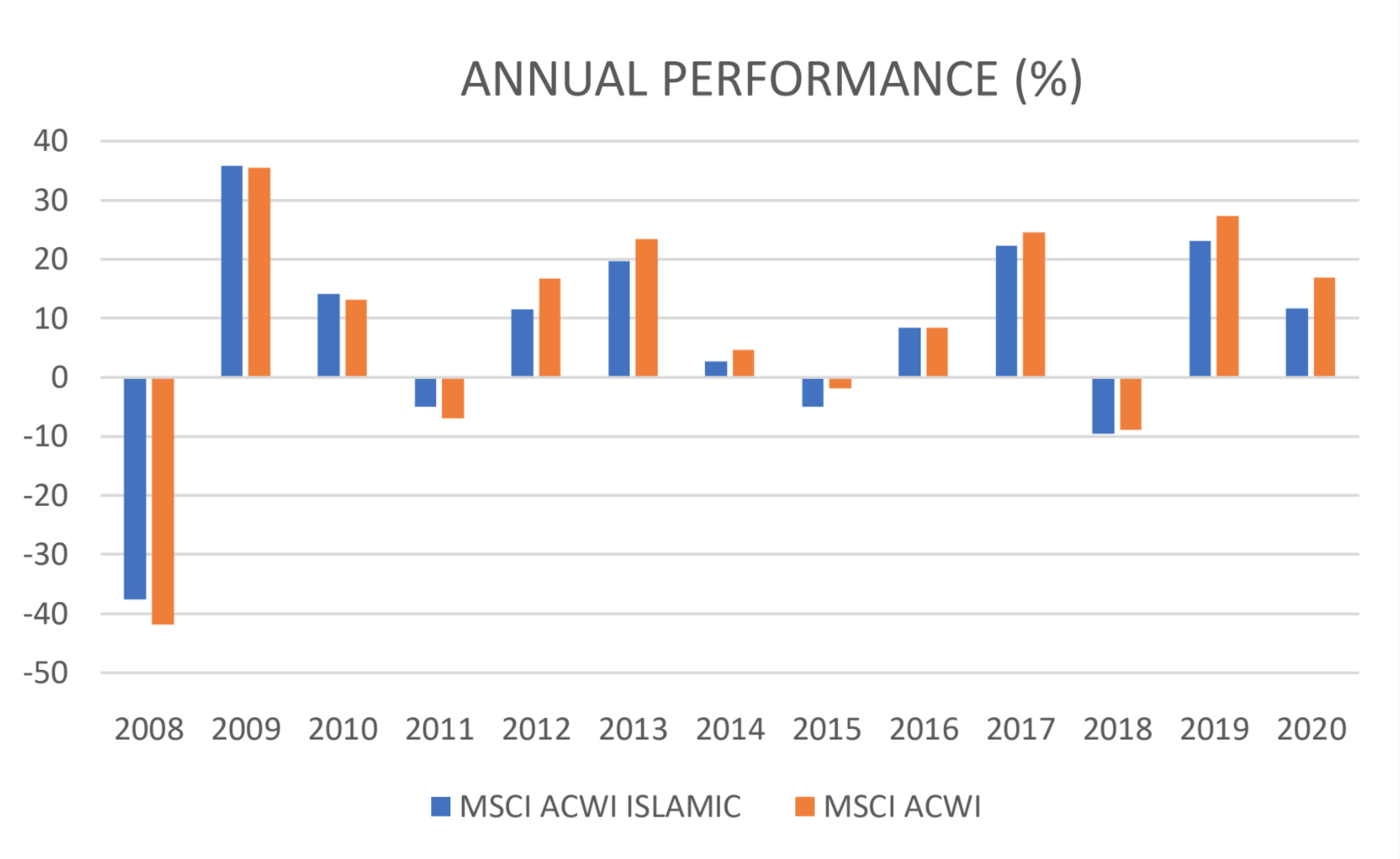

Questo strumento vanta una crescente appetibilità anche per gli investitori non musulmani, soprattutto in un’ottica di differenziazione. Il fondamento etico islamico, il legame con l’economia reale e il basso ricorso alla leva finanziaria assicurerebbero, infatti, una maggiore stabilità nei periodi di crisi finanziarie

Il ruolo nel microcredito

Nei Paesi economicamente in via di sviluppo si registra una spiccata difficoltà ad accedere ai servizi di base offerti dal sistema bancario convenzionale, come il deposito o il finanziamento. Ciò innesca un meccanismo punitivo della povertà, basti pensare ai piccoli commercianti ambulanti, poco solidi economicamente, a cui viene negata la possibilità di ottenere un finanziamento per espandere la loro attività.

La finanza islamica, invece, ponendo in primo piano la validità del progetto più che la solidità economica del contraente, consente un più ampio accesso ai basilari servizi bancari, con benefici che si ripercuotono sull’intero sistema economico del paese. Per questo anche la finanza islamica riveste un ruolo di prim’ordine nei Paesi economicamente in ritardo.

© rielaborazione sui dati forniti da Islamic Financial Service Board (Q2 2018).

Prospettive per la finanza islamica

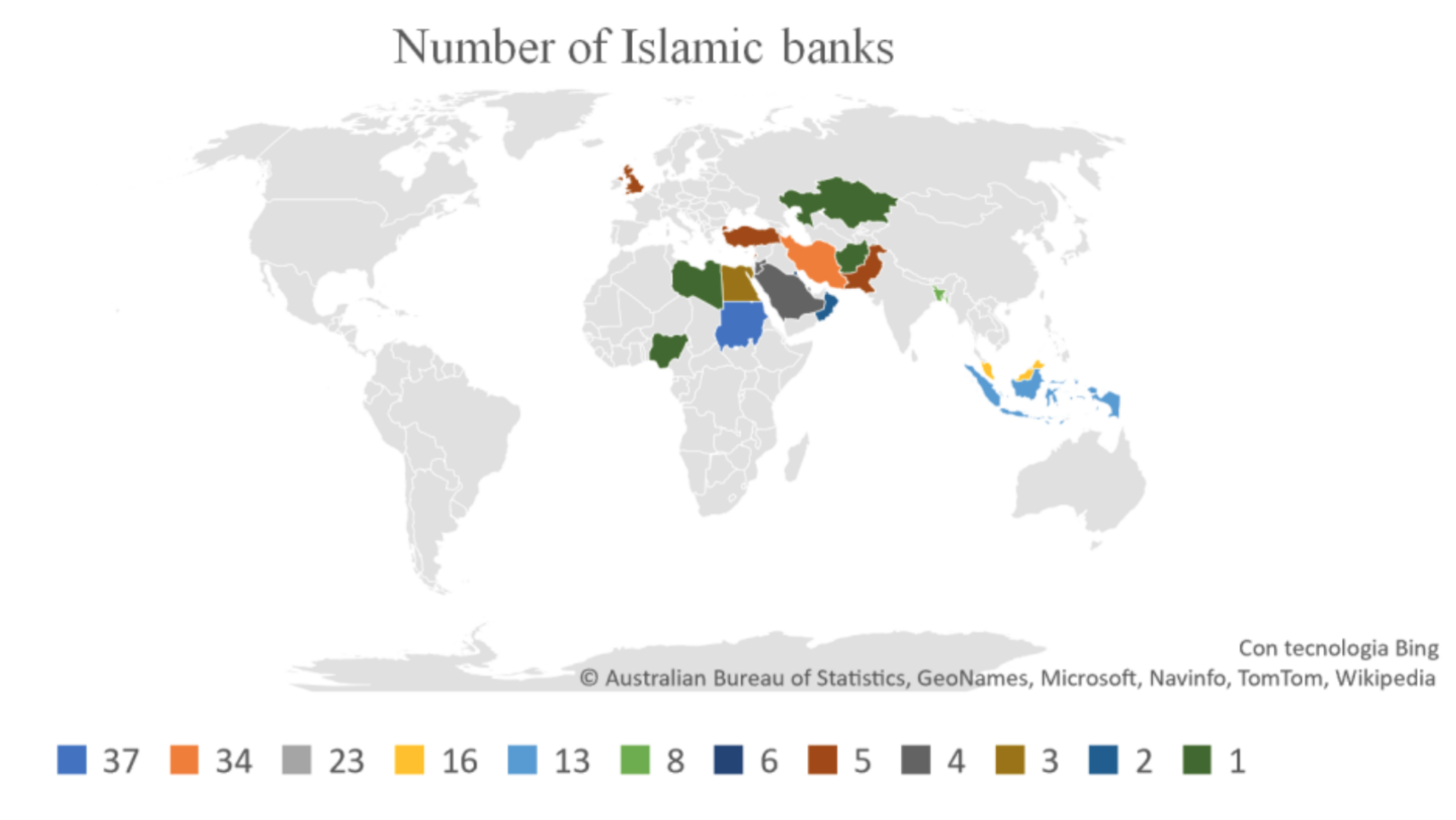

Il fenomeno della finanza islamica ha incontrato un’attenzione globale crescente nel corso degli ultimi anni. A livello Europeo, il Regno Unito, leader del settore finanziario, è stato l’unico Paese ad essersi contraddistinto per l’offerta di servizi finanziari islamici.

Dopo le recenti crisi, infatti, il nostro sistema economico e finanziario ha intrapreso un profondo ed irreversibile cambio di rotta. In particolar modo, la crescente attenzione verso criteri ESG (Environmental, Social and Governance) sta plasmando un sistema sempre più improntato verso la sostenibilità in senso lato.

In questa particolare ottica di transizione si inserisce la potenzialità della finanza islamica, offrendoci importanti spunti di riflessione. Nonostante i numerosi punti di contatto, tuttavia, è importante sottolineare come non si ravvisi ancora una piena aderenza del sistema finanziario islamico alle norme etiche. Affinché ciò sia possibile, occorrerà una maggiore attenzione nei criteri di valutazione degli investimenti anche verso tematiche ancora spigolose per numerose nazioni a maggioranza islamica. Come nel caso dei diritti delle donne e, in generale, il rispetto universale dei diritti umani.