Che cosa sono e come funzionano i fondi d’investimento Etf

Gli Etf sono strumenti finanziari alla portata dei risparmiatori, facilmente scambiabili e gestibili, ma non privi di ombre

Gli Exchange-traded funds (Etf) sono strumenti finanziari di gestione collettiva del risparmio (Oicr). Si chiamano così perché le loro quote possono essere scambiate liberamente in Borsa, come fossero normali titoli. La facile accessibilità di questi fondi e i bassi costi di gestione li hanno resi molto popolari tra i piccoli investitori privati che, acquistando quote di Etf, hanno la possibilità di diversificare i propri investimenti a basso prezzo.

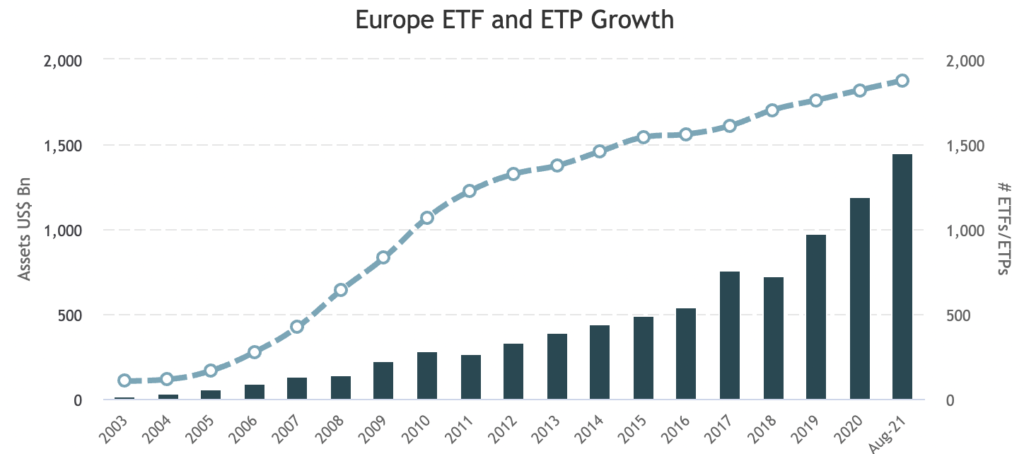

Etfgi, società indipendente di ricerca e consulenza specializzata in Etf, riporta la loro incredibile crescita. Sono oltre 8mila gli Etf quotati in tutto il mondo (di cui 1200 alla Borsa italiana), con un patrimonio totale di quasi 10mila miliardi di dollari. Confrontati con i 291 fondi, per 200 miliardi di dollari investiti, quotati nel 2003, è chiaro che questi strumenti hanno attirato in modo notevole l’attenzione degli investitori.

Come sono composti i fondi Etf?

Un indice, o benchmark finanziario, è un paniere di titoli e strumenti finanziari utilizzato. Ha la funzione di rappresentare e descrivere l’andamento di uno specifico mercato o di una parte di esso. Così il Nasdaq traccia le performance dei titoli tecnologici, e l’S&P 500 segue le azioni delle 500 più grandi società quotate statunitensi.

Gli Etf, o fondi “indicizzati”, sono un tipo di fondo comune che replica la composizione di determinati indici finanziari. Lo Standard & Poor’s depository receipt (SPDR, il cosiddetto spider), primo Etf istituito nel 1993, per esempio, fa riferimento all’S&P 500.

Il gestore di un Etf costruisce il portafoglio del fondo investendo negli stessi specifici titoli contenuti nel paniere di un certo indice. Gli Etf sono gestiti in maniera cosiddetta “passiva”. Al contrario degli altri fondi comuni, il gestore non ne investe il patrimonio come meglio giudica, in base al saliscendi del mercato, ma mantiene nel portafoglio le stesse azioni e obbligazioni sulle quali si basa il benchmark a cui il fondo fa riferimento.

Uno strumento facilmente accessibile ma con dei rischi

A differenza degli altri fondi comuni, che richiedono che il risparmiatore acquisti e sottoscriva una quota presso il gestore, gli Etf sono scambiabili direttamente tra gli investitori sul mercato.

Come delle normali azioni o obbligazioni, le quote di questi fondi possono essere acquistate e vendute in qualsiasi momento. Questa elevata accessibilità rende questi strumenti molto appetibili ai piccoli risparmiatori, che hanno la possibilità di diversificare i propri investimenti senza avere la necessità di impiegare risparmi ingenti o di pagare grandi commissioni.

Tuttavia, non è tutto oro ciò che luccica. L’Etf può rivelarsi un investimento potenzialmente volatile che offre meno certezze di quanto potrebbe apparire. La semplicità con cui si possono acquistare e vendere quote di questi fondi può incidere sul loro prezzo di mercato. Facendolo schizzare in alto così come abbassarsi. Il prezzo di un Etf non è determinato soltanto dai titoli che compongono il portafoglio del fondo. A pesare sono anche la domanda e l‘offerta delle sue quote. Ogni giorno il valore di un Etf, il Net Asset Value (Nav), è calcolato in base al valore dei titoli sottostanti (l’insieme dei titoli che compongono il paniere) alla chiusura della Borsa. Ed è espresso come valore di una singola quota.

La grande flessibilità con la quale gli Etf possono essere scambiati, però, può portare il prezzo, che è determinato anche da quante persone sono interessate ad acquistare o vendere quote, a discostarsi in modo significativo dal Nav. Il prezzo delle quote degli Etf non è fisso e può non essere rappresentativo dell’effettivo valore dei titoli nel quale il fondo è investito. Una volatilità che il risparmiatore, in teoria, starebbe cercando di evitare investendo in Etf.

Nessun commento finora.