Il banco vince sempre

Quali sono i legami tra finanza pubblica e finanza privata? A oltre un anno dal lancio del Quantitative Easing della BCE, i risultati sono a ...

Quali sono i legami tra finanza pubblica e finanza privata? A oltre un anno dal lancio del Quantitative Easing della BCE, i risultati sono a dire poco deludenti. Tra le altre cose, il credito non è ripartito e le banche non sostengono l’economia. Cosa sta succedendo? L’analisi di Thomas Fazi, curatore di Oneuro e collaboratore di Sbilanciamoci!, che ha da poco pubblicato, con Guido Iodice “La Battaglia contro l’Europa”.

di Thomas Fazi

Da marzo 2015 ad oggi la BCE, con il suo programma di quantitative easing (QE), ha immesso nell’economia più di 700 miliardi di euro (al ritmo di 60 miliardi al mese, esteso a 80 miliardi il mese scorso). Eppure, nonostante questo “stimolo monetario” senza precedenti – ufficialmente finalizzato a riportare l’inflazione in prossimità del target del 2 per cento, e più in generale a far ripartire l’economia europea – è di qualche settimane fa la notizia secondo cui l’eurozona, ad un anno esatto dal varo del programma di quantitative easing della BCE, è addirittura tornata in deflazione. O meglio – visto il tasso di crescita praticamente inesistente per l’eurozona nel complesso – in stag-deflazione, ossia in una situazione in cui in cui la recessione/stagnazione economica si accompagna al progressivo calo dei prezzi, alimentandosi vicendevolmente. Con le drammatiche ricadute in termini sociali e occupazionali che questo comporta. Allo stesso tempo, le aspettative sull’andamento futuro dei prezzi sono scese ai livelli più bassi da quando esiste la moneta unica. Risulta evidente, insomma, che il quantitative easing non ha funzionato. Come mai?

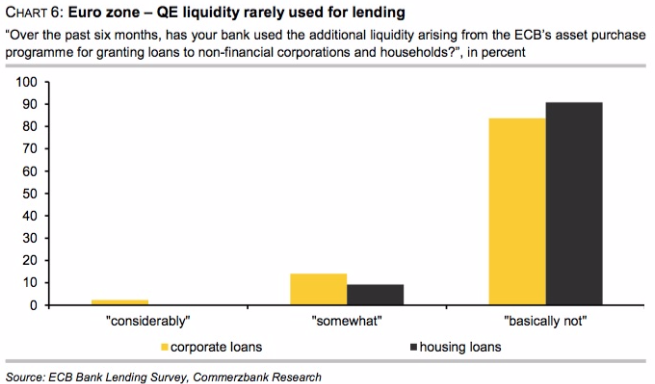

Per capire perché il quantitative easing non abbia funzionato dobbiamo prima capire come avrebbe dovuto funzionare. Il canale principale attraverso il quale il quantitative easing avrebbe dovuto sostenere l’economia reale è quello del credito bancario (o debito privato che dir si voglia, e qui ci sarebbe molto da dire su una strategia che punta a portarci fuori dalla crisi ricreando le stesse condizioni che l’hanno creata, ma rimandiamo questa discussione ad un’altra volta). Secondo un recente sondaggio realizzato da Commerzbank, però, il quantitative easing non ha contribuito pressoché per nulla ad aumentare il credito all’economia (famiglie e imprese). L’85 per cento delle banche consultate ha dichiarato di non aver incrementato i prestiti in seguito all’avvio del programma di QE, nonostante l’aumento della liquidità, e la quasi totalità di esse ha descritto l’impatto del QE come nullo.

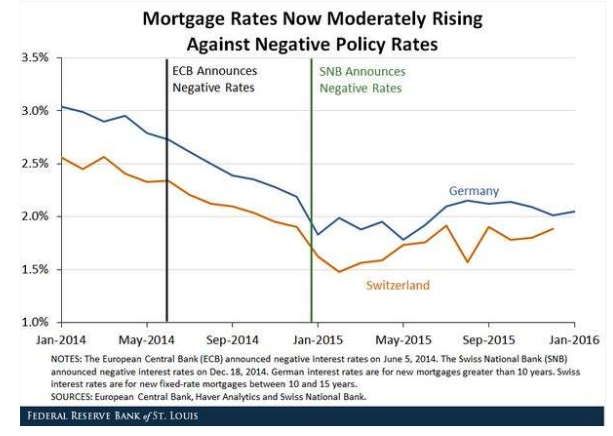

Nel frattempo, a fronte di tassi negativi, i tassi di interesse per i prestiti stanno addirittura aumentando (come aveva previsto più di due anni fa Andrea Terzi).

Ora, se il credito privato in un’economia langue può essere per due motivi: perché la gente non ha intenzioni di indebitarsi (magari perché già pesantemente indebitata o perché vede i propri redditi calare) o perché le banche sono restie a concedere prestiti (magari perché si trovano di fronte clienti sempre meno degni di fiducia). O per entrambi i motivi. Nel primo caso parliamo di un problema di domanda (demand-side); nel secondo di un problema di offerta (supply-side).

Il pensiero economico mainstream, però, tende a minimizzare (se non a ignorare del tutto) i problemi relativi alla (carenza di) domanda aggregata e a concentrarsi quasi esclusivamente sui problemi legati all’offerta. Da cui il primato riservato oggi alle politiche monetarie – che agiscono, appunto, sul lato dell’offerta – rispetto alle politiche fiscali, che invece agiscono sul lato della domanda. In parole semplici, l’obiettivo del quantitative easing e delle altre politiche monetarie non convenzionali è quello di “stimolare” le banche ad aumentare l’offerta di prestiti, aumentando le riserve – la “liquidità” di cui si sente tanto parlare – di cui queste dispongono presso la banca centrale. Secondo la teoria monetarista o “quantitativa” della moneta, infatti, le banche hanno bisogno di riserve in eccesso prima di poter effettuare dei prestiti, e dunque la banca centrale sarebbe in grado di controllare la capacità degli istituti di credito di concedere prestiti attraverso il cosiddetto “moltiplicatore monetario”, agendo sui tassi di interesse o ricorrendo agli strumenti non convenzionali di politica monetaria. Questa teoria presuppone, tra l’altro, che le banche non siano altro che un intermediario tra i risparmiatori che depositano denaro e coloro che chiedono i prestiti. In sostanza, la teoria implica che le masse monetarie siano sotto il controllo delle banche centrali.

Come però avevano intuito Keynes, Wicksell, Schumpeter e altri grandi economisti del secolo scorso e come sostengono da tempo molti economisti eterodossi (e in particolare quelli della scuola post-keynesiana): le banche non sono intermediarie tra i risparmiatori e i mutuatari, cioè non prestano i depositi dei risparmiatori, né tantomeno “moltiplicano” le riserve fornite loro dalla banca centrale. Al contrario, sono i prestiti a creare la moneta, e i principali fattori che le banche prendono in considerazione prima di effettuare un prestito sono i propri potenziali profitti e la capacità di rimborso del mutuatario. Questo è il motivo per cui in un contesto in cui la domanda e la crescita ristagnano – e dunque le prospettive di guadagno offerte dall’economia reale sono misere – da un lato le banche sono riluttanti a investire e a concedere prestiti, a prescindere dalle flebo delle banche centrali, e dall’altro le famiglie e le imprese sono poco inclini a indebitarsi.

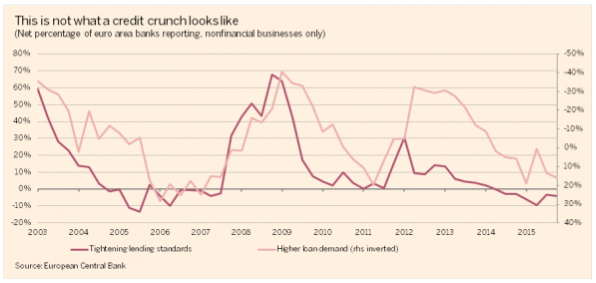

In altre parole, quando la domanda ristagna, ne risente anche l’offerta. Questo di per sé sarebbe sufficiente a spiegare il fallimento delle politiche monetarie. Ma pesa di più, nel contesto dell’eurozona, la scarsa offerta o la scarsa domanda? Potrebbe sembrare una domanda triviale, anche perché in tempi “normali” domanda e offerta tendono a muoversi in parallelo. Ma questi non sono tempi normali, e vista l’ossessione delle autorità europee per le politiche supply-side la risposta acquista un certo peso. Confrontando i dati relativi all’offerta e alla domanda di credito alle imprese negli USA e nell’eurozona tra il 2003 ed il 2015, Matthew C. Kline del Financial Times ha fatto una scoperta molto interessante. Come si può vedere nel primo grafico, relativo agli Stati Uniti, domanda e offerta seguono più o meno la stessa traiettoria sia nel periodo pre che post crisi: quando cala una cala anche l’altra.

Nell’eurozona le cose vanno più o meno allo stesso modo… fino al 2011, anno in cui cominciano a farsi sentire gli effetti delle politiche di austerità. Da quel momento in poi, come si può vedere nel seguente grafico, la domanda – la linea più chiara – si “disaccoppia” drasticamente dall’offerta, schizzando verso l’alto, indicando un crollo della domanda, pari quasi a quello del periodo immediatamente successivo alla crisi finanziaria.

Come commenta Klein: «Qualunque cosa abbia colpito l’economia dell’area euro nel 2011, è difficile sostenere che si tratti di un problema di offerta di credito. Il problema deve essere un altro». Leggasi: DOMANDA.

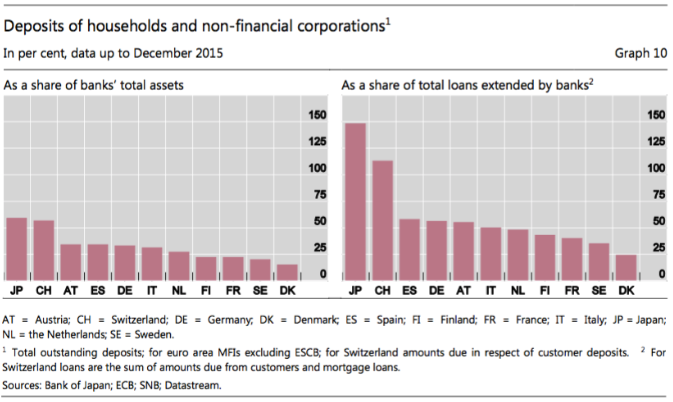

Ma non basta la carenza della domanda a spiegare il fallimento delle politiche monetarie non convenzionali. C’è anche un altro fattore da prendere in considerazione: il fatto che le banche sono a loro volta sempre più “disaccoppiate” dall’economia reale. Un recente rapporto della Banca dei regolamenti internazionali (BRI) contiene un grafico interessante, che mostra quanto “pesino” i prestiti alle famiglie e alle imprese nell’attività delle banche dei maggiori paesi europei (più il Giappone). Come si può vedere, sia in rapporto al totale degli attivi della banche (riquadro sinistro) che in rapporto al totale dei prestiti (riquadro destro), i prestiti alle famiglie e alle imprese ammontano nella maggior parte dei casi a meno del 50 per cento del totale. In altre parole, le banche fanno sempre meno le banche – secondo l’accezione classica del termine –, preferendo investire in attività speculative (derivati, ecc.) o sicure (titoli di Stato) piuttosto che nell’economia reale.

A tal proposito, il succitato rapporto contiene anche un altro dato interessante. Da mesi oramai si è levato un coro di proteste da parte di alcune delle principali banche del continente (soprattutto tedesche) contro il quantitative easing, reo di comprimere i profitti delle banche a causa della diminuzione dei tassi a lungo termine. Finché non vengono restaurati i margini di profitto – dicono le banche – il credito all’economia continuerà a languire. A leggere i giornali, insomma, si sarebbe giustificati a pensare che le banche del continente siano praticamente sul lastrico, stremate – anch’esse, come noi comuni mortali – da anni di crisi.

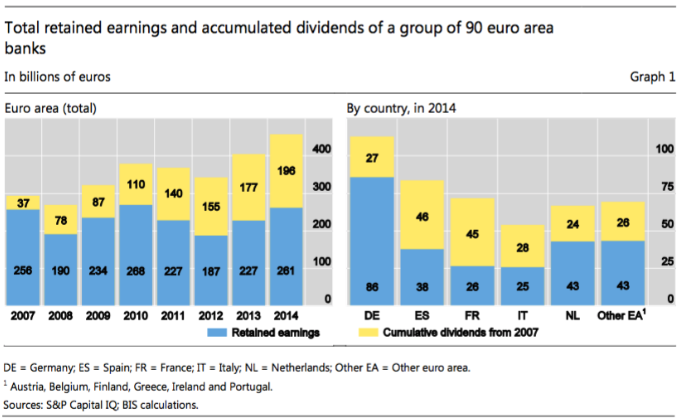

Le cose, però, non stanno proprio così. Il seguente grafico con dati riferiti a 90 banche europee dal 2007 al 2014, mostra che i retained earnings (RE) – che potremmo tradurre come gli utili cumulati e non redistribuiti agli azionisti – nel 2007 ammontavano a 256 miliardi di euro. L’andamento di questi RE è stato altalenante negli anni della crisi. Scesi a 190 miliardi nel 2008, sono risaliti a 234 nel 2009 per raggiungere i 268 nel 2010. Da lì sono tornati sotto i 200 miliardi e via via sono risaliti verso il dato del 2014, quando gli utili non redistribuiti delle banche hanno addirittura superato il dato del 2007, toccando quota 261 miliardi di euro.

Accanto ai RE vengono visualizzati i dividendi cumulati che sono stati distribuiti agli azionisti. Questi, a differenza dei RE, sono cresciuti con notevole regolarità e anche quantità. Nel 2007 i dividendi cumulati ammontavano a 37 miliardi. A fine 2014 erano arrivati a 196. Ciò significa che mentre nel 2007 i dividendi pesavano poco più del 14 per cento sui RE, nel 2014 sono arrivati a pesare il 75 per cento. Per dirla con le parole della BRI, «ciò significa che gli utili accumulati dalle banche sarebbero stati il 75 per cento più elevati nel 2014 se le banche avessero scelto di reinvestire i profitti nei fondi propri, piuttosto che spenderli per pagare dividendi agli azionisti». Ma vuol dire anche che questi 196 miliardi di euro – in buona parte profitti maturati dalle banche sui titoli di Stato dell’area euro, ottenuti prendendo denaro in prestito dalla BCE a tassi zero e reinvestendolo poi in bond che al picco della crisi rendevano il 4-6 per cento – sono stati trasferiti dal settore bancario agli azionisti invece che essere utilizzati a supporto del credito alle economie. E adesso quelle stesse banche accusano la BCE di sottrargli la rendita miliardaria di cui hanno goduto in questi anni.

Con questo non si vuole negare che il problema delle sofferenze bancarie sia un problema reale, soprattutto per le banche della periferia. Tutt’altro. Ma, se si vuole realmente uscire dalla crisi, è fondamentale capire che le banche, nella loro forma attuale, rappresentano il problema, non la soluzione. Ciò che serve è una riforma radicale – una vera e propria socializzazione – del sistema bancario, per rimetterlo al servizio dell’economia reale. Al contrario, la BCE insiste a regalare soldi alle banche senza questo sia accompagnato da alcuna conditionality, per esempio sull’impiego di tali fondi a favore dell’economia reale (a tal proposito si noti che la BCE, nell’ultimo giro di TLTRO, ha persino rinunciato all’obbligo per le banche di impiegare i fondi a favore dell’economia reale). Un trattamento ben diverso da quello riservato ai governi – e ai cittadini – dell’eurozona.

C’entreranno qualcosa i 120 milioni di euro spesi ogni anno dal settore finanziario in attività di lobbying presso le sedi comunitarie?

Photo credit: Images_of_Money via Foter.com / CC BY