Il rischio di una “hard Brexit” pesa sull’economia e la finanza britanniche

Dopo il voto per l'Europarlamento cresce l’ipotesi di un'uscita di Londra dall'Ue senza un accordo: tremano i conti e i titoli d’oltremanica

Il primo problema che il nuovo Parlamento Europeo eletto il 26 maggio dovrà affrontare è quello della gestione dell’uscita della Gran Bretagna dall’Unione Europea. Il voto britannico ha rafforzato decisamente il fronte di coloro che chiedono un addio a qualsiasi costo dalla Ue.

Il Brexit Party di Nigel Farage, costruito sulle ceneri dell’Ukip, da zero è arrivato al 33,3%, fagocitando i voti del movimento di partenza crollato dal 29,1 al 3,5%. I Laburisti hanno registrato una débâcle dal 25,4 al 14,6%, i Conservatori della dimissionaria Primo ministro Theresa May hanno perso addirittura due terzi della loro base elettorale (dal 24,6 all’8,8%) e non basta l’exploit dei liberal-democratici (dal 6 al 20,9%) e il buon risultato dei Verdi (cresciuti dal 7,9 al 12,5%) a riequilibrare il quadro.

Un quadro che, unito alle dichiarazioni dell’ex ministro degli Esteri e due volte sindaco di Londra Boris Johnson, uno tra i candidati alla presidenza dei Tories nel dopo-May e paladino della Brexit, secondo il quale il Regno Unito uscirà dall’Unione Europea il 31 ottobre “con o senza accordo”, aumenta le nubi nei rapporti tra le due sponde della Manica. Nubi che potrebbero però pesare soprattutto sulle Isole britanniche.

Approfondimento

«Meno Stato, meno ambiente e diritti»: i pensieri del “capitale” pro-Brexit

Il voto che sta spingendo Londra fuori dalla Ue favorisce un'imprenditoria che punta a un'area con pochi vincoli, tasse e regole

I rischi di una “hard Brexit”

Secondo tutti gli analisti, un’uscita senza accordo di Londra dalla Ue potrebbe pesare notevolmente sull’economia britannica. In un rapporto pubblicato il 24 maggio, dopo l’annuncio delle dimissioni della May dall’agenzia di rating Standard & Poor’s, si legge: “Una Brexit disordinata limiterebbe significativamente l’accesso dei prodotti e dei servizi britannici ai principali mercati europei, oppure li sottoporrebbe a tariffe e ostacoli non chiari ma sufficientemente elevati da ridurre la loro capacità di competere. Intanto la crescita economica britannica continua a rallentare. La crescita del Pil in termini reali del Regno Unito rallenterà ulteriormente all’1,1% nel 2019 dall’1,4% nel 2018 mentre l’incertezza continua a pesare sugli investimenti. A nostro avviso, il rallentamento dell’economia britannica renderà più difficile per il Governo di Londra soddisfare le promesse che ha annunciato lo scorso anno di aumentare la spesa e porre fine all’austerità, pur rimanendo entro i suoi obiettivi di bilancio”.

Approfondimento

Recessione & inflazione: il conto della Brexit lo pagano i lavoratori

Standard & Poors: i danni della Brexit valgono il 5,5% del Pil. Disoccupazione in forte crescita. E salari reali in diminuzione. Di nuovo

Il fattore cambio

Uno degli effetti che una “uscita disordinata” del Regno Unito dall’Unione Europea potrebbe scatenare è un deciso calo del valore di cambio della sterlina. Dal 23 giugno 2016, data del referendum quando il 51,89% dei sudditi di Sua Maestà votarono per la Brexit, il cambio della sterlina nei confronti dell’euro e del dollaro Usa ha perso il 10% circa.

L’eventualità di una “hard Brexit” potrebbe portare a un crollo o a un deciso ribasso del valore della sterlina sui mercati dei cambi, che avrebbe effetti negativi per l’economia britannica.

Il primo e principale è quello di aumentare l’inflazione “importata” con l’acquisto di merci e servizi sui mercati internazionali, riducendo la competitività dei beni esportati dal Regno Unito, già sotto pressione per il pericolo di perdere il “passaporto Europeo” che consente a numerosi servizi britannici, in particolare a quelli finanziari, di poter circolare liberamente nel mercato unico europeo da 500 milioni di consumatori. Un rischio da non sottovalutare, anche perché le tensioni internazionali (come quelle tra Stati Uniti e Cina sui commerci internazionali e quelle tra Usa e Iran sul fronte del Golfo Persico) rischiano di causare shock inflattivi.

Il secondo è quello di rendere molto rischiosi i titoli denominati in sterline.

Approfondimento

Rating, debiti e inflazione: la Brexit secondo S&P

L’Hard Brexit potrebbe portare a una revisione negativa del rating britannico. All’orizzonte inflazione, disoccupazione, debito in ascesa e povertà per i cittadini

I contraccolpi sui titoli in sterline

Un eventuale brusco deprezzamento della sterlina nei confronti dell’euro avrebbe un doppio effetto sui titoli denominati nella valuta di Londra. Chi negli anni scorsi ha acquistato azioni od obbligazioni emesse in sterline rischia di vedere il rendimento finale dei propri investimenti passare decisamente in territorio negativo alla scadenza, in caso di forte svalutazione della sterlina. L’effetto cambio, spesso non adeguatamente considerato dai risparmiatori, rende infatti molto rischioso per il bilancio finale di queste operazioni un eventuale tracollo della valuta britannica.

L’ultimo esempio di questo rischio lo hanno dolorosamente sperimentato tutti coloro che, alla ricerca di elevati rendimenti nominali, hanno acquistato titoli emessi in lire turche. Se si considera che sulle Borse italiane sono quotati, tra obbligazioni pubbliche e private, 113 bond in sterline per un controvalore all’emissione di oltre 1.130 miliardi di euro (ovviamente non tutti in tasca a investitori italiani), ci si accorge della dimensione potenziale del pericolo.

Approfondimento

Uk: debito pubblico “in salute”, ma molto esposto all’inflazione

I titoli indicizzati all’indice dei prezzi valgono 486 miliardi di euro, un quarto dello stock. Londra cerca di ridurli per evitare shock inflazionistici

I rischi per il debito pubblico britannico

Ma l’eventualità di un brusco deprezzamento della sterlina e di un parallelo aumento dell’inflazione britannica comporta anche un secondo rischio. Alla fine del 2018, il valore complessivo dello stock di debito pubblico indicizzato all’inflazione nel Regno Unito era pari a circa 426,4 miliardi di sterline (486 miliardi di euro al cambio più recente), pari al 26% del totale del debito pubblico britannico. Si tratta di titoli che pagano rendimenti collegati al tasso di inflazione e che, alla scadenza, rimborsano anche il capitale indicizzandolo all’indice dei prezzi del periodo.

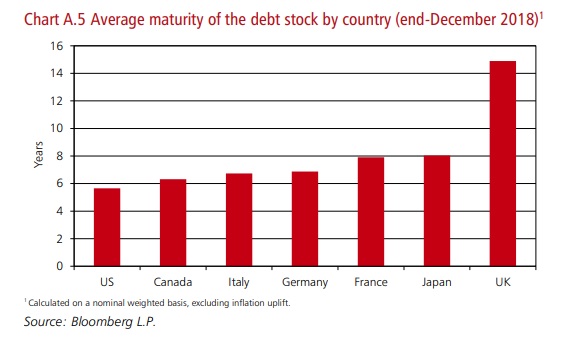

Periodo che, per questa categoria di titoli, è particolarmente lungo: dal 2012 a oggi i titoli con scadenza media più alta sono proprio quelli legati all’inflazione, la cui scadenza media è superiore ai 20 anni rispetto alla media di 15,2 dell’intero debito pubblico britannico, che è il dato più elevato del mondo e più del doppio dei valori di Stati Uniti, Canada, Italia e Germania, quasi doppio rispetto a Francia e Giappone.

L’elevata durata rende questi titoli molto più sensibili di quelli a scadenza breve a variazioni dell’inflazione e dei tassi. Una “hard Brexit”, indebolendo la sterlina e aumentando i rischi inflattivi, rischia di mettere sotto pressione il debito pubblico britannico che di recente aveva registrato invece un buon stato di salute, come spiega questo articolo.