Perché separare banche commerciali da banche di investimento?

Nel weekend del 16 novembre, i leader del G20 hanno approvato alcune proposte, con la solita, proverbiale, fretta. Tanta di quella fretta, che forse neanche si ...

Nel weekend del 16 novembre, i leader del G20 hanno approvato alcune proposte, con la solita, proverbiale, fretta. Tanta di quella fretta, che forse neanche si sono accorti cosa stavano approvando quando hanno dato il proprio consenso al piano del Financial Stability Board su “Adeguatezza delle capacità di assorbimento di perdite delle banche di rilevanza sistemica globale”, che cambierà completamente le regole del sistema bancario.

Russell Napier, su Zerohedge, lo ha definito ” il giorno in cui il denaro è morto.” In ogni caso, potrebbe essere stato il giorno in cui i depositi bancari hanno perso il proprio valore certo: a differenza di monete e banconote, che non possono essere oggetto di svalutazione, dice Napier, i depositi sono ora “solo una parte della struttura del capitale delle banche commerciali”. Ciò significa che possono essere usati come cauzione o confiscati per salvare le mega-banche da scommesse su derivati andate male .

Le nuove regole danno priorità al pagamento dei derivati stipulati fra banche, prima di tutti gli altri. Categoria che include non solo i depositanti, pubblici e privati , ma anche i fondi pensione.

Il “Bail in” è stato raccontato come uno strumento per evitare futuri salvataggi governativi ed eliminare le banche “too big to fail”. Ma in realtà non fa altro che istituzionalizzare le banche “too big to fail” dal momento che le grandi banche sarebbero tenute in attività espropriando i fondi dei loro creditori.

Si tratta di una soluzione cucita ad hoc per banchieri e politici, che non vogliono avere a che fare con un’altra crisi bancaria e sono felici di risolverla in modo impacciato con un provvedimento legislativo. Ma un bail-in potrebbe avere conseguenze peggiori di un piano di salvataggio per il pubblico: se le tasse salissero per salvare il sistema creditizio, potremmo ancora pagare le bollette, ma se il nostro conto bancario o fondo pensione venisse prosciugato, avremo senz’altro grossi problemi.

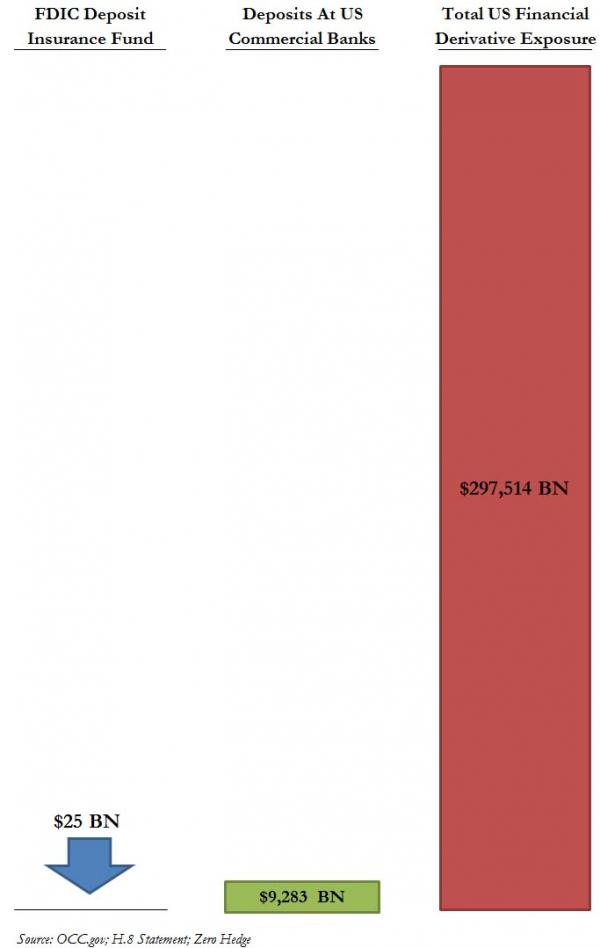

In teoria, negli Stati Uniti i depositi sotto i 250.000 dollari sono protetti da assicurazione federale; ma i fondi di assicurazione dei depositi, sia negli Stati Uniti che in Europa, sono tristemente sottofinanziati, specie se si tiene conto dei diritti connessi ai derivati. Il problema è illustrato in questo grafico di Zerohedge:

Ancora qualche dubbio sul perché occorra separare le banche commerciali dalle banche di investimento?

Ancora qualche dubbio sul perché occorra separare le banche commerciali dalle banche di investimento?

Fonte: OpEdNews.com