Questa volta (non) è diverso: quando i derivati compravano tulipani

Le storia della prima bolla speculativa della storia: la bolla dei tulipani

“L’unica funzione delle previsioni economiche è far apparire l’astrologia rispettabile”

John Kenneth Galbraith

“Dai diamanti non nasce niente, dal letame nascono i fior”

Fabrizio De Andrè

Il titolo che qualche anno fa gli economisti Reinhart e Rogoff hanno deciso di attribuire al loro più celebre lavoro (rivelatosi poi una disastrosa analisi dell’economia contemporanea) ha il pregio di contenere una rispettabile dose di autoironia. This Time is Different sono le quattro parole che lo compongono. E per quanto premesse ed esiti del loro testo sopportino la responsabilità morale di anni di politiche economiche ottuse, è forse proprio quel titolo a fornirci lo spunto per ripercorrere con un approccio decisamente meno convenzionale le tappe delle speculazioni che da almeno quattrocento anni segnano (con uno schema sorprendentemente ripetitivo) la storia della finanza. Che è in definitiva la storia delle aspettative e dei suicidi della massa.

L’eterna scoperta della ruota

Nella sua Breve storia dell’euforia finanziaria, Galbraith racconta dell’entusiasmo verso (presunti) nuovi strumenti finanziari come di una eterna scoperta della ruota. Nella storia degli ultimi secoli nulla è stato più sorprendentemente breve della memoria per le crisi finanziarie. E nulla è stato più sorprendentemente aleatorio delle aspettative collettive sul valore del denaro.

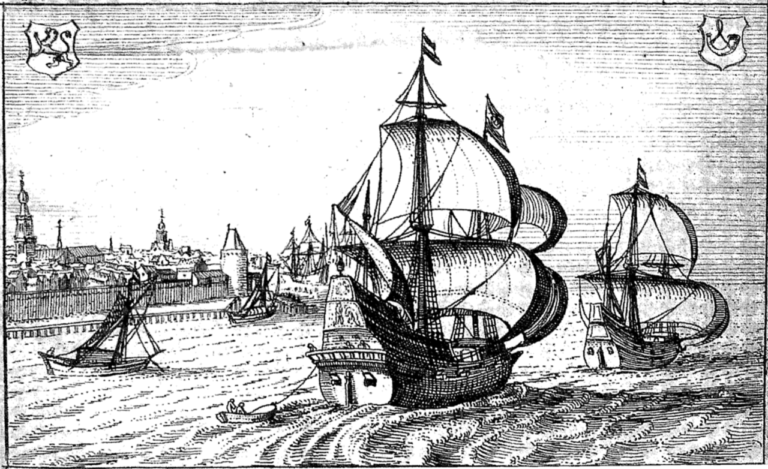

«Nel 1636 la domanda di specie rare di tulipani aumentò talmente che furono aperti regolari empori per la loro vendita ad Amsterdam, presso la borsa a Rotterdam, Harlem, Leida, Alkmar, Hoor, e altre città. Dapprima, come avviene nei giochi d’azzardo, la fiducia era alle stelle e tutti guadagnavano. […] Nobili, cittadini agricoltori, operai, marinai, valletti, persino spazzacamini e vecchie lavandaie si dilettarono nella speculazione sui tulipani. Persone di ogni ceto convertirono le loro proprietà in contante per investirlo in fiori. I prezzi dei beni di prima necessità salirono di nuovo gradualmente. Con loro, anche case, e terre, cavalli e carri, beni di lusso di ogni genere crebbero di valore. E per qualche mese l’Olanda sembrò la vera anticamera di Pluto».

La prima crisi finanziaria della storia

Così Charles Mackay, autore del noto Extraordinary popular delusions and madness of crowds delinea i tratti di quella che viene ritenuta da molti la prima crisi finanziaria della storia. Già nel 1460 l’Olanda era riuscita a costituire ad Anversa la sua prima borsa, replicando poi con Amsterdam nel 1561. Strumenti derivati quali futures (che si potevano stipulare sulle sottostanti azioni della Compagnia delle Indie Orientali) e options erano già diffusi. Così come già diffuso era il conflitto fra bull e bears, rialzisti e ribassisti di borsa. Non è un caso che proprio nel “magazzino del mondo” nei primi del seicento la speculazione sul corso delle azioni condusse al primo tentativo di insider trading.

La causa proxima della bolla speculativa dei tulipani è da rintracciare con ogni probabilità nella peste del 1633. L’aumento salariale che ne derivò, consentì anche agli strati intermedi della società di partecipare alla speculazione, determinando così il carattere necessario del coinvolgimento della massa. Ciascuno era convinto che la passione per i fiori giunti in Olanda dall’impero ottomano sarebbe durata per sempre, come orpello distintivo dei grandi capitali europei. I tulipani divennero in brevissimo tempo un vero e proprio asset finanziario, al pari delle quote azionarie nelle società informatiche nei primi anni duemila. Nel 1636, un bulbo di tulipano poteva essere scambiato per un carro e due cavalli, completi di bardatura. Il prezzo più alto per un Semper Augustus fu di 6000 fiorini, l’equivalente odierno di una cifra compresa fra i 50 e i 70.000 euro.

Scoppia la bolla dei tulipani

Sempre nello stesso periodo (che nello schema di Kindleberger prende il nome di euforia) allo scambio dei bulbi fu preferito lo scambio delle intenzioni di acquisto. Cioè di contratti futures. Nonostante i tentativi maldestri del legislatore olandese di ostacolare l’utilizzo sconsiderato e totalmente incosciente degli strumenti derivati, tale pratica fu tanto diffusa da essere ribattezzata “commercio del vento“. Nella fase più intensa della speculazione (e del conseguente rialzo dei prezzi) non avvennero infatti contestuali consegne dei bulbi. I venditori promettevano di consegnare il bene nella primavera successiva. Una vera e propria vendita allo scoperto. E i compratori acquistavano un diritto alla consegna, da rivendere a terzi dopo poche settimane ad un prezzo maggiorato.

La fine giunse inesorabile nel 1637. Gli insider – che in finanza hanno un ruolo non troppo diverso dagli opinion leader nei corpi intermedi della società, o dei profeti nelle religioni monoteiste – cominciarono a liberarsi dei bulbi, lasciando adito alla convinzione che i compratori sarebbero diminuiti di li a poco, determinando una caduta rovinosa del prezzo dell’asset. La corsa a vendere divenne panico, e il panico follia collettiva. Quanti avevano acquistato bulbi o contratti futures chiedendo credito, attraverso un tipico esercizio della leva finanziaria, si ritrovarono ad essere nel giro di qualche giorno non più caparbi investitori, ma nobili mendicanti.

La bolla dei tulipani e la crisi dei subprime

Per utilizzare un’espressione comune, lo scoppio della bolla, e la deflazione generale che ne seguì, fecero piombare l’Olanda in un’acuta depressione. Mitigata solo dal commercio madre comunque florido per i mercanti che si trovavano nel crocevia fra i traffici del Baltico e quelli del Mediterraneo.

Non troppo diversamente da quanto accaduto con la crisi dei subprime, lo Stato fu identificato come interlocutore di ultima istanza per una vasta folla inferocita impegnata a ritenere (o auto-convincersi) che si trattasse di un semplice caso di inadempienza collettiva dei contratti stipulati, e non già di una improvvisa e incontrollabile mania della massa, avallata e fomentata dall’opinione pubblica e da un insuperato mito del denaro capace di generare magicamente denaro.

Perché oltre all’inverosimile somiglianza degli strumenti finanziari, oltre alla sorprendente ripetizione delle ragioni del crollo, secondo Galbraith un altro è l’elemento che contraddistingue le crisi finanziarie di ogni epoca: quando si attraversano, quando se ne esce, è molto più confortante correggere qualche bilancio e dare la colpa all’indebitamento, che mettere in discussione la perfezione del mercato. In buona sostanza, sull’avidità, Gordon Gekko aveva capito tutto e non aveva ragione su niente.