Cos’è la stagflazione e cosa ci insegna la storia

In Europa potrebbero crescere i prezzi e indebolirsi la ripresa: uno scenario di stagflazione al quale non dovremo rispondere come 50 anni fa

Aggiornamento 17 settembre 2023 – La Banca centrale europea ha deciso un nuovo rialzo dei tassi, che li porta al massimo storico: mai erano stati così alti da quando esiste l’istituto di Francoforte. L’annuncio è arrivato giovedì 14 settembre, e subito l’euro ha toccato i minimi dell’ultimo trimestre a 1,066 dollari, mentre sono scesi al 3,13% i rendimenti biennali sul Bund tedesco. Le Borse del Vecchio Continente, però, sono restate positive.

«L’inflazione – ha affermato Christine Lagarde, presidente della Bce – è ancora troppo alta». Il suo istituto, non a caso, rivede anche le sue previsioni sulla crescita dei prezzi dal 5,4% al 5,6 per l’anno in corso; dal 3% al 3,2 per il 2024 e dal 2,2% al 2,1 per il 2025. Sul banco degli imputati «l’evoluzione più sostenuta dei prezzi dell’energia», secondo Bce, variabile tuttavia più che nota, in un campo dove lo strapotere delle Big Oil è lapalissiano, con buona pace dei conflitti in corso e delle prospettive green da fonti rinnovabili. Complice il recente rimbalzo dei prezzi del petrolio. Al contempo, la Bce ha peggiorato le stime di crescita economica: per quest’anno, dallo 0,9% allo 0,7%, per il 2024 dall’1,5% all’1%.

«La stagflazione è ormai molto plausibile nell’Eurozona», ha commentato Eric Dor, professore di economia presso la Ieseg School of Management di Parigi. Sul tema, diverse le scuole di pensiero, anche se il confronto ha oltre sessant’anni di dibattiti.

Il termine stagflazione, formato dalle parole stagnazione e inflazione, fu coniato negli anni Sessanta. All’epoca, un uomo politico britannico, Iain Macleod, lo utilizzò per descrivere la situazione economica del Regno Unito. Nel corso del decennio successivo, ed in particolare in seguito allo shock petrolifero del 1973, il fenomeno si generalizzò all’insieme dei Paesi industrializzati.

Il dibattito economico attorno alla stagflazione

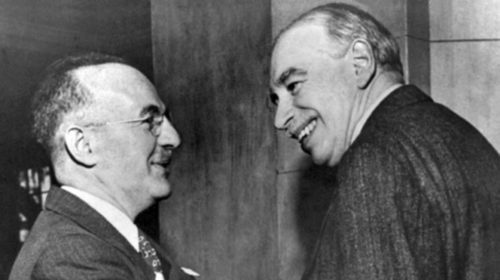

La nozione fu oggetto di ampie discussioni, poiché confutava uno dei ragionamenti di base dell’analisi dell’economista britannico John Maynard Keynes. Secondo il quale un’economia che fronteggia un aumento dei prezzi, per limitarlo deve accettare un rallentamento dell’attività economica. Ovvero un aumento del tasso di disoccupazione. Al contrario, un sistema che vuole stimolare tale attività economica non potrà farlo se non “accettando” un’accelerazione dell’inflazione.

La storia

Bretton Woods, la guerra e il braccio di ferro tra Stati Uniti e Keynes

Sono passati 50 anni dalla fine degli accordi di Bretton Woods, che per un quarto di secolo disciplinarono il sistema finanziario mondiale

Questo rapporto di proporzione inversa tra inflazione e disoccupazione è noto come curva di Phillips, dal nome dell’economista neozelandese Alban William Phillips che lo descrisse negli anni Cinquanta. Ma negli anni Settanta, appunto, rilanciando l’attività economica con politiche keynesiane la disoccupazione rimase elevata. E i prezzi aumentarono.

La stagflazione fu usata dai liberisti per contrastare le politiche espansive

L’argomento fu così utilizzato dalla corrente liberista e monetarista come presunta prova dell’inefficacia delle politiche espansive. A distanza di decenni, tuttavia, si comprende la complessità della situazione economica degli anni Settanta. E mentre le politiche liberiste hanno mostrato tutti i loro limiti, quelle keynesiane tornano ad apparire estremamente attuali.

«Stavolta – spiega Mario Pianta, docente di Politica economica presso l’università di Urbino – a differenza degli anni Settanta la risposta non deve essere il monetarismo. Siamo sicuramente in un contesto di aumento dell’inflazione, soprattutto in Europa, per effetto di blocchi nelle forniture e di pressione speculativa. Come nel caso dei prodotti petroliferi. Ciò condizionerà anche le scelte della Banca Centrale Europea, come già accaduto negli Stati Uniti. Ma questo va nella direzione di aggravare le difficoltà dell’economia, alimentate da politiche fiscali ancora troppo deboli». La risposta dell’Unione europea, per ora, è stata centrata soprattutto su un aumento delle spese per la difesa. Mentre sul fronte delle scelte di politica economica «si profila già un ritorno della divisione tra Paesi pro-austerità e Paesi che ritengono sarebbe disastroso. Italia inclusa».

Contenere l’inflazione e non asfissiare la ripresa: il dilemma della BCE

La crisi finanziaria del 2008, quella legata alla pandemia del 2020 e ora la guerra in Ucraina – con l’isolamento della Russia e il blocco delle forniture di materie prime – rischiano dunque di porre la Banca Centrale Europea di fronte ad un dilemma. Prima dell’intervento militare ordinato da Vladimir Putin, infatti, l’inflazione sembrava trainata principalmente da alcune materie prime. La guerra rischia tuttavia di creare tensioni più ampie. E a febbraio l’indice dei prezzi al consumo in Europa aveva già toccato il 5,8% su base annua. Con punte del 14% in Lituania, del 12% in Estonia e del 10% in Belgio.

Ora, al di là di ogni considerazione di merito, il mandato della BCE indica di mantenere l’inflazione attorno al 2%. Prima della guerra, l’Eurotower aveva annunciato un progressivo allentamento delle politiche espansive. Che, attualmente, prevedono un’iniezione di liquidità mensile nei mercati pari a 60 miliardi di euro. L’idea era di ridurre il flusso progressivamente, fino ad azzerarlo di qui all’estate. Al contempo, si ipotizzava già da tempo un rialzo dei tassi di interesse. Sulla scia di quanto già fatto da Bank of England.

I rischi per l’Eurozona in aumento

Il conflitto in Ucraina ha tuttavia sparigliato le carte in tavola. Perché se, da un lato, la guerra probabilmente sosterrà la crescita dei prezzi, dall’altro si tradurrà anche in una nuova frenata per le economie. La ripresa post-Covid, già fragile, senza un sostegno pubblico rischia di trovarsi asfissiata.

Più probabile, a questo punto, è uno scenario attendista. Lo stesso che ha contraddistinto le politiche della BCE negli ultimi mesi. «La guerra avrà un impatto importante sia sull’attività economica che sull’inflazione – ha affermato la presidente dell’organismo di Francoforte Christine Lagarde -. Ciò per via della crescita dei prezzi nel settore dell’energia e delle materie prime. Ma anche per le perturbazioni sul commercio internazionale e per la scarsa fiducia dei mercati». Così, i rischi per l’Eurozona «sono considerevolmente aumentati».

L’arma monetaria non serve di fronte ad un’ipotetica stagflazione

L’istituto centrale, insomma, sembra costretto ad aspettare, con gli occhi puntati verso Est. Eppure perfino gli analisti di un colosso come Allianz sottolineano come l’arma monetaria non rappresenti un approccio corretto di fronte all’ipotetico rischio di stagflazione. Al contrario, sarebbe utile un nuovo intervento degli Stati. La compagnia, in una nota, raccomanda di aiutare le famiglie più modeste di fronte all’aumento delle bollette. E spiega che si tratterebbe di un intervento oneroso ma abbordabile. Azzerare l’impatto dello shock della guerra in Ucraina costerebbe 20 miliardi di euro per la Germania. Al governo della Francia ne basterebbero 17. A quello del Regno Unito 14. E in Italia e Spagna occorrerebbe stanziare 10 miliardi.

Molto, molto meno rispetto a quanto stanziato per la Difesa. Secondo le stime dell’Osservatorio Milex per il 2022 la spesa militare da parte del governo italiano sfiorerà i 26 miliardi di euro. Con una crescita di 1,35 miliardi rispetto al 2021.

Nessun commento finora.