Tassa sugli extraprofitti bancari: la montagna partorisce il topolino

Tassare gli extra-profitti è corretto, ma occorre distinguere e colpire la speculazione. Serve un quadro di riforma fiscale complessiva

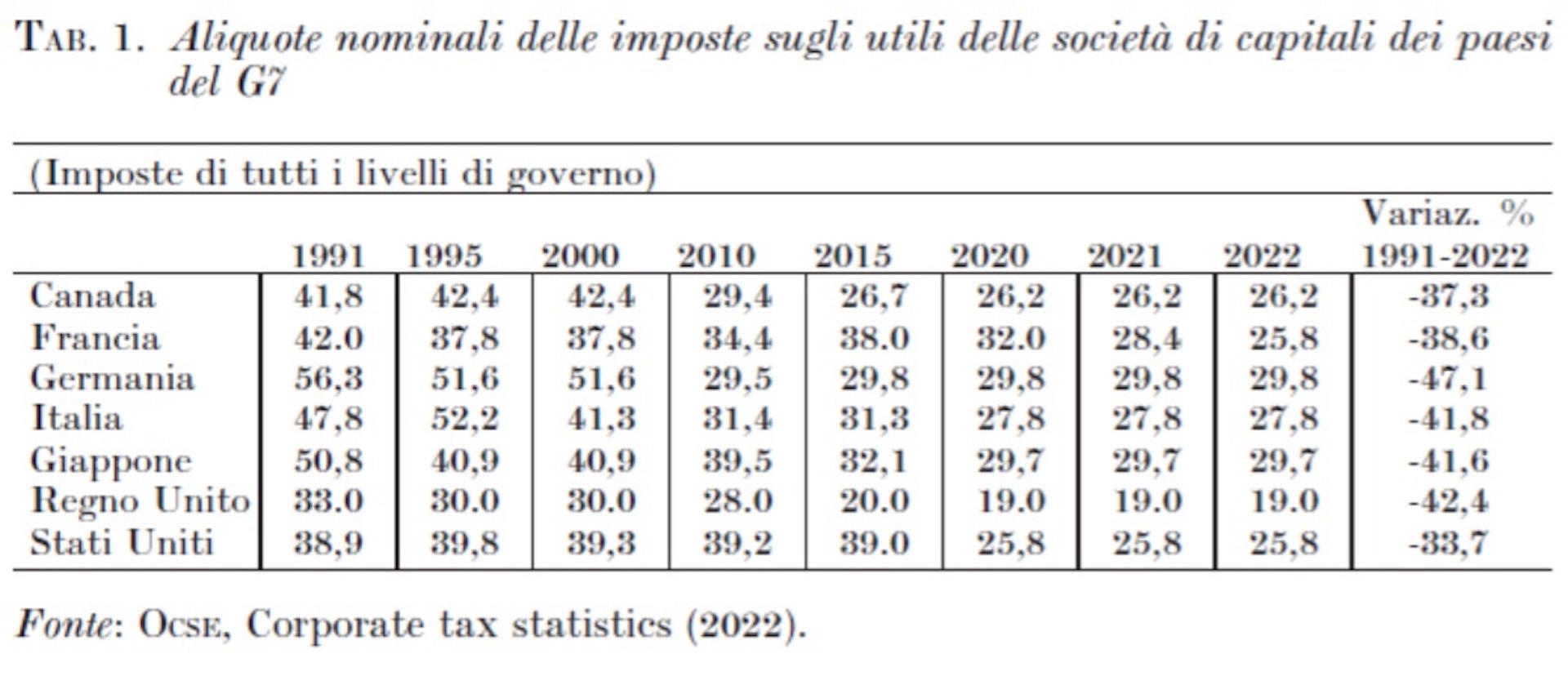

La decisione da parte del governo Meloni di tassare i cosiddetti “super-profitti” delle banche è sicuramente una novità nel panorama fiscale italiano e potrebbe segnare un’inversione di tendenza rispetto agli anni precedenti. Sarebbe infatti la prima volta che viene aumentata la tassa sui profitti (delle banche), dopo che negli ultimi anni l’aliquota relativa (IRES) è diminuita dal 33% al 24% Il calo dell’imposizione fiscale complessiva sui profitti è un fenomeno internazionale a partire dal nuovo millennio (si veda la Tab. 1) e non ancora terminato.

Profitti bancari in crescita del 63% tra gennaio e giugno 2023, rispetto allo stesso periodo del 2022

Il risultato, perfettamente in linea con la logica neoliberista, è stato una riduzione della quota delle tasse sui profitti rispetto al Pil.

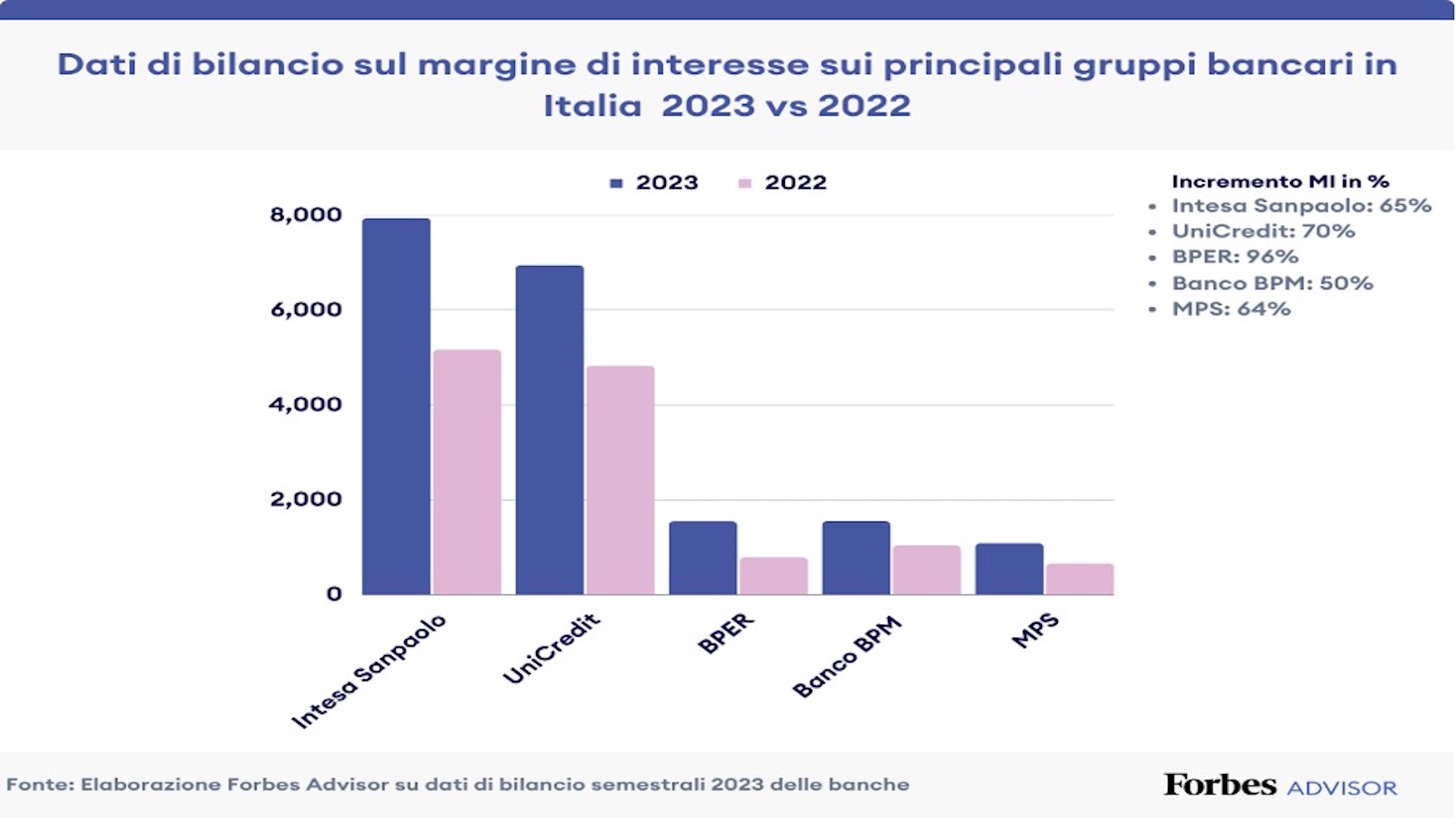

I profitti bancari sono aumentati nel primo semestre di questo anno del 63% rispetto a quelli del semestre dell’anno precedente. Le banche non hanno incrementato le remunerazioni dei depositi dei risparmiatori ma hanno aumentato gli interessi sui prestiti, grazie alla politica restrittiva dalla Bce: da qui i superprofitti. Questi si trasformeranno in lauti dividendi per gli azionisti e andranno ad arricchire le grandi finanziarie, in buona parte estere, che controllano le banche italiane.

In particolare, Intesa Sanpaolo, Unicredit, Bper, Banco Bpm e Mps (le più grandi) hanno registrato un aumento del margine d’interesse nel primo semestre del 2023 che si aggira sul 70% rispetto all’anno precedente, come evidenziato dalla figura seguente

Come funzionerebbe la tassa sugli extraprofitti bancari

La tassa funziona nel seguente modo (secondo le disposizioni attuali).

- Calcolo dei super-profitti. I super-profitti bancari sono calcolati come differenza tra interessi guadagnati sui prestiti e mutui concessi, e interessi pagati dalla banca sui conti dei clienti.

- Aliquota e calcolo. L’imposta straordinaria viene calcolata con un’aliquota del 40% sul maggior valore del margine di interesse dell’anno 2022, che superi di almeno il 5% il margine del 2021, e sul margine dell’anno 2023, che superi di almeno il 10% il margine del 2021.

- Scadenza e versamento. L’imposta straordinaria deve essere versata entro il sesto mese successivo alla chiusura dell’esercizio 2023, di solito entro giugno 2024.

È importante notare che sono però escluse le società di gestione dei fondi comuni d’investimento e le società di intermediazione mobiliare (SIM). Si tratta quindi una tassa che colpisce solo gli intermediari creditizi in modo omogeneo, prescindendo dalla grandezza e dalle finalità della stessa intermediazione creditizia e dalla funzione economica svolta sul territorio.

La tassazione dei super-profitti è giusta, ma così l’attività speculativa non viene intaccata

Riteniamo che la tassazione dei super-profitti sia cosa buona e giusta, non solo per ragioni di equità ma anche di efficienza. Se si vuole stimolare l’economia, la diminuzione delle tasse sui profitti non ha alcun effetto positivo. Semmai, è il potenziamento della spesa pubblica ad avere maggiori effetti sulla crescita economica. E da questo punto di vista, sarebbe auspicabile un provvedimento analogo anche per i super profitti-profitti di diversa provenienza, come è avvenuto nel settore energetico in seguito alla bolla speculativa sul gas.

Ma se tali provvedimenti non rientrano in un quadro complessivo di riforma fiscale e monetaria, appaiono più strumenti della demagogia politica populista. Se davvero si vuole domare lo strapotere della finanza occorrono riforme strutturali e non strumenti fiscali una tantum. Sappiamo che la destra non ha alcuna intenzione di intaccare i privilegi della big finance e della speculazione finanziaria, a partire da Donal Trump, assai amato da Meloni e Salvini.

Le soluzioni: nazionalizzare le grandi banche, tassare le transazioni e i profitti delle big tech

Toccherebbe alla sinistra «riformare radicalmente i rapporti di potere contro una finanza predatrice», come scrive Enrico Grazzini su Micromega. Si potrebbe al riguardo pensare due provvedimenti quadro per una riforma del sistema monetario: da un lato, utilizzare Cassa Depositi e Prestiti (quindi la mano pubblica) per rinazionalizzare le principali banche del nostro Paese, anche attraverso forme di partenariato pubblico-privato, in grado di consentire comunque l’ultima parola alla mano pubblica. Dall’altro, recuperare la proposta della Tobin Tax, da ridefinire all’interno del progetto europeo di tassazione comune dei profitti delle corporation multinazionali nell’era digitale e delle piattaforme.

Riguardo il primo provvedimento, la logica rimane sempre la stessa, sia che governi il centro-destra o il centro-sinistra: lo Stato interviene per appianare situazioni di crisi (socializzazione delle perdite) a cui segue la privatizzazione quando le cose vanno bene (privatizzazione dei profitti). Il dibattito sulla vendita della quota pubblica di Monte dei Paschi di Siena ne è l’ennesima conferma.

Occorre aggiornare i sistemi fiscali all’era digitale e finanziaria

Riguardo il secondo provvedimento, esso si inquadra in un più ampio dibattito internazionale sull’adeguatezza delle norme fiscali in presenza dell’attuale capitalismo finanziario e delle piattaforme. La questione della tassazione dell’economia digitale e della speculazione finanziaria è ora nelle agende politiche di tutto il mondo e anche le organizzazioni internazionali, come l’OCSE, stanno cercando di raggiungere un consenso su come regolare la questione della tassazione squilibrata.

Le norme fiscali si basano tradizionalmente sul principio della “stabile organizzazione”: la tassazione è legata a una sede fissa di attività attraverso la quale l’attività di un’impresa viene svolta in tutto o in parte. Questo quadro di riferimento dell’attività economica imponibile è tuttavia inadeguato nell’era digitale e finanziaria. È, infatti, sempre più difficile stabilire la presenza fiscale (il cosiddetto “nexus”) di alcune imprese, finanziarie e non, poiché i modelli di business digitali e di intermediazione consentono la fornitura di servizi digitali e di gestione finanziaria con una presenza fisica minima in una determinata giurisdizione fiscale.

Tuttavia, vi è un grave ostacolo da superare: l’Europa non dispone di una politica fiscale unica e ogni Stato si comporta nel modo che ritiene più opportuno. Qui sta la falla che impedisce all’Europa di Maastricht di navigare sicura nel mare aperto.