Argentina, nono default. Ma tre fattori lo renderanno più soft

Buenos Aires è di nuovo in bancarotta. Ma i fondi speculativi non sono più in posizione di forza. E alla fine otterranno probabilmente meno del solito

L’Argentina è nuovamente in bancarotta. Ma il default tecnico registrato venerdì, ufficialmente il nono nella storia del Paese, sembra destinato a non fare troppo rumore. La parola chiave è “trattativa”, percorso obbligato che contrappone da tempo esecutivo e creditori. Sul tavolo c’è la ristrutturazione del debito e ogni discussione verte soltanto sulla dimensione del taglio delle pendenze nominali. Il governo vuole cancellare 41,5 miliardi di dollari di debito estero, quasi 2/3 del valore dei titoli coperti dalla legislazione internazionale (66,2 miliardi) con un concambio a 37 centesimi per dollaro. I grandi investitori – che hanno comprato i titoli argentini in saldo sul mercato secondario – puntano ancora a incassare oltre il 45% del valore nominale. Intanto, nel weekend, è arrivato un primo segnale di distensione.

Approfondimento

Argentina: per Macri cronaca di una sconfitta annunciata

Nelle urne, il peronista moderato Fernández sconfigge il liberista Macri e diventa presidente. Ma ora inizia la partita più importante: quella con il FMI

L’Argentina e i fondi cercano un accordo

Il 22 aprile scorso Buenos Aires non ha saldato una rata da 500 milioni di dollari con i creditori facendo scattare il cosiddetto periodo di grazia mensile. Venerdì, come previsto, la moratoria è ufficialmente scaduta determinando il default formale. Il giorno seguente, parte dei creditori riuniti nell’Exchange Bondholder Group, un’associazione che comprende 18 fondi esposti complessivamente sul 15% dei titoli oggetto di ristrutturazione, hanno fatto sapere di aver raggiunto un’intesa con il governo argentino per la ripresa dei negoziati.

L’intenzione, insomma, è quella di risolvere tutto in modo discreto: un taglio concordato del debito, magari a metà strada tra i desiderata delle due parti. Molto improbabile, al contrario, che la vicenda possa finire in tribunale come accaduto anni fa con Elliott, il re dei fondi avvoltoio capace di strappare una sentenza favorevole a New York ottenendo un profitto del 1.200% sull’investimento iniziale.

Tre gruppi di creditori

Exchange Bondholder – che comprende in particolare i fondi Monarch Alternative Capital, HBK Capital, Cyrus Capital Partners e VR Capital – è solo uno dei tre gruppi di creditori esteri con cui Buenos Aires è chiamata a fronteggiarsi. Ad aprile, Argentina Creditor Committee (ACC), l’associazione guidata dalla società di consulenza di Manhattan Greylock Capital, ha contestato l’offerta di Buenos Aires giudicandola troppo vaga in termini finanziari e priva di «una sostanziale visione economica per il futuro».

Più o meno sulla stessa linea Ad Hoc Bondholder, il terzo e più rilevante sodalizio che comprende pezzi grossi della finanza e dell’asset management tra cui AllianceBernstein, Amundi e BlackRock. In una nota diffusa ad aprile, i creditori hanno respinto l’offerta del governo ma hanno anche riconosciuto il peso dei «molteplici shock patiti dall’economia argentina dal 2017 in poi, compresa l’epidemia di coronavirus» ammettendo che «quello della piena ripresa economica sarà un processo graduale». Se lo stile retorico significa qualcosa, l’ipotesi di una trattativa sensata e densa di realismo diventa concreta.

Approfondimento

Argentina, il Paese degli 8 default. Il debito è una maledizione eterna

Dal primo prestito londinese al maxi-piano del FMI: il debito argentino è un’epopea infinita. Con periodiche bancarotte e perenni illusioni. Che ora divorano il presidente Macrì

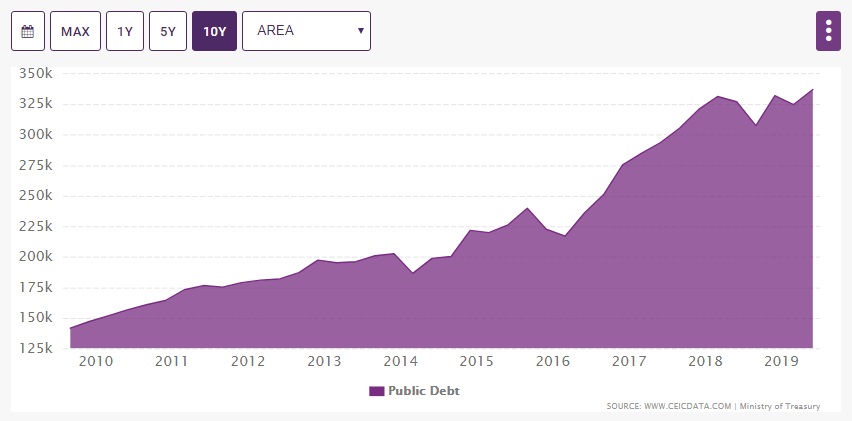

La pesante eredità di Macri

Quel che è certo è che Buenos Aires ha almeno tre armi da sfruttare in pieno in fase di discussione. La prima, paradossalmente, è costituita proprio dalla pesante eredità dell’ex presidente Mauricio Macri. La crisi attuale è legata in massima parte all’impossibilità del Paese di finanziare e gestire le massicce emissioni di debito della precedente amministrazione. Il governo è ovviamente responsabile dei conti pubblici nel loro insieme. Ma la cesura politica segnata dalle ultime elezioni che hanno portato il peronista moderato Alberto Fernández al potere ha aperto un nuovo capitolo.

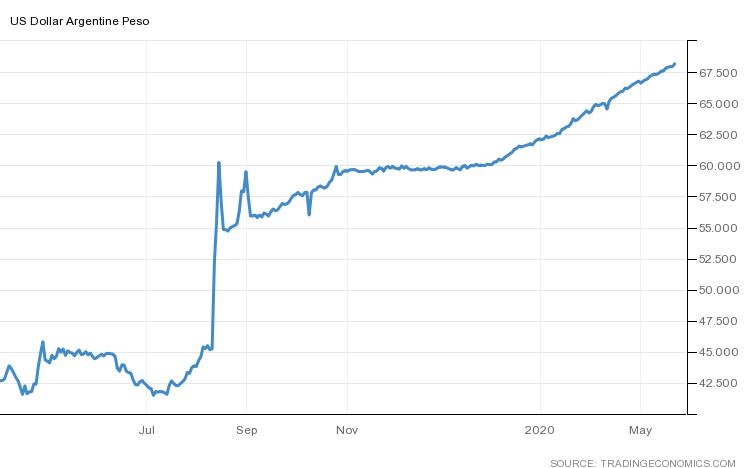

Fernández non deve rispondere politicamente o moralmente degli errori che sono costati la rielezione al suo predecessore. Macri, che aveva promesso di rilanciare il Paese dopo un contestatissimo accordo con gli investitori dissidenti che ancora reclamavano i crediti preesistenti al default del 2001 – tra cui lo stesso Elliott – ha palesemente fallito. Dal 2016, il Paese ha ripreso a indebitarsi ad un ritmo insostenibile. L’inflazione – già esplosa durante la presidenza di Cristina Kirchner (oggi vice di Fernández) – non è stata sconfitta. La svalutazione del peso prosegue tuttora rendendo sempre più costoso il rifinanziamento del debito con l’estero (che è denominato soprattutto in dollari). Un’intesa con i creditori, in altre parole, diventa ancora una volta la condizione necessaria, sebbene non sufficiente, per tentare la faticosa risalita.

FMI e premi Nobel tifano Argentina

La seconda grande risorsa nelle mani dell’Argentina è il particolare clima politico in senso lato che si sta manifestando oggi. Il Fondo Monetario internazionale ha sottolineato giovedì scorso l’importanza della «comune volontà delle parti di proseguire i negoziati». Parlando alla stampa, il direttore della comunicazione del Fondo, Gerry Rice, ha espresso così un criptico ottimismo in linea con alcune affermazioni delle scorse settimane. Ma basta tornare indietro di qualche mese per scoprire l’arcano: a febbraio il Fondo aveva invitato esplicitamente i creditori a prendere atto dell’insostenibilità del debito argentino. Ovvero ad accogliere nella sostanza le richieste del governo.

Oltre a un FMI eccezionalmente comprensivo e generoso (i 57 miliardi di dollari concessi a Buenos Aires rappresentano il più grande esborso singolo nella storia dell’organizzazione) ci sono poi gli economisti superstar. In una lettera diffusa all’inizio di maggio, i premi Nobel Joseph Stiglitz ed Edmund Phelps hanno chiesto ai privati di accettare la ristrutturazione del debito. La lettera è stata firmata da oltre 130 accademici tra cui Carmen Reinhart, Jeffrey Sachs, Kenneth Rogoff e Thomas Piketty.

Approfondimento

BCE, Lagarde ha uno scheletro nel suo armadio: si chiama Argentina

L’esborso record del “suo” FMI illogico visti i fondamentali dell’economia di Buenos Aires. Un fantasma che perseguiterà a lungo la futura presidente BCE

Coronavirus e recessione globale

Infine il coronavirus e la conseguente recessione globale. Proprio l’eccezionalità del momento costituisce a ben vedere la terza grande arma negoziale del governo. Impossibile ad oggi pretendere sforzi eccezionali da parte dell’Argentina che, seppure colpita solo marginalmente dall’emergenza sanitaria, sconta la combinazione tra le proprie debolezze e quelle dell’economia mondiale.

Nel 2020 il Pil del Paese dovrebbe contrarsi del 5,7% (in tutta l’America Latina faranno peggio soltanto Venezuela e Nicaragua). Per un’economia estremamente indebitata e tuttora fortemente orientata alle esportazioni, la svalutazione interna e la clamorosa contrazione della domanda esterna sono ostacoli insormontabili. Lo sa il Fondo Monetario, lo sostiene la maggior parte degli economisti e lo hanno capito, con ogni probabilità, anche i fondi di investimento. Che, una volta tanto, dovranno accontentarsi di un profitto più modesto del solito.