In Africa la microfinanza corre sul digitale, anche troppo. Ma è etica?

Una microfinanza indietro nelle cifre, ma avanti negli strumenti. A rischio il fattore umano. Valori come trasparenza e partecipazione sono un traguardo da raggiungere

Una microfinanza evoluta, che parla di digitalizzazione, di big data, di servizi finanziari per le aree rurali. Che corre sul filo del digitale, ma che è ancora molto indietro rispetto ad altre aree del Pianeta. Un digitale che rischia di schiacciare il fattore umano e penalizzare gli stessi beneficiari. Una microfinanza che si interroga su questioni come la trasparenza e la partecipazione nel tentativo di integrare l’etica con l’inclusione finanziaria.

Di questo si è parlato a Ouagadougou, capitale del Burkina Faso, un Paese dell’Africa occidentale dove l’aspettativa di vita è inferiore ai 50 anni e il reddito pro-capite è tra i più bassi al mondo. Qui dal 21 al 25 ottobre si è tenuta la quarta edizione della SAM (la Semaine africaine de la microfinance), la più grande manifestazione dedicata alla finanza inclusiva in Africa, organizzata da Ada, un’organizzazione lussemburghese che da 25 anni si occupa di accompagnamento alla microfinanza e che dal 2013 ha lanciato questo evento. Un’occasione importante per fare il punto sullo sviluppo della microfinanza nel continente africano.

Una microfinanza evoluta

La risposta è stata altissima: 900 partecipanti da 54 Paesi. Se si considera che il biglietto di ingresso era di 550 euro (per l’intera settimana e per tutti i momenti di formazione. 400 euro per le reti di microfinanza), si capisce quanto il tema della microfinanza sia importante in quest’area del mondo. Per una piccola organizzazione africana che si occupa di microfinanza, infatti, sono cifre altissime. «I prezzi ci hanno permesso di coprire le spese per un evento così vasto – spiega Laura Foschi, direttore esecutivo di Ada – ma la risposta dimostra che l’interesse per il tema era altissimo. E che c’è un forte bisogno di formazione, che abbiamo proposto in 20 seminari diversi».

Formazione su temi di alto livello. Non si è certo parlato dell’ABC della microfinanza, ma di questioni come la trasformazione digitale nelle organizzazioni di microfinanza, l’impatto del cambiamento climatico sulla microfinanza, la microassicurazione, la microfinanza agricola a rurale (organizzato dalla Fao). E anche di integrazione tra finanza etica e microfinanza, in un workshop intitolato “Finanza per l’inclusione: il ruolo delle partnership per lo sviluppo della finanza etica”, organizzato da Banca Etica, con Caritas Africa e Graine (un’istituzione di microfinanza del Paese).

«Ho trovato una microfinanza che non mi aspettavo, con una maturità elevatissima – spiega Anna Fasano presidente di Banca Etica – Chi credeva di andare alla settimana della microfinanza africana a parlare di microprestiti in generale, aveva sbagliato completamente. Il livello dei momenti di formazione era elevatissimo, con temi “evoluti” come la digitalizzazione, i big data, la trasparenza nel mercato della microfinanza. Stanno cavalcando l’innovazione in modo completamente diverso da noi e da quanto ci aspettassimo».

In Africa c’è ancora molto da fare. Dominano Asia e Sudamerica

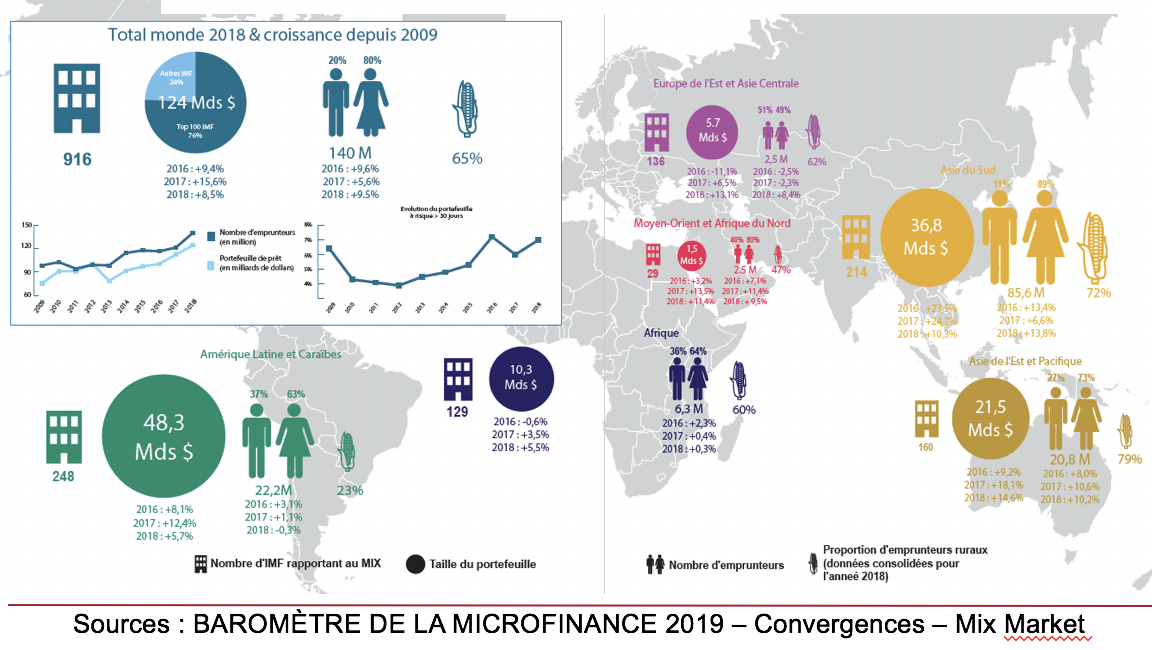

Nel panorama mondiale della microfinanza, l’Africa è agli ultimi posti, con cifre ben distanti da altre aree come America Latina e Asia. Nel 2018 nel mondo si registravano quasi 140 milioni (139.900.000) beneficiari di servizi di microfinanza, di cui l’80% sono donne e il 65% vive nelle aree rurali. Una crescita notevole dai 98 milioni del 2009. A rivelarlo è l’ultimo Baromètre de la Microfinance (2019), che analizza l’evoluzione di questo mercato negli ultimi 10 anni.

124 miliardi di dollari è il totale stimato dei microprestiti concessi nel mondo, l’8,5% in più di un anno prima. La crescita è stata continua – scrive il Barometro della microfinanza – in media dell’11,5% negli ultimi 5 anni.

Il boom del Sud-Est asiatico

È il Sud-Est asiatico l’area più sviluppata nel mercato della microfinanza, con 85,6 milioni di beneficiari l’anno scorso, e quella che cresce ai ritmi più elevati: +13,8% tra il 2017 e il 2018. L’89% sono donne e i Paesi ai primi posti sono India, Bangladesh e Vietnam. Come volume di micro-prestit,i però, l’Asia, con 36,8 miliardi di dollari nel 2018, è al secondo posto.

Al primo posto, per quanto riguarda le cifre prestate, c’è l’America Latina: 48,3 miliardi di dollari, 22,2 milioni di clienti nel 2018.

L’Africa si distanzia parecchio da queste cifre: 10,3 miliardi di dollari di micro-prestiti concessi nel 2018 a 6,3 milioni di beneficiari.

Cifre molto più basse di altre aree del mondo, ma con una crescita rapida: i prestiti concessi sono cresciuti del 56% dal 2012, il numero dei beneficiari del 46% negli stessi anni.

La lunga strada dell’inclusione finanziaria

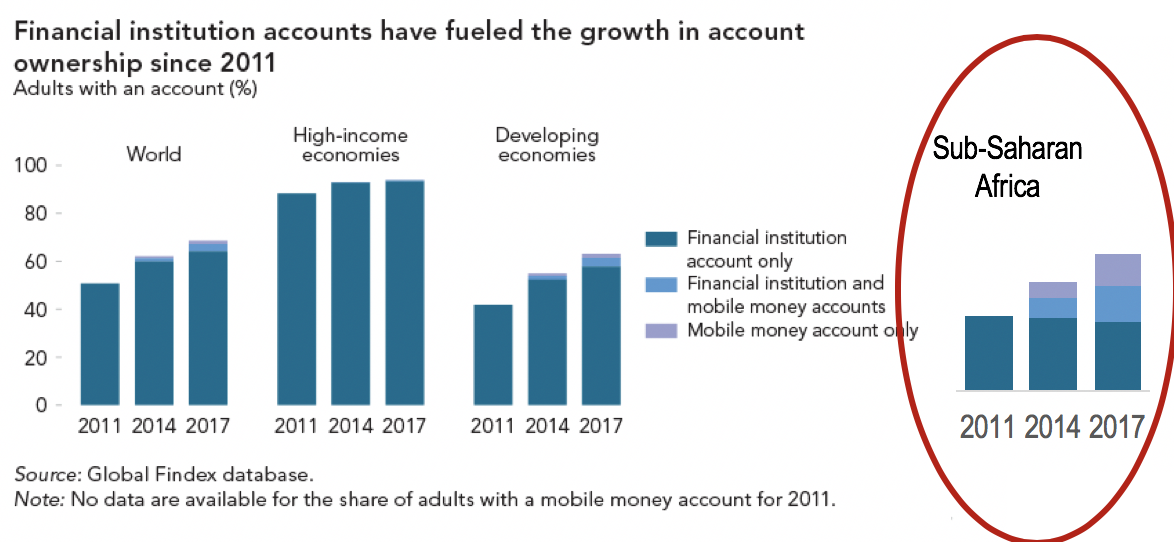

«Nel campo dell’inclusione finanziaria l’Africa è agli ultimi posti. Tra il 2014 e il 2017 ha fatto un balzo in avanti, ma è ancora molto indietro rispetto ad altre zone del mondo come l’America Latina o l’Asia», commenta Laura Foschi.

«Lo sviluppo della finanza inclusiva in Africa è molto diversificato – continua Laura Foschi – Tra un Paese e l’altro le differenze sono notevoli: ci sono paesi come il Kenia, la Tanzania e l’Etiopia in cui il mercato della microfinanza è particolarmente evoluto e ormai saturo. Altri come il Niger, il Burkina Faso, il Mali, in parte il Senegal, il Camerun e il Ghana dove tutto è da fare. Nelle zone centrali e occidentali c’è ancora molto spazio e molta domanda».

Quel digitale che cancella il contatto umano

«In Africa si sono sviluppate alcune specificità, come il digitale, che hanno trasformato il modo di fare microfinanza – spiega Laura Foschi – Offre molte opportunità in più: permette ad esempio di ottenere un credito a distanza, senza perdere ore per raggiungere un’agenzia di microfinanza. Bisogna considerare che in Africa il fattore distanza è determinante, unito all’assenza di infrastrutture che permettano di muoversi velocemente. Elementi che contano anche nella concessione di un micro-prestito. Con un app posso gestire tutto da casa, prima di andare nei campi. È un grande beneficio, Ma, come capita ogni volta in cui la tecnologia anticipa la legislazione, si verificano delle distorsioni».

«La microfinanza nasce dalla reciprocità delle relazioni, da uno scambio di informazioni, attorno alla garanzia di gruppo. Fattori che con il digitale spariscono – spiega Laura Foschi – Tutto si basa solo su dati. Il che riduce i costi del servizio, ma anche l’apporto qualitativo e umano»

«Quando decido di concedere un microcredito basato solo sui dati, non posso tenere conto della fragilità sociale e ambiente – continua – Così, se una persona non riesce a ripagare, la cancello da mio portafoglio. Senza valutare la sua situazione, fattori sociali e ambientali, senza coinvolgere il gruppo di sostegno. Così magari per un piccolo problema, un debitore che non ha pagato la rata si ritrova nell’elenco dei cattivi pagatori e non riceverà mai più un prestito. Generando ulteriore esclusione finanziaria. E i numeri sono importanti: in Kenia ci sono circa 1 milione di persone registrate come insolventi. E quindi esclusi dai servizi finanziari».

«Il digitale è positivo perché riduce i costi e permette di raggiungere con i servizi di microfinanza zone remote o pericolose – conclude Laura Foschi – ma da solo può essere distorsivo, deve essere integrato correttamente nelle attività delle organizzazioni di microfinanza. Dobbiamo focalizzarci sulle distorsioni, restare attenti allo human touch, mantenere le relazioni».

Inclusiva sì, ma quanto etica?

Ma approfondendo i temi trattati durante ala settimana della microfinanza africana e ascoltando le parole di chi ha partecipato all’evento, una domanda sorge spontanea: la microfinanza e in generale la finanza inclusiva è anche etica? La risposta è, come spesso accade, complessa.

Per microfinanza si intende l’insieme dei servizi finanziari offerti alle popolazioni escluse dal sistema finanziario tradizionale, soprattutto nel Sud del mondo: in primis il microcredito, ma non solo. Anche servizi di risparmio, pagamenti, trasferimenti rimesse, assicurazione, pensione.

«La finanza etica è un’altra cosa – risponde Laura Foschi – O meglio la finanza inclusiva è una parte della finanza etica, ma non ne condivide tutti i valori. Per esempio la trasparenza, requisito chiave della finanza etica, non necessariamente appartiene alla finanza inclusiva».

«La finanza inclusiva per definizione ha il compito di includere chi è escluso dal mercato finanziario. Non tutti applicano criteri ambientali o sociali nella selezione dei soggetti da finanziare. Non è “scritto” nella definizione di finanza inclusiva che debbano essere applicati. Ma di fatto è raro non trovarli – spiega ancora Laura Foschi – D’altra parte i fondi di investimento della microfinanza, sono soprattutto fondi di origine pubblica: Development financial institution (Dfi), fondi statali. Anche se cresce la presenza di fondi privati. Dietro i fondi pubblici puoi trovare investitori di ogni genere, anche che non rispettano standard Sri. Molti dei fondi di mircofinanza hanno comunque obiettivi sociali molto forti: sono fondazioni o ricchi family officier».

«La microfinanza, per chi, come noi di Banca Etica, è attento all’intero percorso del denaro, potrebbe essere un agente di cambiamento ancora più efficace se utilizzasse dei criteri sociali e ambientali per la selezione dei beneficiari di un micro prestito, ma anche per i finanziatori del sistema – propone Anna Fasano – Dovremmo provare a introdurre gli strumenti giusti per includere trasparenza e eticità nella selezione dei fondi. La trasparenza pian piano sta entrando anche nel mondo della microfinanza, per la partecipazione è più difficile. Ma non impossibile».

«Perché la microfinanza sia anche “etica” deve considerare “da dove” viene il denaro, e “dove va”. Chi esercita un ruolo come il nostro non può trascurare questo aspetti – aggiunge Anna Fasano – Dobbiamo essere coerenti. Serve dialogo con i soggetti coinvolti, a livello locale. Per capire quali scelte fare».

Banca Etica in Africa

Banca Etica da anni contribuisce alla microfinanza africana attraverso i finanziamenti concessi a reti locali. «Nell’aprile 2018 abbiamo lanciato il primo Microcredit Africa Impact Bond – spiega Anna Fasano – un prestito obbligazionario dedicato al microcredito. In soli 5 giorni abbiamo raccolto i 15 milioni di euro di plafond. Abbiamo utilizzato il capitale raccolto per finanziare organizzazioni che sviluppano progetti di microfinanza in Africa e in particolare nella regione MENA (Nord Africa) e dell’Africa Sub-Sahariana. Abbiamo già dato supporto a SIDI, investitore sociale francese attivo nel settore della microfinanza e finanza rurale, che da 40 anni opera in America Latina, Africa, e Palestina. E nel giugno 2018 abbiamo siglato con Caritas Africa un accordo di collaborazione per la co-creazione e co-progettazione di attività nei paesi africani».

Nessun commento finora.