La finanza si è insinuata nella nostra vita. E ci ha resi più diseguali

Lo dimostrano diversi studi: attori e logiche del mondo della finanza sono entrati nella vita delle famiglie, nelle politiche sociali, nelle imprese. Aumentando la disuguaglianza

Case automobilistiche che guadagnano dalla vendita, non tanto di auto, quanto di prodotti finanziari. Famiglie che, per organizzare un viaggio o per pagare il dentista, chiedono un finanziamento. Cooperative che, per fornire servizi sociali, attingono a strumenti di finanza di impatto, invece che a fondi pubblici. Che cos’hanno in comune tre ambiti così diversi? Primo, la penetrazione della finanza – dei suoi strumenti, degli attori o anche “solo” di una logica finanziaria – in un contesto che fino a pochi anni fa funzionava tranquillamente senza. E, secondo, meno noto, hanno come conseguenza una crescita della diseguaglianza.

Strade diverse, conclusioni simili

A queste conclusioni sono arrivati diversi studiosi, soprattutto sociologici, di alcune università italiane. Il loro lavoro è stato raccolto in due fascicoli monografici di due riviste scientifiche: “Finanziarizzazione e disuguaglianze” (Quaderni di Sociologia 76/2018) e “Salvati dalla finanza? Proposte e prospettive in tema di finanziarizzazione, welfare e benessere” (Autonomie Locali e Servizi Sociali 42(2)/2018).

Gli autori hanno percorso strade diverse, ma hanno raggiunto conclusioni simili.

Negli ultimi 30 anni, in alcuni casi 40, la finanza è penetrata silenziosamente nelle nostre vite, nel modo di fare impresa, nelle politiche sociali. Ha provocato trasformazioni radicali, anche culturali, alla nostra società. E l’ha resa più diseguale.

I curatori delle pubblicazioni (Davide Caselli e Joselle Dagnes, dell’Università di Torino, e Angelo Salento, dell’Università del Salento), in particolare, hanno analizzato tre ambiti: il mondo delle imprese; la vita quotidiana delle famiglie, con impatti su ambiti come la vecchiaia, la salute, la casa; le politiche sociali, con la diffusione della cosiddetta “finanza d’impatto”. E hanno osservato come il mondo della finanza abbia esportato le proprie logiche a questi ambiti della società a della vita quotidiana delle famiglie, in particolare quelle italiane.

«Alcuni elementi che appartenevano al mercato finanziario – strumenti, attori, o a volte anche solo meccanismi, logiche – pian piano si sono allargati ad altri campi, dove fino a pochi decenni prima non erano presenti», spiega Davide Caselli, sociologo dell’Università di Torino, un degli autori della pubblicazione “Finanziarizzazione e disuguaglianze”. «E in tutti i diversi ambiti che abbiamo considerato – impresa, famiglie, politiche sociali – l’aumento delle disuguaglianze è stato evidente. Si tratta di un tema riconosciuto e dibattuto in molti Paesi, ma che in Italia resta spesso sotto traccia, mentre anche il nostro Paese è molto toccato da questi fenomeni».

Nelle imprese: meno produzione e più finanza

Questo fenomeno ha iniziato a manifestarsi prima nel mondo dell’impresa: i primi casi risalgono anche a 40 anni fa. Sono iniziate a nascere divisioni finanziarie all’interno di imprese non finanziarie. E nel tempo l’area finanza ha preso il sopravvento su quella produttiva, in termini, ad esempio, di contributo alla redditività dell’impresa. Il comparto dell’automotive, in particolare, è stato protagonista di questo fenomeno. Una quota crescente di profitto delle imprese è stata occupata da attività finanziarie.

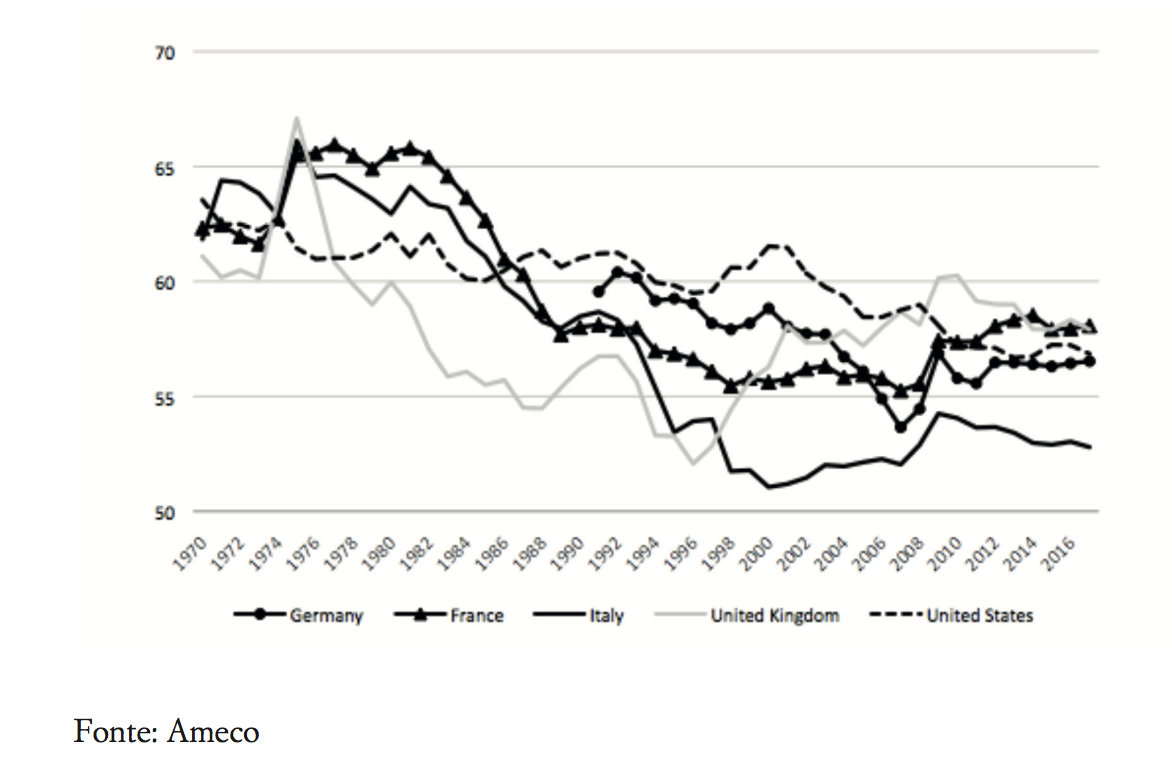

Un indicatore chiave che mostra questa tendenza è la quota del reddito da lavoro sul Pil (Prodotto interno lordo). Negli ultimi 40 anni questa percentuale si è ridotta rapidamente, a vantaggio della rendita finanziaria.

Evidenti le conseguenze in termini di diseguaglianza: «Si è manifestata, non solo in termini di redditi, ma anche nella ricchezza posseduta – spiega Davide Caselli – I patrimoni vengono sempre meno reinvestiti in ambiti produttivi e sempre più in forme di speculazione».

Per massimizzare il rendimento degli azionisti, si è compresso il costo del lavoro. Conseguenza: i salari dei lavoratori sono diminuiti e la distribuzione della ricchezza è diventata sempre più iniqua.

Nella vita quotidiana: la finanziarizzazione delle famiglie

La casa, la salute, la vecchiaia. Sono ambiti che riguardano la sfera personale e di vita quotidiana delle famiglie, ma nei quali, negli ultimi 30 anni, sono penetrati sempre più logiche e strumenti finanziari. “Si è verificata una progressiva legittimazione del ricorso al mercato quale canale per fare fronte a necessità quotidiane e garantire le proprie condizioni di vita future, in un quadro di complessivo declino della protezione assicurata dallo stato sociale“, si legge in uno dei rapporti.

«Una visita dal dentista, una parte della propria pensione futura, banalmente la casa. Per far fronte a queste necessità di vita quotidiana è diventato “normale” ricorrere a strumenti finanziari, come assicurazioni private o finanziamenti bancari», spiega Davide Caselli. «In ambiti che prima venivano “coperti” da servizi pubblici».

Leggi anche...

Lavinas: «Attenzione. Il basic income può essere un favore alla finanza speculativa»

L'economista brasiliana lancia l'allarme: in assenza di adeguate riforme fiscali e del welfare, il reddito minimo finisce per amplificare la dipendenza dei cittadini dalla finanza

Evidenti le conseguenze in termini di diseguaglianza, perché diseguale è stata la possibilità di accedere a questi strumenti finanziari. «Aumentando il ricorso al mercato, spesso con una copertura assicurativa, in ambiti cruciali come la salute, la casa, la vecchiaia, si è creato un divario tra chi aveva la possibilità economica di avere accesso a questi strumenti e chi no. Creando un’ulteriore disuguaglianza», aggiunge Davide Caselli.

Casa, esempio principe della finanziarizzazione

Si pensi alla casa, un esempio lampante di finanziarizzazione di un bene di prima necessità. Perché, da un lato, il ricorso ai mutui ipotecari per finanziare l’acquisto della casa in cui vivere è diventato normale. Ma, soprattutto, perché la casa si è trasformata sempre più un oggetto di investimento e di speculazione.

«Durante gli anni della crisi finanziaria – spiega Davide Caselli – paradossalmente chi era già proprietario di una casa e chiedeva un mutuo per acquistarne un’altra come forma di investimento difficilmente aveva problemi ad ottenere il finanziamento. Invece capitava spesso che chi aveva bisogno di una casa in cui vivere ricevesse un rifiuto dalla banca».

Se la finanza si sostituisce allo Stato sociale

L’ultimo ambito considerato dagli studiosi è quello delle politiche sociali: negli ultimi 10 anni, si legge in uno dei rapporti, si è verificato un progressivo aumento del “coinvolgimento della sfera finanziaria nella progettazione e nella promozione di interventi di politica sociale mediante la cosiddetta finanza d’impatto, vale a dire la creazione di strumenti d’investimento basati su beni o servizi che soddisfano diritti sociali fondamentali”.

In particolare i sociologi hanno analizzato i fondi immobiliari per l’housing sociale e i Social Impact Bond, svelando “criticità ed effetti perversi” (così vengono definiti) di questi strumenti, “in termini ad esempio di sostenibilità, equità e valutabilità dei processi”.

In molti casi assegnare a strumenti finanziari il compito di permettere a cooperative sociali di fornire servizi sociali, ha fatto sì che le grandi realtà trovassero maggiori benefici. E spesso le più piccole scomparissero.

Oltre al fatto che «si attribuisce ad attori e strumenti del mondo della finanza di sostituirsi allo Stato sociale, di “selezionare” i progetti meritevoli di essere finanziati, di misurarne l’impatto, di valutarne i risultati».

Cittadini che badano a loro stessi

Una delle conseguenze dell’aumento della finanziarizzazione è stato il progressivo spostamento del rischio e della responsabilità della sicurezza dei cittadini sui cittadini stessi.

“Assistiamo in altri termini a una progressiva individualizzazione del rischio che fa sì che i soggetti debbano attrezzarsi autonomamente nei confronti di eventi critici come la malattia, l’infortunio, la disabilità, la vecchiaia – si legge nella pubblicazione “Salvati dalla finanza? Proposte e prospettive in tema di finanziarizzazione, welfare e benessere” – In un quadro di complessivo degradamento della concezione collettiva della protezione sociale, diventa dunque sempre più difficile trasformare le preoccupazioni private in questioni pubbliche e ogni cittadino è chiamato a fare per sé”.

«Il messaggio che emerge per i cittadini è: dovete imparare a “badare a voi stessi” anche in campi a cui fino a “poco fa” pensava lo Stato con servizi pubblici a tutela del cittadino: l’assistenza sanitaria, le pensioni – spiega ancora Davide Caselli – Peccato che la possibilità di affrontare da soli questi rischi sia disegualmente distribuita. Non tutti hanno gli stessi strumenti informativi, economici, di consapevolezza».