Tassi, petrolio, Tokyo e Londra: da qui partirà la recessione dell’Italia

Cresce nel mondo il rischio recessione (e l'Italia ne soffrirà molto): i tassi USA osservati speciali. Ma preoccupano anche greggio, Cina, Giappone e Brexit

L’Italia del cambiamento è già a metà dell’opera: tra luglio e settembre il Pil della Penisola si è contratto dello 0,1%; un altro trimestre con segno meno e per definizione sarà recessione tecnica. Pesa il calo della domanda interna (-0,3%), determinante in un’inversione di tendenza che, su base trimestrale, non si vedeva da quattro anni. Il clima politico certamente non aiuta, ma questa è un’altra storia. Perché l’Italia, al di là di ogni scelta discutibile, rischia di essere una delle tante vittime di un fenomeno più vasto: una nuova recessione globale.

Uno tsunami sul Pil

Il contesto è quello che è. La lunga era dell’espansione monetaria è ormai conclusa. La Fed spinge al rialzo sui tassi, la BCE prende tempo ma intanto si prepara a concludere le operazioni di acquisto del quantitative easing. Persino la Banca del Giappone, protagonista di un alleggerimento monetario senza precedenti, ha annunciato di voler ridurre le acquisizioni di asset sul mercato.

Il problema, però, è che lo stop alla grande festa – liquidità ex novo e costo del denaro risibile – si accompagna a persistenti segnali di recessione. Nel terzo trimestre dell’anno, l’economia giapponese si è contratta del 2,5% su base annuale, peggior performance dalla primavera 2014. Ma i sospetti più inquietanti, in realtà, arrivano dall’insopportabile indicatore principe per antonomasia: la brutta, sporca e cattiva curva dei tassi americani.

La curva USA preludio alla recessione

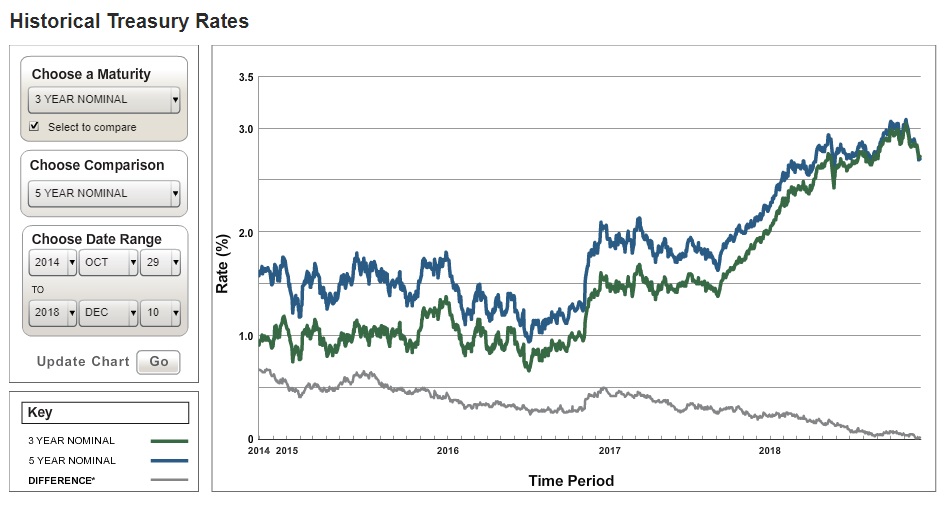

Il 3 dicembre scorso il rendimento del titolo di Stato USA a 3 anni ha toccato quota 2,84% superando di un centesimo di punto il suo omologo a cinque anni. Era dal 2007 che non si realizzava il sorpasso e la notizia non è certo delle migliori.

Quando i rendimenti delle obbligazioni a breve e medio termine salgono maggiormente rispetto a quelli dei bond di lungo periodo si verifica un fenomeno relativamente anomalo: il cosiddetto appiattimento della curva. È il preludio ipotetico – anche se non una certezza – della cosiddetta sindrome da curva inversa (i titoli a breve rendono più rispetto a quelli a lunga scadenza).

Il 29 ottobre 2014, quando la FED annunciò lo stop agli acquisti dei titoli, lo spread tra il rendimento del bond Usa a 12 mesi e il decennale valeva 223 punti base (2,23 punti percentuali). Oggi siamo sotto i 60 punti. Negli ultimi 41 anni l’America ha sperimentato una curva inversa per sette volte. Precedendo – sempre di qualche mese – altrettante fasi di recessione.

La Cina affossa il petrolio

Il 4 novembre scorso, gli Stati Uniti hanno imposto nuove sanzioni all’Iran. La mossa, in teoria, avrebbe dovuto favorire un rialzo del prezzo del petrolio a seguito della riduzione della disponibilità di barili made in Teheran sul mercato. Al contrario il prezzo del greggio ha proseguito la sua corsa al ribasso iniziata in autunno. Perché?

La risposta, suggerisce qualcuno, va cercata in Cina. La domanda di Pechino, che dal 2017 è diventato il primo importatore di greggio al mondo, sarebbe calata negli ultimi mesi: un segnale di un rallentamento economico in atto. E da che mondo e mondo – limitatamente a questo secolo, è ovvio – le frenate cinesi non fanno mai bene all’economia globale. Favorendone, a contrario, la generale recessione. Il conflitto commerciale con gli USA resta la minaccia principale per tutti. Anche se al momento i due Paesi sembrano voler rilanciare, con cautela, la via della trattativa.

Brexit: verso lo scenario peggiore

La strategia del dialogo e dell’auspicato compromesso sembra invece destinata a implodere in Europa. Non necessariamente, per adesso, nel rapporto tra Roma e Bruxelles, tuttora in rassicurante stallo, quanto sul fronte caldo della Brexit.

Theresa May ha deciso di prendere tempo ma il rischio, sempre più concreto, è che il parlamento britannico finisca per bocciare il piano di uscita concordato con l’Europa. L’ipotesi più probabile, allo stato attuale delle cose, è quella della Hard Brexit, l’addio senza accordo.

È lo scenario più temuto dagli analisti, che da qualche tempo hanno iniziato a quantificare i danni legati alla contrazione dei flussi commerciali tra il Regno Unito e il Continente. Non bastasse il conto salato per l’economia UK – scaricato in larga parte sui lavoratori di Sua Maestà – ci sono i danni per decine di miliardi a carico dell’industria europea. Vittima numero uno dell’introduzione dei dazi standard WTO in caso di divorzio senza intesa con Londra.

Nessun commento finora.