Titoli di Stato, nella gara della sostenibilità l’Italia batte gli Stati Uniti

Non solo merito creditizio: la banca svizzera Sarasin propone un rating di sostenibilità socioambientale. Trionfano i titoli svedesi, bene quelli italiani, bocciati i Treasuries USA

I titoli sovrani, si sa, occupano da sempre una posizione di rilievo nel mercato obbligazionario e, in alcuni, casi possono costituire veri e propri beni rifugio nei momenti di massima incertezza. Ma questo non significa che siano necessariamente sostenibili in una prospettiva di lungo periodo. Ovvero che non possano essere esclusi da un portafoglio di investimento responsabili in termini ambientali, sociali e di governance (ESG). Lo suggerisce uno studio elaborato negli ultimi mesi dalla banca elvetica J. Safra Sarasin, storica pioniera nella costruzione di rating di sostenibilità. I titoli di alcuni Paesi particolarmente solidi o comunque promettenti in termini economici, rileva infatti l’indagine, non reggono alla prova dell’analisi ESG. E i risultati sono sorprendenti.

I treasuries? Un ottimo investimento…

Nei primi sette mesi dell’anno, dicono i dati ufficiali, i Treasuries USA, ovvero i titoli di Stato emessi dal governo statunitense, hanno garantito agli investitori notevoli plusvalenze sul mercato secondario. Nel periodo in esame, infatti, i bond sovrani a stelle e strisce a breve scadenza si sono apprezzati del 3,67% mentre quelli a maturity intermedia hanno visto il loro valore aumentare dell’8,52%. Il botto però lo hanno fatti le obbligazioni di lungo periodo: +12,16% per il decennale e addirittura +26,52% per il comparto a scadenza superiore. Un ottimo affare, verrebbe da dire, anche al netto del recente deprezzamento del biglietto verde nei confronti delle maggiori valute globali.

…non proprio sostenibile

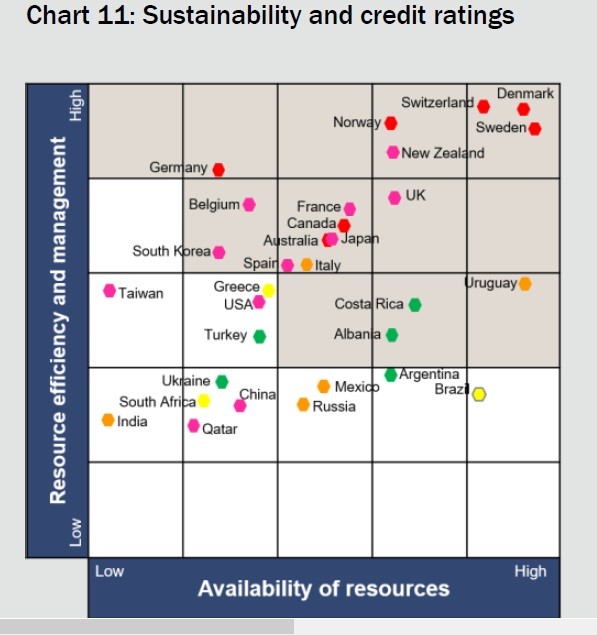

Il fatto, suggerisce però lo studio, è che i titoli americani non rientrerebbero in un universo investibile responsabile visto che in un’analisi ad ampio spettro non raggiungono un punteggio ponderato sufficiente. Che cosa significa? Essenzialmente che il rating sovrano di sostenibilità espresso dagli Stati Uniti è troppo basso per ottenere il via libera della banca. Detto in altri termini, insomma, gli USA continuano a presentare un rischio di sostenibilità troppo elevato a causa, ad esempio, della «forte dipendenza dalle risorse fossili e di un basso livello di protezione dell’ambiente». Seppure caratterizzati da un rating sovrano a tripla A, vale a dire da un rischio finanziario bassissimo in termini tradizionali, gli USA non possono dirsi altrettanto stabili sotto il profilo ESG. E non si tratta, ovviamente, di un caso isolato.

Il ruolo chiave delle risorse

Economie di tutto rispetto (il corsivo è nostro) come Hong Kong, Singapore, Brasile, Polonia e Arabia Saudita – sostiene lo studio – non superano l’esame di sostenibilità. Il che, tutto sommato, non è nemmeno una gran sorpresa. L’analisi prende infatti in considerazione il ruolo delle risorse fondamentali: acqua, terra, biodiversità ed energia. La disponibilità di queste ultime e il modo in cui vengono gestite diventano così aspetti decisivi.

Approfondimento

Il coronavirus mette a rischio le rinnovabili. La ripresa deve essere green

Il crollo del petrolio e l’urgenza di introdurre misure per la ripresa economica rischiano di far passare in secondo piano obiettivi ambientali e climatici

«I Paesi che sembrano avere risorse illimitate spesso finiscono per gestirle in modo molto dispendioso, a danno della loro posizione competitiva di lungo termine» si legge nello studio. E ancora: «La gestione delle risorse include aspetti sociali e politici oltre alle condizioni generali che rendono effettivamente possibile uno sviluppo. Il termine “cultura dello sviluppo”, spesso usato in questo contesto, comprende un sistema legislativo e giudiziario efficace, un sistema educativo moderno e un’amministrazione pubblica efficiente con la minor corruzione possibile. Ma anche basse emissioni e uno scarso inquinamento ambientale».

Promossi e bocciati

La matrice finale separa i promossi e i bocciati ponderando la disponibilità e la capacità di gestione delle risorse. Tra le nazioni investibili in chiave ESG si collocano Paesi caratterizzati da rating finanziari tradizionali (quelli di S&P, Moody’s e Fitch, per capirci) diversi tra loro. C’è l’Italia – ormai ad un passo dall’area junk – e c’è la Germania, con la sua inossidabile tripla A. Ma l’elenco comprende anche l’Albania, il Giappone, la Francia e il Regno Unito. Oltre ai soliti primi della classe per antonomasia: le nazioni scandinave. Emblematico il caso della Svezia, «forte in ogni dimensione, pressoché priva di debolezze, scarsamente dipendente dal fossile e con alti standard di protezione ambientale». Altrettanto significativo, nella lista dei bocciati, il caso del Brasile: il Paese, spiegano i ricercatori, «non è particolarmente preparato per affrontare la transizione climatica» ed è penalizzato, tra le altre cose, da un «elevato livello di corruzione».

Approfondimento

Covid-19 e recessione. I fondi socialmente responsabili reggono alla crisi?

Il contesto attuale rende ostiche le previsioni future. Ma a giudicare da dati, storia e fattore petrolio, i fondi SRI potrebbero resistere meglio dei tradizionali

ESG e rischio finanziario

«I rating di sostenibilità dei Paesi sono un complemento perfetto a quelli realizzati da agenzie come S&P o Moody’s che si concentrano sulla situazione finanziaria pur non sostituendo la classica valutazione del merito creditizio» scrivono i ricercatori. L’obiettivo della valutazione ESG, di conseguenza, è solo quello di «identificare quei mercati che mostrano ampi rischi strutturali e opportunità».

Attenzione: il rischio in materia ESG, nel lungo periodo, può tradursi in un rischio finanziario vero e proprio.

Non è un caso che nei momenti di crisi in particolare diversi analisti tendano a sottolineare la capacità degli investimenti sostenibili di fronteggiare meglio le incertezze sui mercati.

Molti studi, per contro, «dimostrano che fattori come la corruzione, la stabilità della governance politica e l’innovazione possono avere un impatto sullo sviluppo del Paese nel lungo periodo». Anche per questo, sottolinea lo studio, «dopo la crisi finanziaria del 2008 risulta evidente la necessità di un’analisi più completa per valutare la solvibilità o lo sviluppo sostenibile a lungo termine di un Paese». Un’analisi, insomma, «capace di andare oltre la tradizionale valutazione del merito di credito delle principali agenzie di rating».