Dall’Action Plan al Recovery Fund: le tappe della finanza sostenibile in Europa

Tassonomia, criteri climatici, regolamenti, direttive: le istituzioni Ue al lavoro per la finanza sostenibile. Ecco a che punto siamo

L’agenda verde sarà il cuore della strategia di crescita dell’Unione europea. L’ha messo nero su bianco la Commissione UE a fine maggio presentando Next Generation EU, il piano – meglio noto come Recovery Fund – che punta a mobilitare €750 miliardi e a potenziare il budget per attuare le politiche ritenute necessarie a contenere gli impatti economico-sociali della crisi sanitaria COVID-19 e per avviare la ripresa.

In base al quadro tracciato dalla Commissione– rivisto e approvato dagli Stati membri nella riunione del Consiglio dell’UE di metà luglio – una delle principali linee guida per individuare settori e attività cruciali per la ripresa è l’EU Green Deal, il piano di politiche e di investimenti presentato alla fine di dicembre del 2019 per compiere la transizione verso un’economia più verde e inclusiva.

Integrando l’EU Green Deal nel piano di rilancio dell’economia, le istituzioni europee hanno scelto di non posticipare gli obiettivi ambientali e climatici, bensì di farne il perno per la creazione di nuovi posti di lavoro (un milione di green job, secondo le previsioni) e per rendere l’economia più resiliente e competitiva nel lungo periodo.

Il dubbio

Il Recovery Fund europeo ha dimenticato il clima?

La Commissione europea ha indicato che il 30% del Recovery fund stanziato per uscire dalla crisi dovrà essere “green”. Ma i dubbi sono molti

Orientare i flussi della finanza

La finanza è un ingranaggio cruciale per il funzionamento di questo piano e l’obiettivo dell’UE è far sì che i flussi di capitale siano diretti verso progetti, organizzazioni e settori in linea con le ambizioni ambientali dell’UE: almeno il 30% di Next Generation EU e del budget 2021-2027 dovrà essere speso per conseguire gli obiettivi climatici assunti con l’Accordo di ParigiL’Accordo di Parigi è un documento d’intesa tra le nazioni facenti parte dell’UNFCCC che è stato raggiunto nel 2015 al termine della Cop21.Approfondisci e con l’Agenda 2030 delle Nazioni Unite.

In particolare, il Consiglio ha accolto la proposta della Commissione, precisando che tutte le spese dell’UE saranno vincolate al principio del “do no harm”: non potranno cioè finanziare attività o progetti che abbiano impatti negativi su clima e ambiente. Quanto al settore privato, la comunicazione della Commissione UE precisa che gli investimenti potranno essere guidati dalla tassonomia delle attività eco-compatibili, una classificazione di settori economici e di criteri tecnici che definiscono quali attività possono essere considerate sostenibili dal punto di vista ambientale.

L’aggiornamento della strategia sulla finanza sostenibile

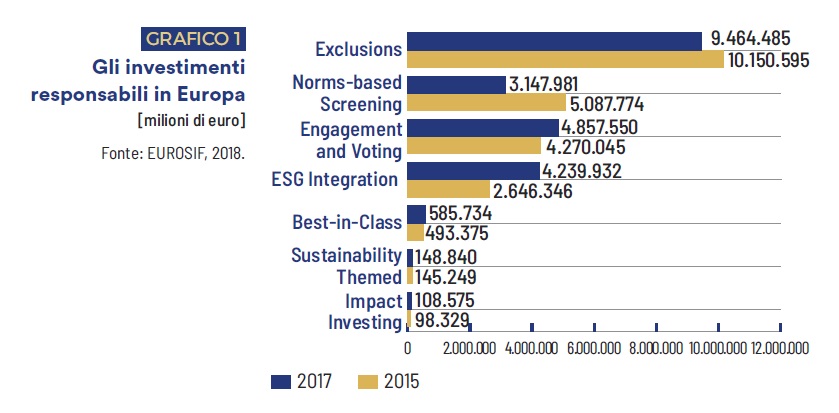

Per servire gli obiettivi dell’EU Green Deal il settore finanziario dovrà essere sottoposto a una profonda trasformazione. In quest’ottica, tra aprile e luglio la Commissione ha aperto una consultazione pubblica per aggiornare la strategia sulla finanza sostenibile avviata a marzo del 2018 con l’Action Plan on financing sustainable growth: l’obiettivo ora è alzare l’asticella, ovvero rendere il piano più ampio e ambizioso.

La nuova strategia si focalizzerà su tre aree (che corrispondono a tre diverse sezioni della consultazione):

- incoraggiare gli investimenti sostenibili introducendo un nuovo quadro di strutture e strumenti più efficienti;

- fornire ai soggetti finanziari, alle imprese e ai cittadini più opportunità per adottare soluzioni sostenibili, contribuendo così al più ampio processo di transizione;

- migliorare la comprensione e la gestione dei rischi climatici e ambientali da parte delle organizzazioni finanziarie.

Per esempio, nella prima sezione della si parlava di reporting e trasparenza delle aziende; rating di sostenibilità; definizioni, standard e label per i prodotti finanziari sostenibili (tra cui i Green Bond Standard); infrastrutture del mercato dei capitali (la Commissione sta valutando di di istituire borse valori dedicate allo scambio di prodotti di finanza sostenibile). Nella seconda parte, la Commissione ha domandato al mercato quali incentivi potrebbero contribuire a incrementare il volume degli investimenti sostenibili e responsabili (SRI). Infine, la terza sezione esaminava – tra le altre cose – i quadri prudenziali di banche e assicurazioni.

Action Plan: un percorso che dura da due anni

L’azione dell’UE sui mercati finanziari non inizia con l’EU Green Deal, ma si innesta in un ampio processo di riforma che è iniziato a marzo del 2018, con il lancio dell’Action Plan on financing sustainable growth.

In due anni le istituzioni europee hanno proceduto a un ritmo piuttosto sostenuto, sia dal punto di vista normativo, sia dal punto di vista tecnico, anche grazie al lavoro del Technical Expert Group (TEG) on Sustainable Finance, un gruppo di esperti incaricati di elaborare linee guida e proposte su alcune misure contenute nell’Action Plan.

In particolare, l’impegno delle istituzioni si è concentrato su: tassonomia delle attività eco-compatibili; disclosure sui temi ambientali, sociali e di governance (ESG); Green Bond Standard; benchmark climatici; direttiva sulla dichiarazione di informazioni non finanziarie e introduzione della sostenibilità nell’attività di consulenza.

A che punto sono questi lavori? Lo vediamo di seguito, punto per punto.

Tassonomia delle attività eco-compatibili

L’introduzione della tassonomia procede lungo due binari: uno normativo e uno tecnico. Il percorso legislativo, avviato a maggio del 2018, ha portato all’adozione di un regolamento (2020/852) che delinea gli obiettivi e i principali criteri della tassonomia.

Una serie di atti delegati della Commissione– cioè norme tecniche che non necessitano di voto – chiarirà quali sono i criteri tecnici in base ai quali le attività economiche contribuiscono a raggiungere i sei obiettivi ambientali delineati dalla Commissione: quelli su mitigazione e adattamento ai cambiamenti climaticiVariazione dello stato del clima rispetto alla media e/o variabilità delle sue proprietà che persiste per un lungo periodo, generalmente numerosi decenni.Approfondisci saranno adottati entro la fine del 2020 per diventare operativi entro la fine del 2021; quelli per gli altri obiettivi climatici saranno introdotti entro il 2021 per diventare operativi entro il 2022. Tra fine marzo e fine aprile la Commissione ha condotto una consultazione pubblica per raccogliere osservazioni dal mercato sui criteri relativi a mitigazione e adattamento.

I contenuti degli atti delegati faranno riferimento al materiale tecnico prodotto dal TEG con proposte su come classificare le attività economiche, quali criteri tecnici possono essere presi in considerazione per ciascuna attività e come aziende e investitori potranno esplicitare il grado di allineamento alla tassonomia di attività e prodotti finanziari.

La novità

Investimenti sostenibili: la tassonomia Ue è legge. E c’è chi la usa già

Via libera dell’Europarlamento ai criteri per definire un’attività economica sostenibile. Dal 2022 la tassonomia dovrà essere usata per gli investimenti responsabili

Disclosure ESG

Quali operatori finanziari devono effettuare la disclosure in base alla tassonomia e per quali prodotti? La risposta è contenuta nel Regolamento UE 2019/2088 adottato a fine novembre del 2019, che richiede ai consulenti finanziari e agli investitori istituzionali di comunicare se e come i prodotti che vendono nei mercati dell’Unione Europea integrano considerazioni sui temi di sostenibilità.

L’atto normativo chiarisce che gli istituti finanziari sono tenuti a divulgare informazioni su come integrano i rischi ESG e come prendono in considerazione gli impatti negativi delle proprie politiche d’investimento su ambiente e temi sociali; la disclosure su rischi e obiettivi di sostenibilità dei prodotti dovrà essere inclusa nella documentazione precontrattuale, nella reportistica periodica e sul sito Internet. L’atto normativo è rilevante anche perché chiarisce cosa si intende per “investimento sostenibile” dal punto di vista ambientale e sociale (articolo 2, comma 17). Il regolamento entrerà in vigore il 10 marzo 2021.

Per poter essere applicate dagli investitori, le disposizioni necessitano di precisazioni tecniche, dette Standard Tecnici di Regolamentazione (o Regulatory Technical Standard – RTS) su cui sono al lavoro le autorità europee di vigilanzaper banche, imprese assicuratrici, investitori previdenziali e mercati (European Supervisory Authorities – ESAs). Alla fine di aprile del 2020 le ESAs hanno lanciato una consultazione pubblica su una bozza di RTS che precisa contenuti, metodologia e modalità di presentazione delle disclosure ESG, sia per gli istituti finanziari, sia per i prodotti. La consultazione si chiuderà il 1 settembre prossimo. La versione finale dei RTS sarà inviata alla Commissione e pubblicata in Gazzetta Ufficiale entro la fine del 2020.

Green Bond Standard

L’EU Green Bond Standard (GBS) è un sistema di criteri condivisi a livello europeo per l’emissione di green bond.

Secondo le proposte elaborate dal TEG l’adesione allo standard è volontaria; il quadro di criteri è compatibile con gli altri standard attualmente diffusi sui mercati internazionali, come i Green Bond Principles di ICMA e la tassonomia.

Attualmente la Commissione sta valutando come concretizzare le proposte avanzate dal TEG, anche attraverso atti legislativi. A questo scopo sta raccogliendo pareri dal mercato attraverso due canali: la sezione 1.4 della consultazione dedicata all’aggiornamento della strategia sulla finanza sostenibile e una consultazione pubblica specifica sul GBS, che è stata lanciata il 12 giugno e si concluderà il 2 ottobre del 2020. Tra i quesiti posti agli operatori la Commissione ha inserito la possibilità di introdurre un regime di accreditamento e di supervisione per gli organi che verificheranno se le obbligazioni sono coerenti allo schema del GBS; un’altra questione riguarda la possibilità di introdurre uno standard europeo per i social bond che finanziano settori e progetti volti a contrastare gli effetti della pandemia COVID-19.

Le proposte

La nuova strategia di Bruxelles: dopo il coronavirus, una finanza ancora più sostenibile

Più chiarezza sull’ESG, regole rigide, attenzione al sociale. Questa la finanza sostenibile chiesta nelle oltre 600 risposte arrivate alla Commissione Ue

Benchmark climatici

Il Regolamento UE 2019/2089 ha introdotto i benchmark di transizione climatica– che selezionano i titoli in modo che i portafogli si collochino in una traiettoria di decarbonizzazione – e i benchmark allineati all’Accordo di Parigi, che permettono di costruire portafogli compatibili con uno scenario di aumento della temperatura media globale entro 1,5°.

Per poter essere riconosciuto come parte di una di queste due categorie,un benchmark deve rispondere a determinati standard minimi, che sono articolati in un atto delegato della Commissione.

Inoltre, il regolamento richiede agli index provider– cioè alle società che producono indici – di divulgare informazioni su come integrano i temi di sostenibilità nelle metodologie di costruzionedei benchmark. Anche per queste disposizioni atti delegati precisano quali informazioni divulgare e in che modo.

Tra aprile e maggio la Commissione ha condotto tre consultazioni pubbliche per raccogliere i pareri del mercato sulle bozze di atti delegati, che sono stati adottati a metà luglio. Parlamento e Consiglio hanno tempo due mesi per formulare obiezioni; poi gli atti saranno pubblicati nella Gazzetta Ufficiale dell’Unione Europea ed entreranno in vigore dopo 20 giorni. I contenuti degli atti fanno riferimento anche alle proposte del TEG pubblicate a settembre del 2019.

La rendicontazione non finanziaria per le imprese

Il processo di riforma ha riguardato anche la Direttiva UE 2014/9575 sulla rendicontazione non finanziaria (DNF), che attualmente si applica a circa 6.000 società quotate, banche e imprese assicuratrici. Sulla base di una serie di raccomandazioni elaborate dal TEG e di feedback ricevuti dal mercato, a giugno del 2019 la Commissione ha introdotto linee guida per le aziende su come comunicare agli investitori le informazioni sul cambiamento climatico: queste indicazioni non sono vincolanti e rappresentano un supplemento alle linee guida per la disclosure che già accompagnavano la DNF.

Il regolamento sulla tassonomia si applicherà anche alle imprese soggette alla DNF: entro il 1 giugno 2021 la Commissione dovrà adottare un atto delegato per precisare come effettuare la disclosure. Tra luglio e settembre è aperta una consultazione pubblica sulla tabella di marcia che porterà all’adozione di questo atto.

Inoltre, l’EU Green Deal prevede un aggiornamento della DNF: tra febbraio e giugno del 2020 la Commissione ha svolto una consultazione pubblica per raccogliere le posizioni del mercato; l’adozione dell’atto legislativo è prevista per il primo trimestre del 2021.

Nel frattempo, la Commissione ha incaricato l’European Financial Reporting Advisory Group – EFRAG di analizzare la possibilità di introdurre standard per il reporting. Per svolgere questo compito l’EFRAG sta costituendo una Task Force: le domande di iscrizione possono essere inviate entro il 17 agosto.

Sostenibilità, consulenza e dovere fiduciario

Una delle più recenti iniziative della Commissione nell’ambito del perimetro tracciato dall’Action Plan risale all’inizio di giugno del 2020, quando ha pubblicato sei bozze di emendamenti a varie direttive con l’obiettivo di introdurre i temi di sostenibilità nell’attività di consulenzae nel concetto di dovere fiduciario, che vincola un investitore ad agire nel migliore interesse dei beneficiari.

In particolare, gli emendamenti alle direttive MiFID II e IDD sulla distribuzione dei prodotti finanziari e assicurativi richiedono ai consulenti di prendere in considerazione le preferenze dei clienti sui temi di sostenibilità quando valutano le caratteristiche dei prodotti da proporre. Gli emendamenti alle direttive UCITS e AIFM (rispettivamente, sui fondi comuni d’investimento e sui fondi alternativi) richiedono agli asset manager di prendere in considerazione i rischi di sostenibilità nella valutazione delle scelte d’investimento.

Una bozza modifica la Direttiva Solvency II, che riguarda la governance e i requisiti patrimoniali e di disclosure delle imprese assicuratrici: gli emendamenti della Commissione propongono di includere i rischi di sostenibilità nell’attività di gestione dei fondi assicurativi e di riassicurazione. La sostenibilità sarà considerata parte integrante del principio di “persona prudente”, che si riferisce all’obbligo dell’investitore di adottare misure adeguate per indentificare, misurare, monitorare, controllare e gestire efficacemente i rischi di un’attività di investimento, agendo nel migliore interesse del cliente.

Corporate governance

Nella comunicazione sull’EU Green Deal, la Commissione ha proposto di valutare un intervento – anche di tipo normativo – per inserire i criteri ESG nell’ambito della corporate governance (o “governo d’impresa”, vale a dire le strutture, le regole e le procedure con cui vengono prese le decisioni strategiche di un’azienda). A tale scopo, tra la fine luglio e l’inizio di ottobre è aperta una consultazione pubblica per raccogliere pareri dal mercato. Inoltre, alla fine di luglio, la Commissione ha pubblicato un report con uno stato dell’arte sul livello di integrazione della sostenibilità nella corporate governance – con particolare riferimento al tema dell’adozione di un orizzonte temporale di lungo periodo da parte delle imprese – e per proporre una prima analisi sulla possibile azione delle istituzioni UE.

L’agenda verde della finanza UE, insomma, è sempre più ambiziosa e procede a ritmo sostenuto. Molti punti necessitano di approfondimenti tecnici, oppure di ulteriori confronti tra operatori e regolatori – come nel caso della tassonomia, della valutazione dei rischi climatici per banche e assicurazioni, o dei requisiti sulla disclosure ESG. Il fatto che il Green Deal sia il perno del piano di ripresa tracciato dalla Commissione testimonia l’importanza e l’urgenza di lavorare con impegno per superare gli ostacoli e compiere una profonda trasformazione dei mercati finanziari.

Nessun commento finora.