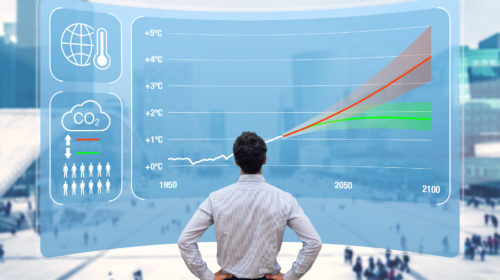

Le banche europee hanno due anni di tempo per imparare a gestire i rischi climatici

La Banca Centrale Europea bacchetta gli istituti di credito: non sono ancora capaci di gestire a dovere i rischi climatici e ambientali.

Le banche europee sono tenute a valutare e gestire i rischi finanziari derivanti dai cambiamenti climatici. Al momento, tuttavia, sono ancora molto lontane da questo risultato. Hanno tempo fino al 2024 per recuperare questo ritardo: in caso contrario, interverrà la Banca Centrale Europea. È quanto emerge dalla nota con cui la stessa BCE annuncia i risultati del suo esame tematico sulla gestione dei rischi climatici e ambientali.

Cosa emerge dall’analisi della Banca Centrale Europea

L’analisi della Banca Centrale Europea ha preso in considerazione 186 banche che, messe insieme, raggiungono i 25mila miliardi di euro di asset. 107 sono classificate come «significative» e sono quindi soggette alla sua supervisione diretta; le altre 79 invece sono «meno significative» e ricadono sotto la vigilanza delle autorità nazionali.

Al centro dell’attenzione ci sono i rischi legati tanto alla crisi climatica quanto al degrado ambientale, compresa la perdita di biodiversità. Quasi tutte le banche, più di 8 su 10, riconoscono che questi ultimi avranno un impatto concreto sulla loro strategia e sul loro profilo di rischio. Circa 7 su 10 prospettano che ciò accada nell’arco dei prossimi 3-5 anni. L’85% delle società esaminate, pertanto, ha quanto meno messo a punto un’architettura su come affrontarli.

Cosa sono i rischi climatici

Proteggere il clima e la finanza, con una mossa sola

Tenere conto dei rischi climatici consentirebbe di diminuire i rischi per il sistema finanziario e diminuire l’esposizione verso le fossili

Il che rappresenta già un passo avanti, ma non è ancora abbastanza. «Praticamente tutti gli istituti devono compiere sforzi duraturi e di vasta portata per sviluppare approcci di gestione consequenziali, granulari e lungimiranti dei rischi climatici e ambientali», si legge. E un 10% delle banche è ancora inchiodato allo stesso livello del 2021. Per quanto riguarda l’identificazione dei rischi, nel 96% dei casi sono stati trovati «punti ciechi» che, il 60% delle volte, sono talmente macroscopici da poter essere considerati come «grandi lacune».

L’ultimatum della BCE: prepararsi ai rischi climatici entro il 2024

Da qui, quello che appare come un vero e proprio ultimatum. Le banche avranno tempo fino a marzo 2023 per mappare i rischi climatici e ambientali e stimare l’impatto che avranno sulle loro attività. Entro la fine dell’anno dovranno tenerne conto nella governance, nella strategia e nel risk management. Ad oggi, poche – scrive la BCE – si stanno preparando seriamente alla transizione a un’economia low-carbon; tutte le altre hanno optato per un approccio attendista («wait-and-see»).

Entro il 2024, infine, dovranno soddisfare tutti i parametri richiesti. Il che significa anche tener conto dei rischi climatici e ambientali negli stress test e nel processo interno con cui valutano la propria adeguatezza patrimoniale (ICAAP). In caso contrario, la Banca Centrale Europea interverrà con «provvedimenti esecutivi».

Annacquata la Glasgow Financial Alliance for Net Zero

Insomma, agli appuntamenti di punta del mondo finanziario si fa un gran parlare di clima. Ma poi, quando c’è davvero da cambiare rotta, tanti latitano. Ne è la prova anche il fatto che una delle più importanti alleanze strette alla Cop26 di Glasgow si sia annacquata prima ancora dell’inizio della Cop27. Si tratta della Glasgow Financial Alliance for Net Zero.

La promessa è roboante: «Adottare linee guida scientifiche per raggiungere le emissioni zero, dirette e indirette, entro il 2050». Degno di nota anche il numero di adesioni, ben 450, tra banche, compagnie di assicurazione e asset manager. Già durante l’estate il quotidiano Guardian aveva però fatto notare che le regole adottate permettevano ai firmatari di mantenere i loro investimenti nel carbone fino al 2023. Un controsenso, se l’obiettivo è la decarbonizzazione.

Intanto, a novembre 2022, la Glasgow Financial Alliance for Net Zero ha pubblicato il suo secondo report annuale. Dove BankTrack ha notato un dettaglio che rischiava di passare sotto silenzio. La prima edizione, pubblicata esattamente un anno prima, metteva bene in chiaro che «tutti i membri della GFANZ devono allinearsi ai criteri della campagna Race to Zero», promossa dalle Nazioni Unite e rivolta a tutti gli attori non governativi. Una dicitura molto precisa che, nel report di quest’anno, è stata sostituita da un più generico impegno a «collaborare regolarmente» con questa e altre iniziative.

Un passo indietro, peraltro non pubblicizzato, che gli attivisti ritengono «deludente». Bollandolo come uno stratagemma per eludere i target vincolanti e basati sulla scienza. «Per i governi è giunto il momento di intervenire nella regolamentazione del settore finanziario, per fare sì che si conformi agli obiettivi climatici di Parigi», conclude Johan Frijns, direttore esecutivo di BankTrack.