La finanza islamica tra sviluppo economico ed empowerment femminile

La finanza islamica può aiutare le donne, così come il microcredito, a condizione che le regolamentazioni siano adeguate

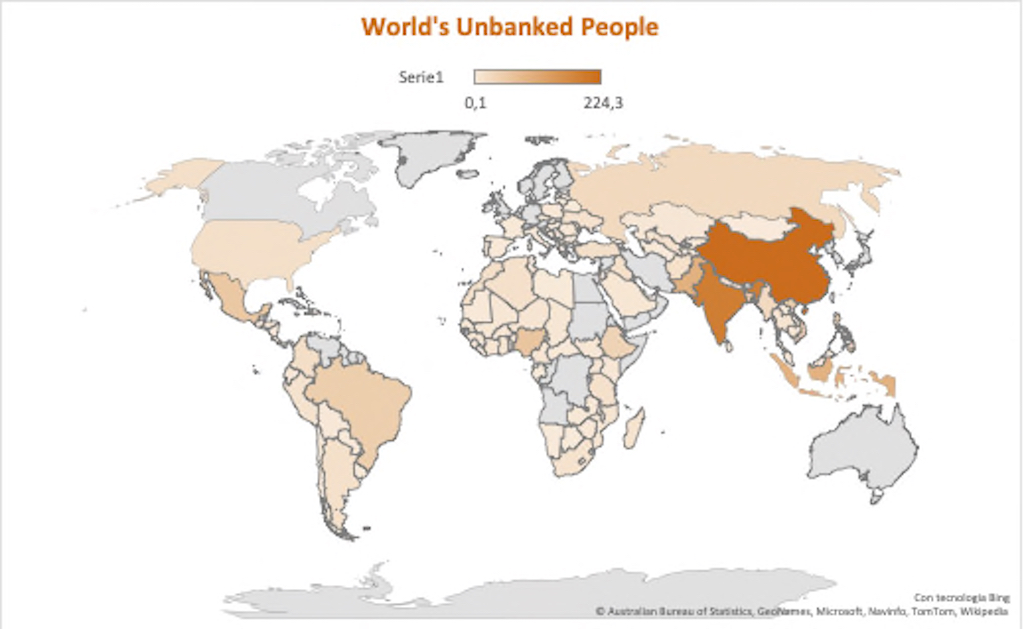

Secondo l’ultimo report di Global Findex, circa 1,7 miliardi di persone nel mondo non possono accedere al mondo della finanza e ai servizi bancari di base. Oltre alla Cina e all’India, che spiccano per inaccessibilità in termini assoluti (rispettivamente 13% e 11% del totale mondiale), i Paesi che seguono sono l’Indonesia e il Pakistan (6%). Seguono la Nigeria (4%) e il Bangladesh (3%).

In generale, dai dati emerge che più di un quarto degli emarginati dal sistema bancario appartiene al 20% dei Paesi più poveri.

Il microcredito come innesco per lo sviluppo economico

Il microcredito rappresenta in questo senso una possibile soluzione a beneficio delle famiglie più povere. Secondo il Cgap, organizzazione con sede presso la Banca Mondiale, lo sviluppo del microcredito contribuirebbe in modo sostanziale a raggiungere gli obiettivi di sviluppo del Millennio (come l’istruzione primaria universale, la riduzione della mortalità infantile e la salvaguardia della salute materna).

Molti Paesi emergenti dimostrano, infatti, una capacità imprenditoriale non inferiore a quella delle economie avanzate. Rimanendo tuttavia intrappolati nel circolo vizioso della povertà per via dell’inaccessibilità al credito.

Alla luce di queste considerazioni, il potenziale della finanza islamica risulta non indifferente. Ciò con particolare riguardo al settore micro-creditizio. Nello schema bancario islamico, infatti, la banca ha l’onere di selezionare i progetti imprenditoriali più meritevoli, verso cui indirizzare le somme raccolte dai depositanti. Tale attività di scrematura si basa prevalentemente sulle valutazioni di profittabilità del progetto presentato.

L’attenzione alle esternalità positive

In questo processo, la solidità del contraente passa in secondo piano. Assume invece rilevanza fondamentale la capacità di generare valore nell’economia reale. In modo che il progetto, oltre a produrre una remunerazione per gli investitori, sia in grado di generare esternalità positive verso l’intero sistema economico del Paese.

Tale meccanismo garantirebbe potenzialmente un accesso più ampio al microcredito, soprattutto a quei soggetti che ad oggi ne rimangono esclusi a causa della scarsa solidità patrimoniale. In tal senso, il ruolo compensativo della finanza islamica viene enfatizzato dalla crescita globale dei finanziamenti shari’a compliant osservata negli ultimi anni (un incremento del 40% nel quinquennio 2013-2018), coinvolgendo soprattutto quei Paesi che, come visto, presentano tassi più elevati di inaccessibilità finanziaria.

Il microcredito ed emancipazione delle donne

Il 56% della cosiddetta unbanked people si riferisce alla popolazione femminile. Questo dato rende ancor più evidenti le problematiche a livello globale. Dalle indagini condotte dai premi Nobel Duflo e Banerjee emerge, infatti, una verità incontrovertibile: il processo di sviluppo passa necessariamente dalla valorizzazione del ruolo economico della donna.

Data la loro centralità nell’economia domestica, le donne sarebbero capaci di impiegare le risorse prese a prestito in modi economicamente più efficienti, sia all’interno della famiglia che in un contesto imprenditoriale. Migliorando il benessere familiare e, di conseguenza, quello aggregato all’interno del Paese. Inoltre, le donne si sono rivelate molto più diligenti e precise nella restituzione del denaro, ponendosi dunque come contraenti ideali di credito e microcredito.

La figura femminile nella finanza islamica

Ma qual è il ruolo delle donne nella finanza islamica? Occorre tenere a mente che la finanza islamica è un fenomeno vasto, ormai globale, e racchiude al suo interno Paesi con normative estremamente differenti tra loro. Nonostante in alcuni di essi il ruolo economico della donna risulti pressoché inesistente, non è il caso di abbandonarsi a facili generalizzazioni. Come sottolineato dall’esperta Haliza Abn Rahim, infatti, gli aspetti religiosi assumono importanza relativa. Gran parte delle difficoltà riscontrate nell’empowerment femminile nascono da retaggi storici e culturali, che variano di Paese in Paese.

Longform

In Palestina l’apartheid è anche economica e finanziaria

Economia, banche, finanza, imprese, diritti: ecco come si vive in Cisgiordania e nella Striscia di Gaza

La finanza islamica rimane dunque, in linea di principio, pienamente compatibile con l’emancipazione femminile. Basti pensare al caso della Malesia, stato islamico che riconosce ormai da anni il valore economico femminile. A tal punto da affidare a Zeti Akhtar Aziz il ruolo di governatrice della banca centrale malese. Tra gli altri validi esempi dei recenti progressi, vanno annoverate le politiche occupazionali femminili in Giordania. Così come il centro Business Development femminile in Egitto, la Casa Pionnières in Marocco e l’ASALA in Palestina.

La crescente attenzione verso l’importanza del ruolo economico della donna e la maggiore accessibilità al microcredito, dunque, contribuiscono a delineare il forte potenziale del fenomeno della finanza islamica. Soprattutto nell’ambito dello sviluppo dei Paesi emergenti.

Nessun commento finora.