Non solo green. Le obbligazioni sostenibili sfidano il coronavirus

Le stime parlano chiaro: entro fine 2020 le emissioni di bond sostenibili sotto il profilo ambientale, sociale e di governance potrebbero sfondare i 400 miliardi di dollari

Quale sarà il destino dei green bond e delle obbligazioni sostenibili nei mercati travolti dal coronavirus? Le indicazioni sono contrastanti, ma il quadro complessivo resta mediamente positivo. Il che non è niente male, date le circostanze.

Entro la fine di quest’anno le emissioni globali di bond ESG – le obbligazioni sostenibili sotto il profilo ambientale, sociale e di governance – dovrebbero far registrare un nuovo record superando quota 400 miliardi di dollari, riferiva a febbraio S&P. Ad aprile, Moody’s ha diffuso una previsione più modesta: 325 miliardi di dollari, segno che la crisi potrebbe colpire il comparto. Anche se le notizie positive, in realtà, non mancano di certo.

Approfondimento

Finanza etica: per uscire dalla crisi in modo sostenibile

Bisogna pensare all'emergenza, sostenendo le imprese in difficoltà. Ma anche guardare al lungo termine. Abbiamo un’occasione di cambiare radicalmente il modello di sviluppo

Il coronavirus? Può favorire la finanza green

La crisi c’è e si vede, ma i titoli ESG, a cominciare dai green bond, potrebbero resistere: Bram Bos, lead portfolio manager Green Bonds della società olandese NN Investment Partners, sottolinea, ad esempio, come le aziende che emettono obbligazioni verdi siano tendenzialmente «meglio preparate per i tempi incerti, più lungimiranti e spesso meglio gestite delle aziende che non ne collocano».

L’universo dei green bond, inoltre, non copre comparti oggi in forte crisi come fossile e compagnie aeree. Incoraggiante anche il trend di lungo periodo: nel 2019, segnala S&P, le emissioni di debito sostenibile sono raddoppiate superando la soglia dei 350 miliardi di dollari (nel 2018 il mercato valeva meno di 200 miliardi). In questo contesto, i green bond collocati lo scorso anno hanno totalizzato 238 miliardi di controvalore, una cifra record.

Titoli sempre più autentici

I titoli osservati dalle agenzie di rating, per altro, sono tutti labelled, ovvero certificati come tali dalla Climate bond Initiative, l’organizzazione non profit con sede a Londra che è da tempo il principale punto di riferimento del mercato. In sintesi funziona così: si parte dai Green Bond Principles (GBP) le linee guida elaborate dall’International Capital Market Association (ICMA) che dovrebbero «garantire la trasparenza e la divulgazione di informazioni». Sulla base delle informazioni disponibili, gli analisti di CBI individuano i cosiddetti climate-aligned labelled bonds. Se i dati sono insufficienti o se i progetti finanziati dai bond stessi non contribuiscono a contrastare il riscaldamento globale, i titoli vengono esclusi dal conteggio.

Cinque anni fa i titoli labelled, ricorda S&P, rappresentavano meno dell’1% dell’universo ESG green presente sul mercato. Oggi siamo al 3,5% e la quota, sostengono gli analisti, è destinata ad aumentare sulla scia delle iniziative regolamentari (soprattutto in Europa). I green bond, insomma, diventano col tempo sempre più autentici. Una prima buona notizia.

Leggi anche

Parte il Green Deal europeo. Ma c’è il rischio palude

Ursula von der Leyen presenta il piano verde Ue. Tagli alla CO2 attraverso tasse, finanza, dazi, chimica e foreste. Ma ora iniziano difficili trattative

Il mercato ESG non è solo verde

Accanto all’espansione dei green bond emerge al contempo la crescita di altri titoli ESG come social bonds, sustainability bonds o sustainability-linked loans. Si tratta, ricorda S&P citando le indicazioni dell’International Capital Market Association, di «obbligazioni i cui proventi finanziano progetti nuovi o esistenti con risultati sociali positivi, come il miglioramento della sicurezza alimentare e l’accesso all’istruzione, all’assistenza sanitaria e ad altri finanziamenti». Tra il 2018 e il 2019 le emissioni di titoli sostenibili non green sono aumentate vertiginosamente arrivando a coprire oltre un terzo dei nuovi collocamenti (35%) contro il 6% registrato due anni fa.

La stessa Moody’s, nell’abbassare le stime sulle obbligazioni ESG nel loro complesso, ha evidenziato la tenuta dei social e sustainability bond per i quali resta invariata la previsione pre crisi a quota 100 miliardi di dollari per il 2020.

Approfondimento

Covid-19 e recessione. I fondi socialmente responsabili reggono alla crisi?

Il contesto attuale rende ostiche le previsioni future. Ma a giudicare da dati, storia e fattore petrolio, i fondi SRI potrebbero resistere meglio dei tradizionali

Il ruolo dei fondi sostenibili

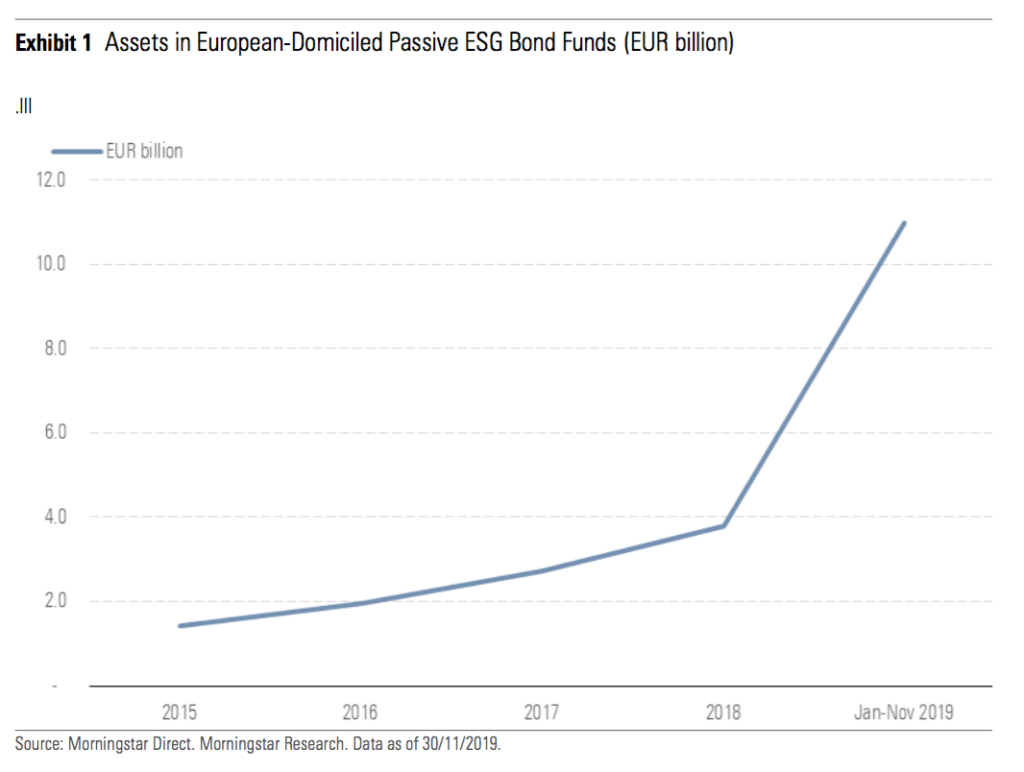

Il trend di crescita dei bond ESG è confermato anche dal comparto dei fondi passivi, i veicoli di investimento costruiti per replicare l’andamento di indici e mercati settoriali. Una ricerca di Morningstar pubblicata nel dicembre dello scorso anno segnala in particolare il boom dei fondi obbligazionari europei sostenibili il cui portafoglio ha raggiunto ormai gli 11 miliardi di euro, più o meno il triplo rispetto al dato rilevato un anno prima.

Certo, notano i ricercatori, si tratta ancora di un settore di nicchia con numeri decisamente ridotti. Ma la tendenza espansionistica appare comunque rilevante.

«I gestori dei fondi passivi vedono il comparto ESG e quello del rendimento fisso (i bond, ndr) come aree chiave di crescita per i prossimi anni», nota lo studio. Tra i punti di forza degli investimenti ESG, evidenziano ancora i ricercatori, c’è l’idea che «gli emittenti siano meno vulnerabili a declassamenti di rating a al default». Una caratteristica non da poco. Specie di questi tempi.

Nessun commento finora.