Crisi in arrivo? Wall Street e i debiti fanno già paura

A dieci anni dalla crisi post Lehman la borsa USA continua a salire. Ma i titoli sembrano particolarmente sopravvalutati. E il debito globale cresce…

Gli Stati Uniti, suggerisce la storia, sembrano avere un talento speciale per esportare le crisi finanziarie. È una brutta battuta, ovviamente, ma tant’è. E l’esperienza del 2007-2008, come quella del 1929 per altro, invita oggi a guardare alla prima economia del mondo con una certa attenzione.

Nel mercato globale serpeggia un certo nervosismo da super dollaro, l’offensiva protezionista di Donald Trump fa il resto. Combinazione letale, è noto; Argentina e Turchia sono lì a ricordarlo. I timori sul reale stato di salute dell’economia a stelle e strisce, tuttavia, hanno radici ben più profonde. E anche questa non è una novità.

Dopo la crisi borse in orbita

Il quantitative easing, ovvero il diluvio di liquidità che si è abbattuto, salvifico, sui mercati finanziari americani si è chiuso da tempo. Ma i suoi effetti non sembrano essersi arrestati. Il 27 agosto 2018 il Nasdaq, l’indice di riferimento dei titoli tecnologici di Wall Street, ha superato il traguardo degli 8mila punti, una soglia mai raggiunta prima.

Il risultato segna una crescita del 532% rispetto al valore minimo toccato il 3 marzo del 2009, quando, nel pieno della crisi, le borse erano colate a picco. Nel medesimo periodo la crescita del Dow Jones ha sfiorato il 300% mentre lo Standard & Poor’s 500 ha centrato un risultato non meno eclatante: +250%.

Wall Street è una bolla?

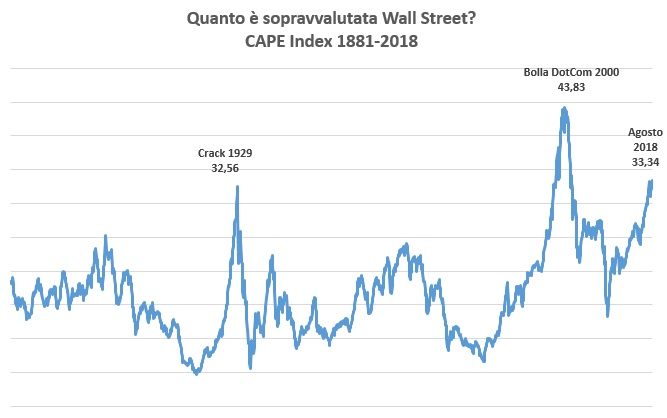

Tutto bene? Non proprio. A suscitare perplessità è l’andamento del Cyclically adjusted price-to-earnings ratio (CAPE), un indice, elaborato dall’economista e Premio Nobel Robert Shiller, utilizzato per ponderare il prezzo delle azioni dello S&P 500 con i ricavi, al netto dell’inflazione, conseguiti dalle imprese quotate negli ultimi dieci anni.

In pratica una misura di quanto siano sopravvalutati o meno i titoli. Ebbene, ad agosto il CAPE ha superato i 33 punti, un livello superiore al picco pre-crisi che non si vedeva dai primi mesi del 1998, nella fase espansiva della bolla DotCom, e che non era stato raggiunto nemmeno alla vigilia del crack del 1929, l’anteprima della Grande Depressione.

In crescita anche i prezzi delle case. A giugno 2018 (ultimo periodo per il quale sono disponibili cifre definitive) il Case-Shiller National Home Price Index, l’indice di settore del mercato immobiliare americano, ha toccato i 204,48 punti, +6,2% nello spazio di 12 mesi.

I prezzi degli immobili superano del 10,8% quelli registrati nel luglio del 2006, un anno prima che scoppiasse la bolla dei mutui, e del 52,6% i valori del febbraio 2012 quando l’indice registrò il suo record negativo.

Debito in ascesa: negli USA…

Il debito delle famiglie americane misurato alla fine del primo trimestre 2018, intanto, ha raggiunto i 13.200 miliardi di dollari, 500 in più rispetto al picco 2008. La crescita sul valore pre crisi è determinata almeno in parte dall’incremento demografico e dall’inflazione, ragioni per le quali il dato complessivo – su cui pesano in particolare mutui per 8.900 miliardi – non preoccupa eccessivamente. Diverso il discorso per le carte di credito e i finanziamenti agli acquisti delle automobili: in entrambi i settori, rileva l’analisi della Fed di New York sui dati forniti da Equifax, stanno aumentando le insolvenze.

Fonte: NY Fed, Equifax in Atlas https://www.theatlas.com/charts/H1jvoQjAM

…e nel mondo

Quello del debito, però, è soprattutto un problema globale. Secondo l’ultima indagine dell’Institute of International Finance (IIF), nel primo trimestre del 2018, l’indebitamento rilevato nel mondo (sommando le cifre dovute da Stati e pubbliche amministrazioni, privati, imprese e società finanziarie) ha toccato la cifra record di 247 trilioni di dollari, 29mila miliardi in più rispetto a due anni prima.

Il rapporto debito/Pil si colloca al 318%, quattro punti percentuali in meno rispetto al picco di settembre 2016; ma per la prima volta da allora è tornato a crescere. A preoccupare l’IIF è il deterioramento della qualità del credito, vale a dire l’aumento del rischio default. Il fenomeno, manco a dirlo, si concentra nei mercati emergenti. Il debito totale delle banche e delle società finanziarie del Pianeta, intanto, ha raggiunto i 60,6 trilioni di dollari, il livello più alto di sempre.

Nessun commento finora.