Investimenti responsabili: l’Europa si fa strada. Oltre 9 mila miliardi per alcune categorie

Presentato l'ultimo rapporto Eurosif sugli investimenti responsabili in Europa. Il comparto cresce ancora. Con molte differenze tra una categoria e l'altra

Agli europei piace investire in modo responsabile. Sempre di più. Parliamo di cifre a 12 zeri, o in alcuni casi anche 13 per gli investimenti sostenibili e responsabili (SRI Socially responsible investing). Con tassi di crescita che possono toccare il 60%. Questi i dati contenuti nell’ultimo Rapporto di Eurosif (l’associazione che raggruppa i Forum nazionali europei che promuovono la finanza sostenibile) presentato ieri a Bruxelles.

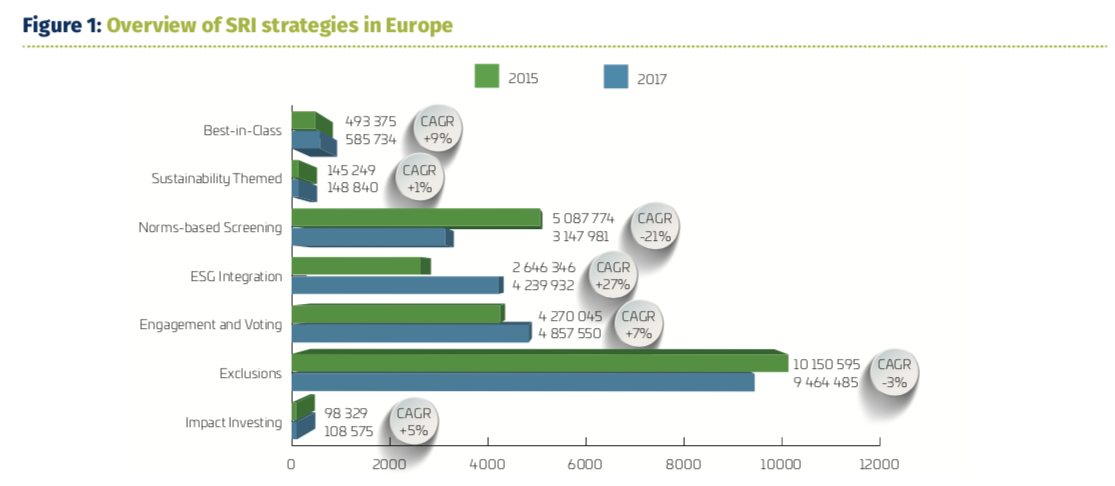

A seconda delle strategie di investimento scelte si va dai 4.000 miliardi di euro di asset gestiti con una strategia di integrazione Esg (che integra i criteri ESG – ambientali, sociali e di buona governance – in ogni fase del processo di investimento) ai 9.400 miliardi di euro di asset gestiti escludendo dalle scelte di investimento interi settori come armi, tabacco e gioco d’azzardo (strategia di esclusione).

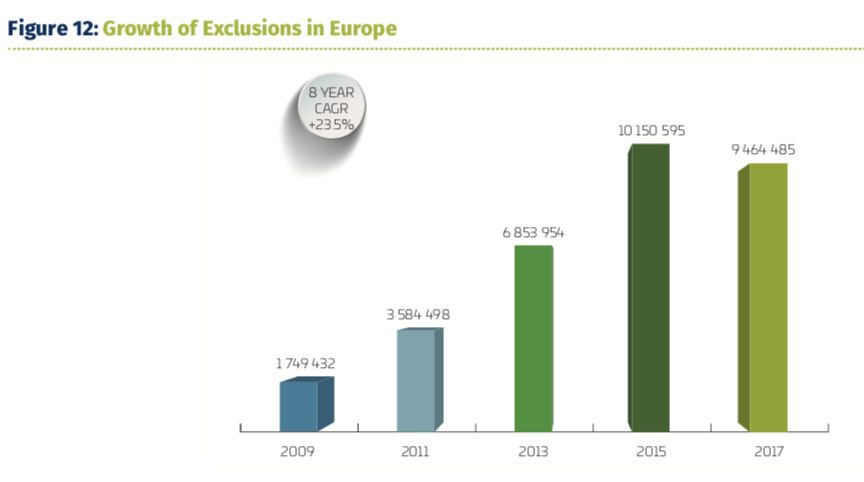

L’esclusione dei titoli controversi (armi, tabacco e così via) è di gran lunga il criterio più utilizzato tra i sette disponibili. Segue il Norm-based screening, la selezione in base al rispetto di norme e convenzioni internazionali. Quindi l’engagement, investimenti che si accompagnano all’azionariato attivo.

C’è chi cresce e chi no

I numeri sono notevoli per tutte le categorie, ma la crescita non è uniforme, talvolta si sono verificati anche dei cali.

Fra le diverse strategie Sri, l’integrazione Esg (i criteri ambientali, sociali e di buona governance sono integrati in ogni fase del processo di investimento) registra la variazione più considerevole, aumentando del 60% rispetto al 2015 e registrando, come detto sopra, oltre 4mila miliardi di asset gestiti.

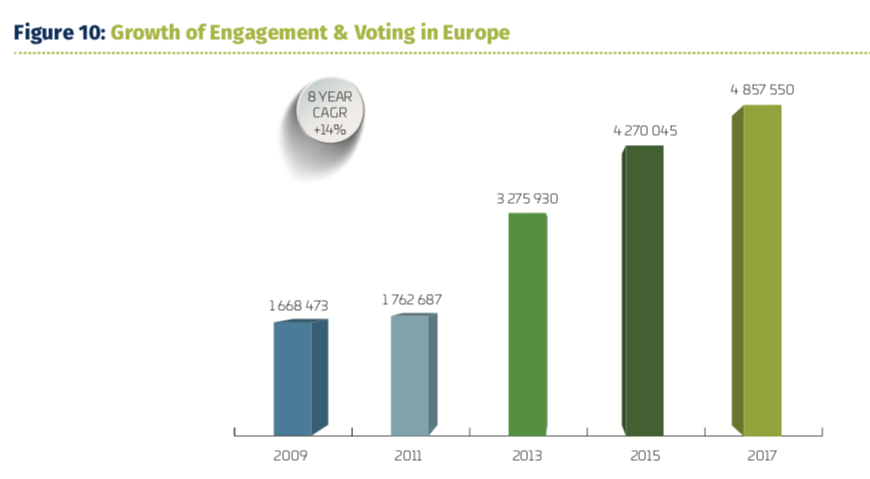

Anche la categoria dell’engagement (quella in cui gli investitori attivano un dialogo con le imprese in cui investono e votano alle assemblee degli azionisti) guadagna terreno, crescendo del 14% rispetto al 2015, toccando quota 4 mila e 800 miliardi gestiti. A dimostrazione del rinnovato impegno degli investitori ad interfacciarsi con le aziende nei loro portafoglio.

In lieve calo gli approcci tradizionali: nonostante le esclusioni rimangano la strategia dominante in termini di attività, con 9.400 miliardi di euro, si registra un calo del 7%.

Un calo molto più rilevante per la strategia Norm-based Screening (basata su convenzioni internazionali), che perde quasi il 40%, con 3 mila miliardi di asset gestiti.

Continua a crescere l’Impact Investing (+10% circa) raggiungendo i 108 miliardi di euro di asset, da 98 miliardi nel 2015 e soli 20 miliardi nel 2013.

In crescita anche le strategie tematiche (che si concentrano su un determinato tema, come per esempio le energie da fonti rinnovabili), a quota 148 miliardi (+2%). E quelle best in class, che non escludono nessun settore, ma per ciascuno selezionano le aziende con il profilo di sostenibilità migliore. Hanno raggiunto 585 miliardi di asset gestiti, il 18% in più di due anni prima.

A casa nostra

E in Italia? Secondo il rapporto Eurosif, il mercato degli investimenti responsabili a casa nostra vale 1.500 miliardi di euro solo per la categoria che esclude attività controverse come armi, tabacco e gioco d’azzardo. Questa la cifra record registrata l’anno scorso, il triplo di due anni prima.

Nel mondo

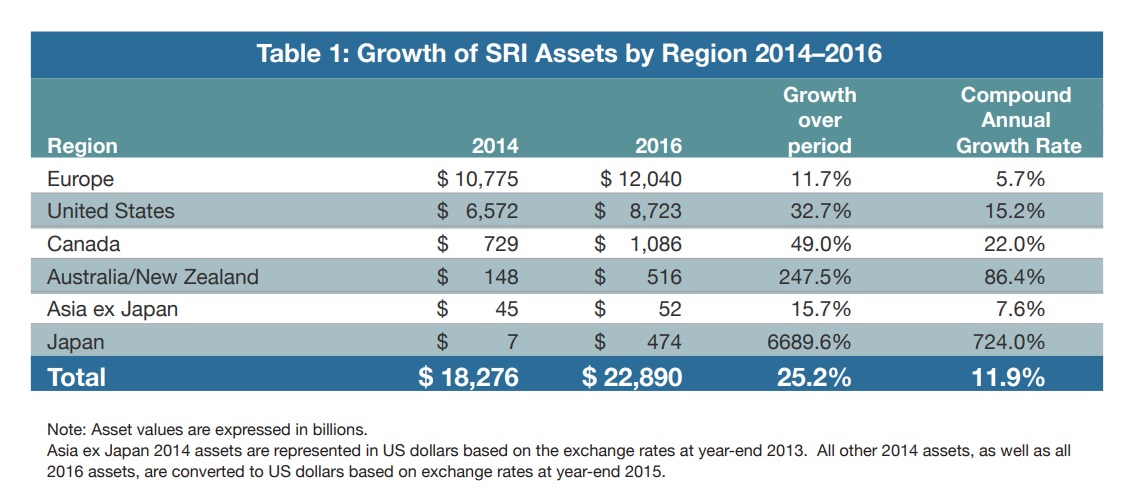

Se guardiamo il resto del mondo parliamo di decine di trilioni (migliaia di miliardi) di dollari. 23 circa nel 2016, l’ultimo anno per il quale esistono dati definitivi a livello globale. Un controvalore impressionante, superiore – per capirci – al Pil degli Stati Uniti che, per ora, sono pur sempre la prima economia del Pianeta. Ma a sorprendere, come segnalano da tempo le cifre diffuse dalla Global Sustainable Investments Alliance (GSIA), un network che riunisce cinque diverse associazioni di categoria, sono soprattutto i ritmi di crescita: +12% annuale.

USA: gli investimenti valgono 11.600 miliardi

I primi segnali arrivano dagli Stati Uniti. L’ultimo rapporto della US SIF Foundation – una delle organizzazioni partner di GSIA – ha alzato a quota 11,6 trilioni il controvalore degli investimenti responsabili registrati negli all’inizio del 2018. Nel 2016 erano no di 9. L’indagine, pubblicata alla fine di ottobre, evidenzia un incremento del 38% su base biennale fornendo inoltre la misura dell’espansione di lungo periodo: dal 1995 ad oggi il mercato statunitense degli investimenti responsabili è cresciuto di 18 volte. E non è tutto. A colpire è anche il carattere mainstream degli investimenti che ad oggi interessano circa un quarto degli asset totali in mano ai gestori finanziari a stelle e strisce (46,6 miliardi di dollari).

Gli azionisti attivi gestiscono $1,8 trilioni

Le implicazioni non sono certo trascurabili. Nel periodo in esame 165 investitori istituzionali e 54 gestori con un portafoglio totale da 1,8 trilioni di dollari hanno anche alzato la voce. L’obiettivo? Portare le istanze di responsabilità sociale e ambientale dei loro clienti nelle assemblee degli azionisti. «I gestori e gli investitori utilizzano i criteri ESG (Enviroment, Social, Governance ovvero i criteri di responsabilità ambientale, sociale e di governance di impresa, ndr) e l’azionariato attivo per affrontare molte questioni come il cambiamento climatico, la diversity (la tutela e la valorizzazione delle differenze di genere e non solo, ndr), i diritti umani, le armi e le spesa politica (cioè il lobbismo, ndr)» ha affermato in una nota Lisa Woll, CEO della SIF Foundation. Secondo Amy O’Brien, direttrice della divisione Responsible Investing di Nuveen, «gli investitori stanno iniziando a capire l’importanza dell’analisi ESG per gestire il rischio e migliorare la performance dell’investimento». Non solo etica, dunque, ma anche un legittimo utilitarismo.

Nessun commento finora.