La crisi possibile di Ferragosto innescata dalla lira turca

I tassi crescenti decisi dalla Fed insieme ai dazi possono scatenare una nuova crisi internazionale.

Controllo dei capitali, abbassamento dell’obbligo di riserve per le banche, liquidità a pioggia non hanno sortito l’effetto sperato e la lira turca ha perso un altro 11% nei confronti del dollaro portando la svalutazione da inizio anno al 45%. La caduta della lira turca, molto ben raffigurata nel grafico dell’agenzia Bloomberg, ha sorpreso il grande pubblico ma non economisti e analisti.

Dall’inizio dell’anno le valute di molti paesi emergenti sono sotto pressione per effetto delle combinato disposto del rialzo dei tassi deciso dalla Federal Reserve statunitense e della guerra commerciale scatenata da Trump.

Come spiegato nel dettaglio nel nostro dossier dello scorso aprile e più recentemente le politiche dell’amministrazione Usa stanno creando le condizioni per una nuova crisi finanziaria. La banca centrale statunitense, anche se nell’ultima riunione del proprio consiglio non ha deciso nuovi rialzi, è intenzionata a proseguire nella politica restrittiva come sostiene anche il quotidiano della city newyorkese.

Dal suo insediamento il nuovo governatore della Fed ha già deciso tre rialzi dei tassi e si appresterebbe ad altri due incrementi dello 0,25% entro fine anno portando così al 3% il tasso ufficiale statunitense. Nei mesi scorsi prima l’Argentina e poi altri paesi emergenti come l’India hanno dovuto fare i conti con la tenaglia statunitense.

Il motivo principale è il debito in valuta estera: tutti i principali paesi africani e sud-americani sono indebitati in dollari e un incremento dei tassi incide immediatamente sulla spesa per interessi dissanguando le casse statali (spesso già asfittiche) e le riserve delle banche centrali (rimpinguate negli ultimi due decenni grazie alla vendita di materie prime oggi colpite dai dazi Usa).

Il caso Turchia

La crisi di Ankara ha caratteristiche diverse, però, da quelle dell’Argentina e dell’India. Il paese sotto il peso della “dittatura” di Erdogan si trova in un’economia di guerra, con spese militari in crescita esponenziale, decine di migliaia di dipendenti pubblici licenziati e arrestati, un deficit pubblico pari al 5% del Pil e un indebitamento vicino al 50% del prodotto interno lordo.

Ma quello che pesa maggiormente nell’attuale crisi della lira turca è sicuramente il disavanzo commerciale stimato per il 2018 al 5,4% del Pil (a cambi precedenti il deprezzamento già avvenuto del 45% rispetto alla fine dello scorso anno).

La veloce e incontrollabile svalutazione alimenta la spirale inflazionistica, uno dei mali storici di Ankara. La stima per quest’anno era di un incremento dei prezzi del 12% ma probabilmente il governo farà fatica a contenere i prezzi entro un +20%.

Secondo il Fondo Monetario Internazionale, che in passato ha già più volte concesso credito alla Turchia (l’ultima nel 2001), le riserve valutarie sono minime e l’esposizione nei confronti delle banche estere molto elevata anche perché durante la fase dei quantitative easing di Fed, Bce, Bank of England e Bank of Japan, con tassi di interesse a 0 o negativi, la Turchia ha attratto un flusso finanziario alla ricerca di rendimenti in valuta estera. I fondi esteri si sono riversati nell’edilizia e in parte nella manifattura ma la luna di miele con gli investitori è finita dopo il fallito golpe del 15 luglio 2016.

Erdogan ha tagliato ulteriormente le tasse (aggravando il deficit pubblico) con l’obiettivo di guadagnare consenso in vista delle elezioni presidenziali e poi delle politiche.

Ma la Turchia è anche un soggetto fondamentale della Nato: con un milione di militari in servizio e 300 mila riservisti è la seconda potenza militare dopo gli Stati Uniti dell’alleanza atlantica oltre che una pedina fondamentale nella geopolitica territoriale. Non è un caso che Erdogan si sia mosso subito per consultare Russia e Cina nella prospettiva di un aiuto finanziario in chiave anti statunitense.

I rischi per l’Europa

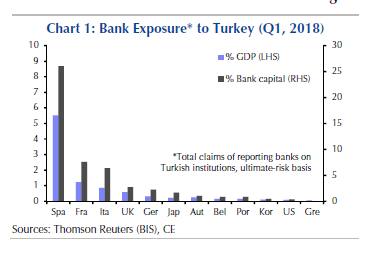

La crisi turca può avere pesanti ripercussioni per l’Unione Europea. In primis per le banche esposte verso Ankara. La più a rischio è sicuramente la spagnola BBVA, come spiegato nel dettaglio dalla Reuters. Un terzo dei suoi profitti è garantito dalla controllata turca, Turkish Garanti Bank, e in generale l’esposizione iberica è la maggiore come evidenziato da questo grafico di Thomson Reuters (stima di oltre 80 mld $)

Al secondo posto ci sono gli istituti di credito francesi (Bnp Paribas in testa) per circa 40 mld $ e al terzo quello italiani (con un particolare impegno di Unicredit) per 17 mld $ in un’analisi fatta dal Financial Times.

Già oggi, con un deprezzamento di oltre il 40%, potrebbe essere richiesto dalla Bce un incremento delle riserve a copertura di potenziali perdite ma quello che forse preoccupa maggiormente l’Unione Europea è un possibile contagio ad altri paesi emergenti che possa produrre l’innesco di una nuova crisi finanziaria a livello internazionale.

Nessun commento finora.