Un’altra cosa non è cambiata dal 2008: il livello di educazione finanziaria

Il mondo della finanza etica si mobilita contro un problema molto diffuso: la bassissima competenza finanziaria degli italiani. Perché l'ignoranza è la migliore amica degli speculatori

“Giocare in Borsa“, così si dice, ma quando il gioco non ha più regole né limiti il risultato può essere tutt’altro che divertente. Ce l’hanno mostrato amaramente il fallimento della banca d’affari Lehman Brother del 15 settembre 2008, e la più grande crisi economico-finanziaria che il mondo abbia conosciuto dopo quella del ’29.

Lo ricorda – col sorriso – Borsopoly, il gioco della Borsa pensato da Banca Etica, scaricabile in formato digitale ma svolto anche dal vivo, a Milano in piazza Affari. Con un grandissimo tabellone posizionato, proprio davanti al palazzo simbolo di milioni di contrattazioni sui titoli azionari, e sotto il famoso “dito di Cattelan“, scultura diventata ormai iconica.

Educazione e finanza etica, antidoto agli speculatori

Dal gioco emerge la consapevolezza che un’altra economia è possibile, che le buone prassi della finanza etica possono conciliare in Borsa sostenibilità e sviluppo. Basta impararle.

Una posizione espressa chiaramente da Ugo Biggeri, presidente di Banca Etica. Il quale, ben sapendo che il 50% degli italiani non conosce le nozioni base della finanza, mette proprio «l’educazione critica alla finanza» tra gli obiettivi primari dell’istituto. Ricordando che «il gioco è un mezzo efficace per affrontare argomenti che a prima vista sembrano complessi».

E poiché una riforma dell’attuale sistema, oltre che di educazione, avrebbe estremo bisogno di azioni e decisioni, da un lato rivendica il fatto che «da prima della crisi Banca Etica chiede nuove regole su derivati, paradisi fiscali e Tobin tax». Dall’altro, in questa prospettiva, Biggeri rilancia la campagna Change Finance, «che conta azioni e iniziative in tutta Europa in occasione dei dieci anni dal fallimento della Lehman Brothers. Se c’è un segnale di speranza rispetto a dieci anni fa – continua – è proprio nella crescita del movimento di chi vuole una finanza che sia al servizio dell’economia e delle persone, e non viceversa».

Italiani bocciati in Borsa e finanza

Un movimento tanto più prezioso quanto più si approfondisce quale sia il livello delle conoscenze degli italiani in merito alle nozioni di base di economia e finanza.

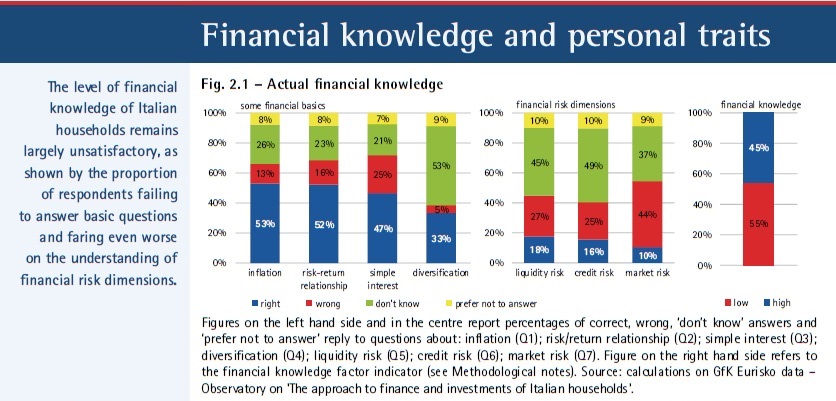

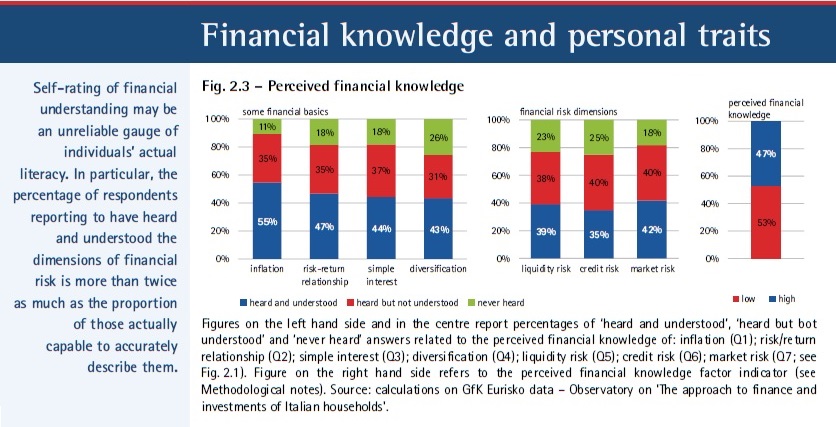

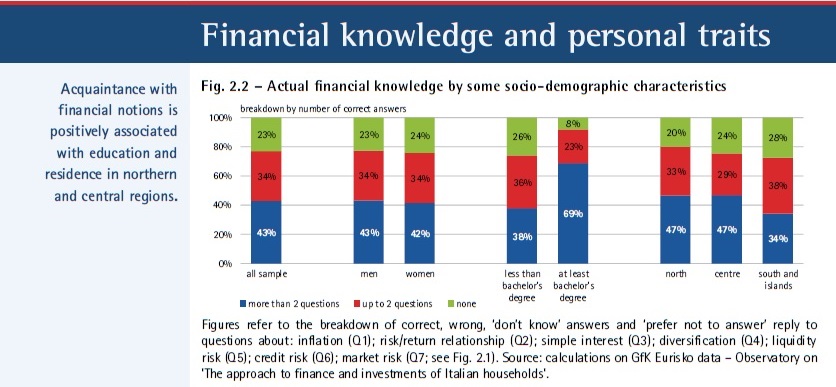

In un rapporto pubblicato nel 2017 da Consob si leggono infatti rilevazioni non lusinghiere. Più di 4 italiani su 10 non comprendono il significato di inflazione. E va peggio con altri concetti. «Tasso di interesse semplice, relazione rischio-rendimento e diversificazione di portafoglio rimangono oscure per la maggior parte degli intervistati (la percentuale di definizioni corrette oscilla infatti tra il 33% e il 53%), mentre registrano livelli di comprensione significativamente inferiori (tra il 10% e il 18%) concetti più sofisticati riguardanti talune dimensioni descrittive del rischio di un prodotto finanziario, ricorrenti nell’informativa destinata ai risparmiatori».

Non solo. Il 20% dei decisori finanziari delle famiglie afferma «di non avere familiarità con alcun prodotto (il dato si attesta al 15% per il sottocampione degli investitori)», mentre il restante 80% dichiara per lo più di conoscere «depositi bancari, titoli di Stato e obbligazioni bancarie, in linea con abitudini di investimento storicamente orientate dalla importante offerta di titoli del debito pubblico e dalle modalità di funding delle banche italiane».

Come a dire che, in linea di massima, a guidare ogni loro decisione è una conoscenza generica e di seconda mano. Infine, oltre un terzo degli intervistati ha “difficoltà a valutare la rischiosità delle opzioni di investimento più note”.

Fatti e numeri della crisi da imparare a memoria

Insomma, bisogna tutti studiare di più. Perché il crollo delle Borse internazionali del 2008, la chiusura di centinaia di aziende, la moria di posti di lavoro e i salvataggi delle banche a suon di miliardi di fondi pubblici si trasformino in un antidoto.

E allora cominciamo a ripassare qualche fatto e dato eclatante del recente passato.

- Tra il settembre 2008 e il marzo 2018 in Italia il credito alle imprese è diminuito del 22% in termini reali. Negli stessi anni i crediti erogati da Banca Etica sono invece cresciuti a un tasso medio annuo del 18% (CAGR).

- 1400 miliardi di euro sono stati stanziati dagli Stati Ue solo per ricapitalizzare le banche in crisi e coprirne le perdite. 3300 miliardi di dollari negli Stati Uniti.

- Molti dei meccanismi finanziari che hanno determinato la crisi (come ad esempio l’impiego di prodotti derivati) sono stati solo marginalmente toccati da un rinnovamento delle regole.

- Quasi nessuno dei responsabili della crisi è stato condannato.

Nessun commento finora.