Perché la finanza sostenibile interessa anche le imprese

L'Europa accelera sulla finanza sostenibile. Ma qual è l'impatto sulle imprese quotate? La risposta di Generali, Terna, Snam e A2A. Il rumoroso silenzio di altri

Finanza sostenibile, questa sconosciuta. In verità non più, da quando la Commissione europea ha varato l’Action Plan sulla finanza sostenibile: una scaletta precisa che fissa gli interventi normativi che l’Ue intende adottare per regolamentare questo settore. Un tema ben presente ormai anche per le grandi imprese quotate. Nelle quali si investe e che, a loro volta, investono. E che perciò non possono ignorare il regolamento europeo 2088 sulla trasparenza degli investimenti sostenibili. Tanto meno, possono ignorare la tassonomia, ovvero la disciplina approvata il 18 giugno scorso dal Parlamento europeo (ma che per diventare operativa attende gli atti delegati), per stabilire quali attività economiche possano definirsi, appunto, “sostenibili”.

Ma quale impatto ha già e avrà tutto questo sulle grandi compagnie? Quali necessità di allineamento comporta sul piano operativo e di rendicontazione al mercato? E quanto sono interessate davvero queste aziende a diventare bersaglio d’investimento sostenibile?

Finanza sostenibile: il silenzio di Amazon, l’esitazione di Leonardo

L’abbiamo chiesto ad alcuni dei principali operatori in vari settori, e tra di loro Generali, Terna, A2A e Snam non si sono tirate indietro dal rispondere. Al contrario, dobbiamo registrare almeno il rumoroso silenzio di Amazon, e quello “a metà” di Leonardo, la cui risposta è giunta solo dopo che questo articolo è stato pubblicato (e ce ne occupiamo in fondo). Silenzi cui attribuiamo significati differenti, giunti da due osservate speciali tra le multinazionali.

Se infatti dall’ex Finmeccanica, colosso mondiale nella produzione e vendita di armamenti, ci potevamo attendere una scarsa propensione a confrontarsi sui temi della sostenibilità ambientale, sociale e di governance (i cosiddetti criteri ESG), discorso diverso vale per la regina dell’e-commerce. Amazon ci risponde con un laconico «non abbiamo contenuti da trasferirti in merito». E, così facendo, sembra non saper dare il necessario “corpo finanziario” a tanti proclami recenti su una propria svolta green. Una caduta che giunge a poche ore dallo sciopero dei suoi lavoratori in Italia, i quali denunciano problemi quanto meno sulla parte sociale delle sue attività.

Questione di definizioni

Cosa significa essere “sostenibile”? L’importanza di fare chiarezza e gli ostacoli per l’Ue

Nel mondo della finanza il termine “sostenibile” vale miliardi. L’Ue è al lavoro per stabilire regole precise e definizioni univoche. Con molti intoppi

Generali: «Rendicontazione e tassonomia hanno un impatto su di noi»

Da anni nel mirino degli attivisti ambientalisti, il gruppo Generali invece non si può dire che non sia “sul pezzo” delle questioni ESG. E, parlando con la responsabile della sostenibilità, Lucia Silva, emerge chiara la consapevolezza degli effetti diretti delle politiche europee. «Abbiamo un obiettivo di green sustainable investment, basato su una nostra tassonomia interna che faceva riferimento soprattutto agli standard dei Green Bond (cioè le “obbligazioni verdi”, ndr). Adesso dobbiamo confrontarci con la tassonomia. Anche il regolamento sulla trasparenza impatta su di noi, perché ci sono i prodotti assicurativi di investimento che contemplano tutto il tema delle informazioni precontrattuali e i principal adverse impacts».

«Definendo ciò che è green l’Europa ha generato infatti un polo di attrazione» per gli investitori. Ciò rende «Il tema della rendicontazione non finanziaria è una questione enorme, in grande fermento». E, ancor più, quello dell’allineamento ai numerosi standard ESG di riferimento (NFRD, GRI, SASB, TCFD), fossero pure quelli definiti dalle aziende stesse (Big Four), sottolinea Lucia Silva con qualche preoccupazione.

Generali sta, perciò, adottando un «coinvolgimento e un’integrazione di tutte le aree di business» sui temi della sostenibilità. Un buon approccio aziendale che, tuttavia, di fronte al rischio di una catastrofe climatica scientificamente prevista, rifiuta l’ipotesi di politiche più prescrittive o, peggio, sanzionatorie, confidando piuttosto sulla «spinta del mercato, della finanza sostenibile e dei cittadini». Spinte però rivelatesi finora insufficienti per un vero cambio di rotta ambientale, ci pare.

Terna: «Intorno a noi, la qualità dei dati è rivedibile»

Un problema relativo, per Terna, dall’alto del suo terzo anno consecutivo di leadership nel settore Electric Utilities del Dow Jones Sustainability World Index. Tanto che il suo responsabile d’area, Roberto Giovannini, evidenzia: «Se non facciamo gli investimenti che abbiamo programmato possiamo dire addio alla decarbonizzazione» in Italia.

Affermazione un po’ roboante che deriva dal ruolo chiave della società nel rendere «possibile l’immissione in rete dell’energia prodotta da fonti rinnovabili». Una sorta di missione green comune con altri operatori di trasmissione energetica (TSO) europei. Che fa di Terna un soggetto interessante per la finanza sostenibile indirizzata dall’Ue, senza obbligarla a stravolgere alcunché. Le sue azioni sono già nel portafoglio di 147 fondi SRI, del resto.

D’altra parte, il tema della rendicontazione ESG diventa sempre più centrale. In Terna ci sono già «diverse funzioni coinvolte nella fase di reportistica. C’è un software dedicato su cui abbiamo effettuato un notevole investimento e che vedrà un ulteriore investimento per migliorarlo e perfezionarlo». E però «se ci guardiamo intorno è facile vedere che non tutti sono a questo livello e che la qualità dei dati è rivedibile». Tradotto: rapporti fatti con lo stampino e allestiti esternamente un po’ “con quel che c’è”.

Snam è «interessata» ai fondi sostenibili, ma resta appesa al gas

Quisquilie, si potrebbe dire, se intanto nei retrobottega di Bruxelles infuria una guerra di lobby e visioni che riguarda una cosa seria come il gas, combustibile fossile che qualcuno vorrebbe “di transizione”. E noi contattiamo Snam, che ci risponde, ben attenta alla tassonomia e a promuovere quel che può. Infatti sottolinea che, sulla base dell’analisi interna preliminare e della certificazione da parte di un Second Party Opinion Provider indipendente, «circa il 40% del piano di investimenti 2020-2024 è rappresentato da iniziative EU Taxonomy compliant».

Forse non abbastanza, ma è qualcosa, mentre la società sente la pressione, con la European Investment Bank che – salvo novità – dall’anno prossimo non investirà più su carbone, petrolio e gas. Snam, comunque, alla finanza sostenibile ha aperto le porte. «Ha emesso a oggi circa 2,3 miliardi di euro di climate action / transition bond, il cui obiettivo è finanziare le attività del Gruppo che rientrano nella transizione energetica, i cosiddetti “eligible projects”». Inoltre è già oggetto di «investimento da parte di fondi sostenibili, che a fine 2020 rappresentano circa il 34% degli investitori istituzionali lato equity della società». Una situazione che andrà vagliata non appena la tassonomia concluderà il suo iter.

Altro che sostenibile

Gas e aerei nella bozza di classificazione europea degli investimenti sostenibili

Trapelata una bozza degli atti delegati sulla tassonomia degli investimenti sostenibili. Ecco le novità per gas, riscaldamenti, aerei, idrogeno, nucleare

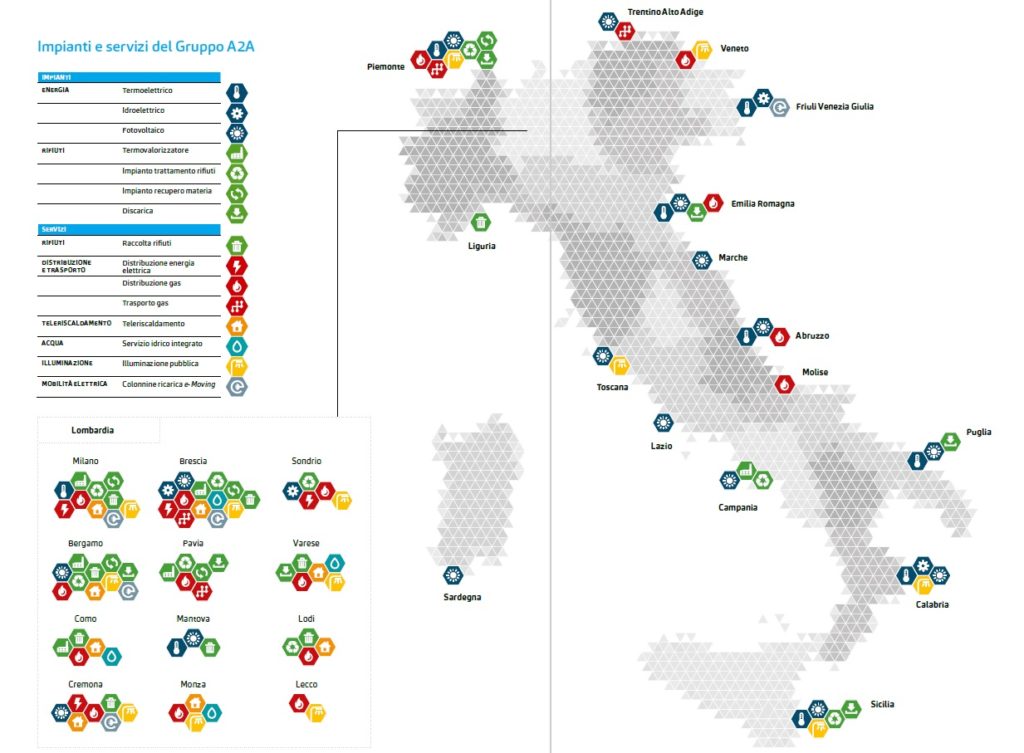

A2A: c’è un chiaro «nesso tra sostenibilità e performance azionaria»

Poi c’è A2A, multiutility con base in Lombardia, attività in diverse regioni d’Italia e una proiezione internazionale. Anch’essa spettatrice interessata della diatriba sul gas e già presente nel portafogli di «fondi etici». A2A non entra troppo nello specifico delle domande sugli impatti dell’Action Plan europeo, tuttavia ha ben chiaro che sottovalutare le tematiche ESG nel sistema di risk management «può rapidamente portare un’azienda a perdere quote di mercato e a trovarsi in un serio impasse». Guardare alla tassonomia, insomma, permetterà di evitare guai, e al tempo stesso offre opportunità. Poiché «è ormai riconosciuto il nesso tra ottime performance di sostenibilità e performance azionaria».

Non a caso, a gennaio 2021, l’azienda ha presentato un nuovo piano strategico decennale che prevede «oltre 16 miliardi di investimenti focalizzati su economia circolare e transizione energetica, ed è stata inserita una prima valutazione della quota di CAPEX cumulati, allineati alla tassonomia europea, pari al 70%. Il Gruppo sta inoltre sviluppando strumenti finanziari per potere coprire quote crescenti dei propri fabbisogni sia con green bond che sustainability-linked bond». La prima emissione da parte del gruppo di un green bond da 400 milioni di euro nel 2019 avrebbe avuto ordini pari a 8 volte l’ammontare offerto.

Leonardo: grande confusione sotto il cielo della sostenibilità

Ultima della lista Leonardo, con un capitale sociale di 2.54 miliardi di euro e spiccioli al 31 dicembre 2020. L’azienda valuta «positivamente l’intento di estendere la tassonomia ad altri obiettivi di sostenibilità diversi da quelli ambientali, includendo anche le tematiche sociali e di inclusione (social taxonomy)». Come questa futura eventuale evoluzione della tassonomia potrà risultare allineata al business di un’industria bellica, siamo però curiosi di scoprirlo.

Nel frattempo registriamo il fatto che «il 26% dell’azionariato di Leonardo è firmatario dei Principles of Responsible Investiment (PRI)». L’UNPRI è un network di investitori statunitense supportato dalle Nazioni unite. I suoi sottoscrittori manifestano l’aspirazione verso un sistema finanziario globale più responsabile e sostenibile sulla base della condivisione di sei generici principi condivisi.

Un dato apparentemente positivo su cui tuttavia vanno svolte alcune considerazioni. Da un lato va sottolineato il valore “aspirazionale” della sottoscrizione del PRI, dall’altro che questa aspirazione a integrare i principi ESG nel sistema finanziario di per sé piuttosto debole non è stata comunque espressa dal 74% degli investitori di Leonardo, circa i due terzi del totale. Qual è quindi l’investitore “tipo” della compagnia?

Non solo. Sul significato “solo aspirazionale” di cui sopra, una conferma indiretta viene proprio da Leonardo. Alla nostra richiesta per avere qualche nome, l’impresa cita infatti Blackrock (6,3% del capitale tramite varie società di gestione del risparmio controllate) e Norges Bank (1,2%). Peccato che il primo, ormai sovracitato nume tutelare di una presunta conversione green della finanza internazionale, abbia ancora parecchi armadi di scheletri fossili da svuotare. Mentre il fondo sovrano norvegese è noto per aver coltivato il vizietto delle armi, nonché per qualche timidezza di troppo nella dichiarata volontà di abbracciare la decarbonizzazione.

Nessun commento finora.